Fed hạ lãi suất nhanh hơn dự báo

Trong bối cảnh tốc độ phục hồi kinh tế thế giới còn chậm, lạm phát tại Mỹ đã giảm nhưng còn xa mới tới mục tiêu 2%, cho nên “nhất cử, nhất động” của Cục Dự trữ Liên bang Mỹ (Fed) được cả thế giới quan tâm và là một trong những yếu tố tác động lớn nhất tới các quyết định của các nhà hoạch định chính sách, các doanh nghiệp, cũng như các nhà đầu tư trên toàn cầu.

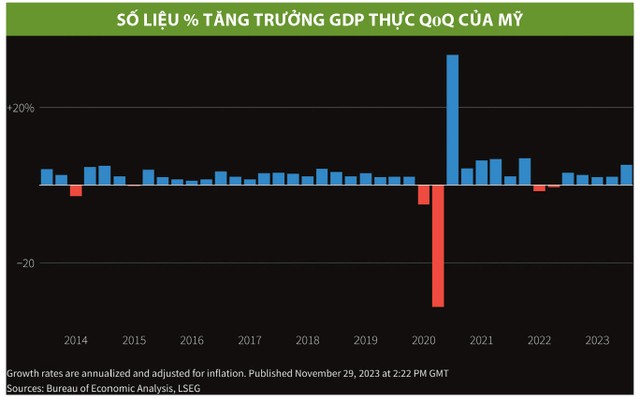

Những số liệu kinh tế mới nhất của thị trường Mỹ cho thấy, quốc gia này đã tránh được kịch bản kinh tế suy thoái và Fed sẽ phải nhanh chóng cắt giảm lãi suất trong năm 2024 - kịch bản mà nhiều nhà kinh tế đã kỳ vọng vào cuối năm 2023. Thậm chí, không chỉ 2 quý đầu năm 2023 tăng trưởng từ nền thấp của năm 2022, mà quý III/2023 còn có mức tăng ấn tượng 4,9% và quý IV/2023 tăng 3,3%, cao hơn nhiều so với các dự báo.

Mặc dù vậy, các nhà kinh tế gần đây vẫn tranh cãi xung quanh việc liệu Mỹ có tiếp tục né tránh được một cuộc suy thoái trong năm 2024 hay không. Trong một khảo sát đối với các nhà kinh tế của Hiệp hội Kinh doanh Mỹ, 76% nhà kinh tế kỳ vọng ít hơn 50% xác suất suy thoái trong 12 tháng của năm 2024. Tổng hợp từ các báo cáo chiến lược của các nhà phân tích đến từ Goldman Sachs, Deutsche Bank, JP Morgan và Societe Generale cho thấy, kịch bản cơ sở với đa số dự báo không phải là kịch bản “hạ cánh mềm”, mà là một cuộc suy thoái rất nhẹ (mild recession) có thể diễn ra vào giữa năm 2024. Với mức nền tương đối cao cuối năm 2023, khả năng Mỹ sẽ gặp “suy thoái kỹ thuật” khi tăng trưởng 2 quý liên tiếp âm so với quý trước là điều có thể xảy ra trong năm nay.

Kịch bản này có thể sẽ kích hoạt một “bất ngờ tích cực” khi Fed sẽ phải hạ lãi suất nhanh và mạnh hơn dự báo để “giải cứu” nền kinh tế: Thay vì khả năng lần lượt hạ 0,25% bắt đầu từ tháng 3/3024, có thể mức cắt giảm ngay từ lần đầu sẽ lên tới 0,5%/lần và một số tổ chức dự báo số lần cắt giảm có thể lên tới 6 - 7 lần trong năm 2024, thay vì 2 - 3 lần như dự kiến trước đó.

|

Bà Vũ Thị Thu Thủy, Giám đốc Phân tích Công ty Chứng khoán TP.HCM (HSC) |

Trên thực tế, Fed thường có các tuyên bố thận trọng trước khi bắt đầu quá trình hạ lãi suất, nhưng lại hành động quyết liệt khi bắt đầu. Bên cạnh đó, việc cơ quan này đang phải liên tục thu hẹp bảng cân đối kế toán (QT) và dự báo sẽ khó kết thúc trước quý III/2024 cũng là một nguyên nhân giúp Fed có thể tự tin hạ lãi suất mà không lo ngại dòng tiền đẩy vào lưu thông quá lớn gây sức ép lên lạm phát. Kinh tế suy thoái và dòng tiền ưu tiên thị trường trái phiếu, đặc biệt là tranh thủ “khóa lợi nhuận” vào các trái phiếu dài hạn có lãi suất cao có thể khiến thị trường cổ phiếu chao đảo. Tuy nhiên, Fed càng sớm đưa lãi suất về mức ổn định nhanh hơn thì kinh tế càng nhanh chóng bước vào giai đoạn hồi phục và cơ hội bắt đầu chu kỳ tăng dài hạn mới cho thị trường cổ phiếu càng đến sớm hơn.

Trong lịch sử, trong những giai đoạn Fed duy trì lãi suất thấp, đồng USD rẻ, chỉ số Dollar Index (DXY) hạ xuống dưới mức 100 điểm là những giai đoạn tăng giá mạnh mẽ của chỉ số S&P 500. Như vậy, suy thoái ở Mỹ (nếu xảy ra) kích hoạt Fed hạ lãi suất nhanh hơn sẽ là một “bất ngờ tích cực” nếu nhà đầu tư đang tìm kiếm một điểm giải ngân tối ưu cho “cơn sóng lớn” của chu kỳ mới. Các ngành nhạy cảm với lãi suất như hàng tiêu dùng không thiết yếu và bán lẻ, ngân hàng, bất động sản, xây dựng và vật liệu xây dựng… sẽ là mục tiêu đầu tư đầu tiên cho xu hướng hồi phục của nền kinh tế.

|

Lợi nhuận doanh nghiệp tăng trưởng mạnh hơn kỳ vọng

Đầu năm 2023, đi theo mục tiêu tăng trưởng kinh tế 6,5% mà Quốc hội đặt ra, cùng với hàng loạt biện pháp nới lỏng tiền tệ của Ngân hàng Nhà nước, các tổ chức kinh tế và các nhà đầu tư đều kỳ vọng mức tăng trưởng cao cho các doanh nghiệp. Tuy nhiên, kết thúc năm 2023, mức tăng trưởng kinh tế đạt được thấp hơn đáng kể so với kế hoạch đề ra, ở mức 5,05%, cho dù Việt Nam đã vượt qua “cơn gió nghịch” khó khăn chung trên toàn cầu.

Tương tự, kỳ vọng lợi nhuận doanh nghiệp đã được điều chỉnh từ mức dự báo cao đầu năm 2023, xuống mức vừa phải trong các báo cáo chiến lược cập nhật sau đó, đồng thời kỳ vọng cho cả năm 2024 cũng giảm xuống mức thận trọng hơn. Cụ thể, dự báo tăng trưởng tổng lợi nhuận năm 2024 của 72 công ty niêm yết mà HSC có khuyến nghị được điều chỉnh nhẹ từ mức 25,7% trên nền lạm phát dự kiến 4% của năm 2023 trong Báo cáo chiến lược đầu năm, xuống mức 23,1% trên nền lạm phát dự kiến 4,1% của năm 2023 trong Báo cáo chiến lược cập nhật vào tháng 9/2023. Sự thận trọng được duy trì trong Báo cáo chiến lược 2024 để vừa phản ánh bức tranh thị trường, vừa đề cao hoạt động quản trị rủi ro của nhà đầu tư. Một số chuyên gia đã hạ dự báo tăng trưởng lợi nhuận năm 2024 từ mức 20 - 25% xuống 15%. Trong các cuộc đối thoại, lãnh đạo các doanh nghiệp cũng giữ quan điểm thận trọng khi xây dựng kế hoạch cho năm 2024 do những khó khăn từ giai đoạn 2022 - 2023 vẫn hiện hữu.

|

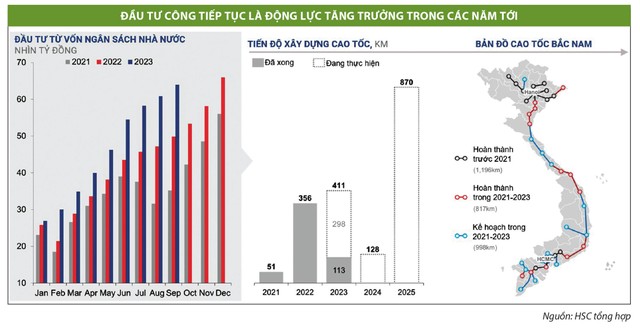

Sự thận trọng này có thể là cơ sở cho một “bất ngờ tích cực” nữa khi kết quả kinh doanh các doanh nghiệp trong quý IV/2023 và cả năm 2024 có thể vượt dự báo. Những động lực giúp kết quả kinh doanh các doanh nghiệp tăng trưởng vượt bậc trong năm 2024 được dự báo là đầu tư FDI liên tục tăng trưởng trong những năm qua, thị trường tiêu dùng - bán lẻ hồi phục và đầu tư công tăng cường giải ngân. Nhà đầu tư cần liên tục theo dõi, cập nhật kết quả kinh doanh của các doanh nghiệp vào các giai đoạn công bố lợi nhuận quý để không bị lỡ các cơ hội đầu tư hấp dẫn.

Thanh khoản tăng đột biến

Sau giai đoạn 2023 thanh khoản thị trường chứng khoán được hỗ trợ từ thanh khoản hệ thống ngân hàng dồi dào và chính sách tiền tệ nới lỏng của Ngân hàng Nhà nước, kỳ vọng thúc đẩy tăng trưởng giao dịch được đặt vào sự phát triển chung của các sản phẩm tài chính mới trên thị trường chứng khoán.

Đầu tiên phải kể tới sản phẩm Hợp đồng tương lai với chỉ số VN100 bắt đầu triển khai từ quý I/2024. Đây là sản phẩm phái sinh thứ 4 trên thị trường chứng khoán Việt Nam sau 6 năm thị trường phái sinh đi vào hoạt động, được kỳ vọng sẽ góp phần thúc đẩy thanh khoản giao dịch không chỉ trên thị trường phái sinh mà cả các hoạt động tạo lập, phòng vệ giá (hedging) trên thị trường cơ sở. Với kỳ vọng tăng trưởng lợi nhuận các doanh nghiệp ở mức 2 con số trong năm 2024, chiến lược đầu tư phân bổ đa dạng, mở rộng khẩu vị đầu tư là phù hợp. Do vậy, định hướng mở rộng thêm các chỉ số mới bổ sung cho chỉ số VN30 và các sản phẩm liên quan tại thời điểm này có thể là cơ hội để cải thiện thanh khoản trên thị trường chứng khoán trong năm nay.

|

Kế tiếp là kỳ vọng hệ thống KRX - hệ thống công nghệ thông tin quản lý và điều hành giao dịch trên thị trường chứng khoán Việt Nam - được nghiệm thu và đi vào hoạt động. Thị trường đã nhóm lên hy vọng vào cuối 2023, nhưng khi mốc 25/12/2023 đi qua trong yên ắng thì tâm lý chờ đợi đã bị bỏ lại phía sau. Ngay khi không có kỳ vọng nào, các thông tin hệ thống KRX có thể triển khai và đi vào hoạt động nhiều khả năng cũng sẽ thúc đẩy mạnh mẽ thanh khoản trên thị trường chứng khoán.

Hơn nữa, kỳ vọng hệ thống KRX đi vào triển khai cũng gắn liền với kỳ vọng nâng hạng thị trường chứng khoán Việt Nam, trước hết là mục tiêu được FTSE nâng hạng từ thị trường cận biên lên thị trường mới nổi (Emerging Market) vào năm 2025, với dự kiến hàng tỷ USD vốn ngoại sẽ đổ vào thị trường. Để hệ thống KRX hoạt động và nâng hạng lên thị trường mới nổi đòi hỏi nhiều điều luật, quy chế hoạt động được ban hành và mỗi tin tức của việc dỡ bỏ Pre-funding, nới room sở hữu nước ngoài, hay áp dụng bù trừ tập trung (CCP)… đều sẽ thu hút dòng tiền trong và ngoài nước, từ đó giúp thanh khoản thị trường chứng khoán bùng nổ.

Có thể nói, năm 2023 là một năm giao dịch đầy cảm xúc với nhiều phiên xoay chiều nghẹt thở. Với bối cảnh vĩ mô khó lường như hiện nay, thị trường chứng khoán được dự báo có nhiều biến động trong năm 2024. Dẫu vậy, cơ hội và rủi ro luôn song hành trên thị trường chứng khoán, cho nên bên cạnh quản trị rủi ro, đa dạng khẩu vị đầu tư, các nhà đầu tư cũng cần liên tục theo dõi các diễn biến vĩ mô để nắm bắt các cơ hội đến từ các “bất ngờ tích cực” nêu trên.