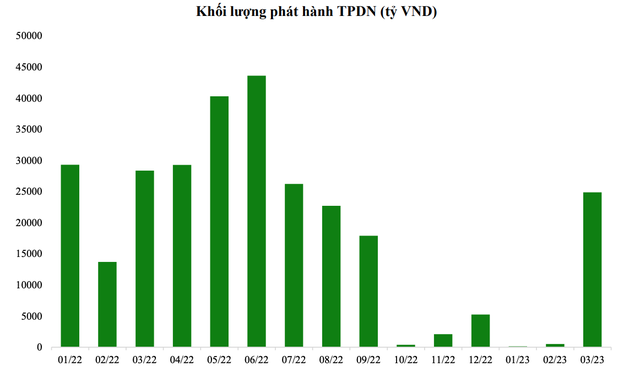

Báo cáo chuyên đề Trái phiếu doanh nghiệp quý I/2023 của VCBS cho biết, trong quý I/2023, có 23 đợt phát hành trái phiếu doanh nghiệp (TPDN) trong nước với tổng giá trị phát hành đạt 29.366 tỷ đồng, giảm 58% so với cùng kỳ năm trước. Kỳ hạn phát hành trung bình đạt 2,89 năm (2022 là 3,71 năm).

Trong đó có 14 đợt phát hành riêng lẻ với tổng giá trị là 25.466 tỷ đồng, tiếp tục là hình thức chủ đạo (chiếm 76,7%). 9 đợt phát hành ra công chúng giá trị 3.900 tỷ đồng (chiếm 13,3% tổng giá trị phát hành.

Nhìn chung, phát hành trái phiếu riêng lẻ vẫn được ưu tiên, tuy vậy tỷ trọng các đợt phát hành công chúng tăng đáng kể do đợt phát hành thành công của CTCP tập đoàn Masan.

|

Khối lượng phát hành chỉ khởi sắc từ tháng 3/2023 |

Khối lượng phát hành chỉ khởi sắc từ tháng 3 sau khi Nghị định 08/2023/NĐ-CP có hiệu lực. Trong quý I, bất động sản là ngành phát hành chủ yếu chiếm 83% tổng giá trị phát hành thành công. Hàng tiêu dùng vươn lên chiếm vị trí thứ 2 với các đợt phát hành thành công của CTCP tập đoàn Masan. Nhóm ngân hàng phát hành trái phiếu với khối lượng nhỏ.

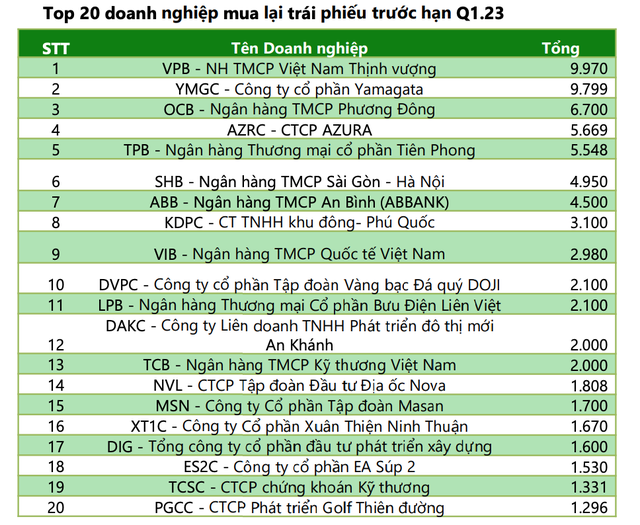

Theo dữ liệu chuyên trang thông tin TPDN, trong quý I, khối lượng trái phiếu mua lại trước hạn đạt 34.634 tỷ đồng, tăng 90% so với cùng kỳ năm trước. Lượng mua lại trái phiếu tiếp tục duy trì đến từ cả 2 phía nhà phát hành chủ động mua lại và nhà đầu tư yêu cầu mua lại. Xu hướng này được dự báo vẫn tiếp diễn trong năm 2023.

Trong top 20 doanh nghiệp có giá trị mua lại lớn loại trừ các ngân hàng, đứng đầu là các công ty Yamagata (9.799 tỷ đồng), CTCP Azura (5.669 tỷ đồng), Công ty TNHH Khu đông Phú Quốc (3.100 tỷ đồng), CTCP Tập đoàn Vàng bạc đá quý Doji (2.100 tỷ đồng),…

|

Cập nhật từ cổng thông tin TPDN, tới tháng 4/2023, nhiều doanh nghiệp công bố trả chậm lãi, gốc hoặc mất khả năng mua lại trái phiếu. Tuy nhiên, điểm tích cực là một lượng lớn trái phiếu đã được đàm phán gia hạn thành công kể từ khi nghị định 08 có hiệu lực.

VCBS đánh giá, năm 2023, dự báo quy mô thị trường TPDN tiếp tục thu hẹp do một số nguyên nhân: Mặt bằng lãi suất cao hạn chế nhu cầu sử dụng vốn của doanh nghiệp dẫn đến lượng phát hành mới thấp. Lượng trái phiếu mua lại trước hạn cũng sẽ tiếp tục làm giảm quy mô chung của thị trường.

“2023 là thời điểm đẩy mạnh các hoạt động tái cấu trúc trái phiếu sắp tới hạn. đặc biệt khi Nghị định 08 đã được ban hành”, VCBS nhận định.

Cụ thể, trong 1,147 triệu tỷ đồng dư nợ TPDN ở thời điểm tháng 4/2023, khối lượng dư nợ lớn nhất thuộc về ngành Bất động sản (35%) và Ngân hàng (32%).

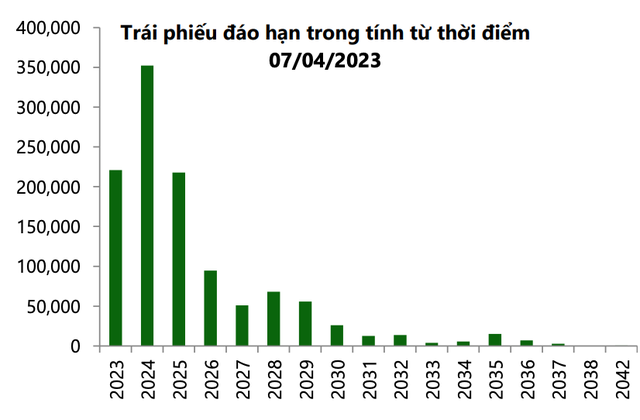

Khối lượng TPDN đáo hạn trong năm 2023 ước tính 220 nghìn tỷ đồng, suy giảm đáng kể so với thời điểm kết thúc quý IV/2022 do việc chủ động mua lại trước hạn. Trong đó, đáng chú ý, giá trị mua lại tại ngành Bất động sản trong quý I/2023 đạt 18,3 nghìn tỷ đồng cho thấy áp lực mua lại trước hạn vẫn hiện hữu.

|

Trái phiếu tập trung đáo hạn vào giai đoạn 2023-2025 |

VCBS cho rằng, thị trường trái phiếu doanh nghiệp sẽ tiếp tục giai đoạn trầm lắng với thanh khoản thấp. Điểm đáng chờ đợi sẽ là thời điểm hệ thống giao dịch trái phiếu doanh nghiệp thứ cấp tập trung đi vào vận hành (dự kiến vào quý IV/2023) và đem lại tính thanh khoản tốt hơn đối với sản phẩm này.