Trong 14 quỹ mở được thống kê (1 quỹ mở khác mới đi vào hoạt động nên không được đưa vào đánh giá) có 3 quỹ trái phiếu, 6 quỹ cổ phiếu, 4 quỹ cân bằng hoặc năng động và 1 quỹ hoán đổi danh mục (ETF). Các quỹ trái phiếu thường được so sánh tính sinh lời với lãi suất tiết kiệm ngân hàng, do các quỹ này có độ an toàn cao; các quỹ cổ phiếu thường được so sánh với chỉ số VN-Index; các quỹ cân bằng hoặc năng động thường kỳ vọng sinh lời bằng trung bình lợi nhuận của hai thị trường trái phiếu và cổ phiếu; trong khi đó, quỹ ETF đặt mục tiêu mô phỏng sát với chỉ số cơ sở. Với cách tham chiếu đó, phần lớn các quỹ mở đang thể hiện tốt hơn thị trường.

Tuy nhiên, ngay cả khi quỹ đầu tư thuộc cùng loại, thì mỗi quỹ lại có độ an toàn cao thấp khác nhau. Cụ thể là mức độ biến động lên xuống theo thị trường khác nhau, do đó chỉ số tham chiếu riêng của từng quỹ cũng khác nhau. Mặt khác, đánh giá một quỹ hoạt động có hiệu quả hay không thường mất thời gian ít nhất 1 - 2 năm, thậm chí 3 năm, vì một số quỹ có thể thua thị trường trong một thời gian ngắn nhất định, sau đó bật tăng mạnh vượt thị trường, hoặc ngược lại.

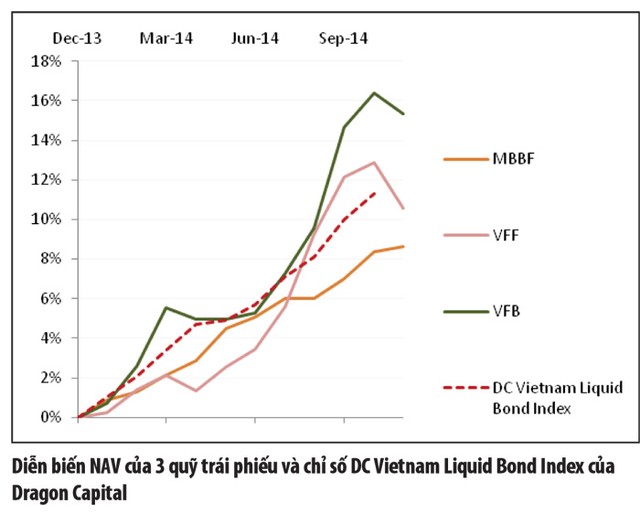

Quỹ trái phiếu

So với lãi suất tiết kiệm ngân hàng, cả 3 quỹ trái phiếu đều vượt đáng kể, với mức vượt từ 1 - 4%/năm (lãi suất tiết kiệm ngân hàng kỳ hạn 12 tháng hồi đầu năm 2013 là 8 - 9% và đầu năm 2014 là 7 - 8%).

Cụ thể, Quỹ MBBF của MBCapital tăng 17,5% giá trị tài sản ròng (NAV) trong 20 tháng kể từ khi đi vào giao dịch vào cuối tháng 3/2013, tương đương 10,5%/năm. Quỹ trái phiếu này rất ít biến động, thường tăng đều đặn ngay cả khi thị trường trái phiếu lên mạnh hay xuống thấp.

Quỹ VFF của VinaWealth tăng hơn 15% trong 20 tháng kể từ khi đi vào giao dịch, tương đương hơn 9%/năm. Thực tế, VFF từng có kết quả thấp trong thời gian đầu, nhưng sau đó đã bật lên mạnh trong thời gian gần đây.

Quỹ VFB của VFM tăng 18,3% trong 17 tháng, tương đương gần 13%/năm. Cùng với việc đạt lợi nhuận cao, quỹ trái phiếu của VFM dao động mạnh theo sự lên xuống của thị trường, trong đó có những giai đoạn tăng trưởng của VFB vọt cao, nhưng cũng có những thời điểm giảm thấp.

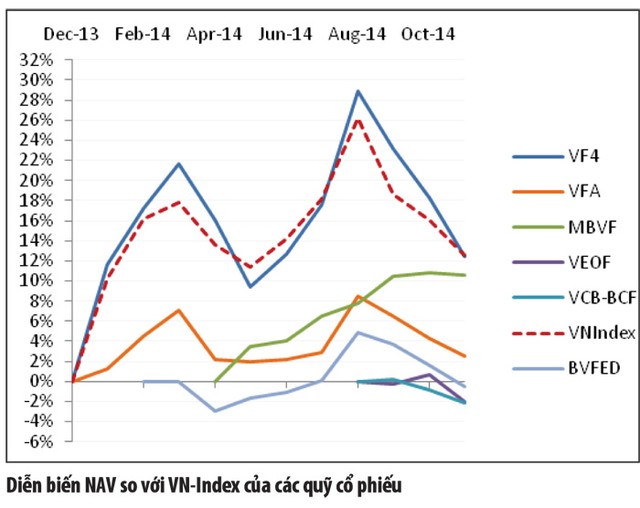

Quỹ cổ phiếu

Các quỹ cổ phiếu hầu hết hoạt động được một vài tháng nên chưa đánh giá được chính xác tính hiệu quả. Tuy nhiên, 5/6 quỹ cổ phiếu đang thể hiện tốt hơn thị trường.

Quỹ VF4 của VFM trong 11 tháng đầu năm 2014 bám rất sát chỉ số VN-Index. Trong thời gian này, VF4 tăng trưởng khoảng 12,5%, bằng với mức tăng trưởng của VN-Index.

Quỹ MBVF của MBCapital thậm chí đi ngược với xu hướng giảm của thị trường. Quỹ đầu tư này đã tăng 10,6% trong 7 tháng giao dịch, trong khi VN-Index giảm 1%. Suốt 6 tháng, MBVF liên tục tăng với tốc độ vừa phải, kể cả khi thị trường tụt dốc hay tăng vọt.

Quỹ BVFED của Baoviet Fund giảm 0,5% sau 9 tháng giao dịch, thấp hơn mức giảm trên 3% của VN-Index trong cùng giai đoạn.

Quỹ VEOF của VinaWealth giảm chưa đầy 2% trong 4 tháng đầu giao dịch, thấp hơn mức giảm trên 10% của VN-Index. VCBF-BCF của VCBF giảm hơn 2% trong cùng khoảng thời gian này.

Duy nhất Quỹ VFA do VFM quản lý liên tục thua VN-Index. Trong 11 tháng, quỹ cổ phiếu áp dụng mô hình đầu tư phân tích định lượng này tăng vỏn vẹn 2,6%, so với mức tăng 12,5% của VN-Index.

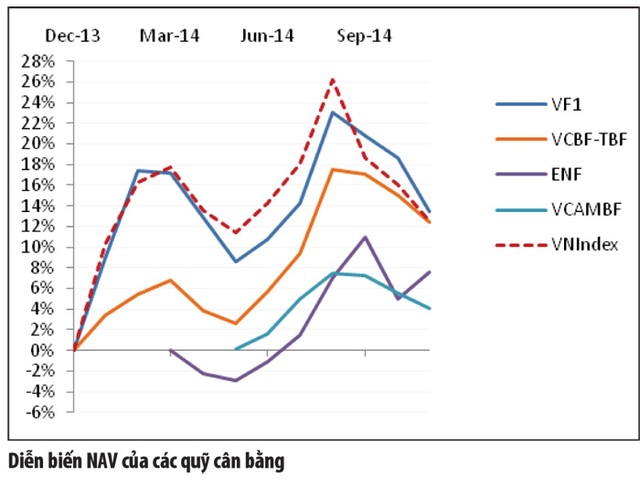

Quỹ cân bằng

Trong 11 tháng đầu năm, VN-Index của thị trường cổ phiếu tăng hơn 12%, thị trường trái phiếu chính phủ sinh lời xấp xỉ 10%. Theo đó, mức lợi nhuận trung bình cộng của hai thị trường này vào khoảng 11% hay 1%/tháng. Đây là mức sinh lời trung bình mà các quỹ cân bằng thường hướng tới. Nếu dùng mức này làm tham chiếu, thì 2/4 quỹ cân bằng đã đạt được mục tiêu.

Cụ thể, Quỹ VF1 của VFM tăng 13,4% trong 11 tháng. Quỹ VCBF-TBF của VCBF sau giai đoạn tăng trưởng thấp đã vượt lên từ đầu quý III/2014, đạt mức tăng trưởng 12,5% trong 11 tháng.

Hai quỹ ENF của Eastspring Investments và VCAMBF của VietCapital có mức sinh lời thấp hơn: ENF tăng 7,6% sau 8 tháng, VCAMBF tăng 4,1% sau 6 tháng. Tuy nhiên, hai quỹ này mới đi vào giao dịch nên chưa thể đánh giá chính xác tính hiệu quả. Còn Quỹ hoán đổi danh mục VFMVN30 của VFM cho đến nay vẫn giữ đúng tiêu chí mô phỏng sát theo chỉ số VN30 của Sở GDCK TP. HCM (HOSE).

90 tỷ đồng và 150 nhà đầu tư/quỹ

Tổng số tiền góp vào 14 quỹ đầu tư nêu trên hiện đạt hơn 2.400 tỷ đồng, với hơn 6.000 nhà đầu tư.

Nếu không tính 3 quỹ mở của VFM được chuyển đổi từ quỹ đóng (các quỹ đóng trước kia có quy mô lớn hơn nhiều so với các quỹ mở hiện nay), thì 11 quỹ mở mới thành lập hiện có khoảng 1.000 tỷ đồng tiền vốn góp và số nhà đầu tư đạt khoảng 1.500.

Trong các quỹ đó, Quỹ VFMVN30 huy động được số vốn ban đầu lớn nhất, đạt trên 200 tỷ đồng. Số nhà đầu tư của quỹ này tăng rất nhanh, từ 9 nhà đầu tư ban đầu lên 320 nhà đầu tư tại thời điểm cuối tháng 11 vừa qua, do Quỹ niêm yết trên HOSE, dễ dàng cho các nhà đầu tư tham gia giao dịch.

Quỹ trái phiếu MBBF của MBCapital có quy mô lớn thứ hai, đạt gần 120 tỷ đồng và Quỹ VFF của VinaWealth có quy mô gần 100 tỷ đồng. Đây đồng thời là 2 quỹ có thời gian hoạt động lâu nhất trong số các quỹ mở, do đó cũng có thành tích nhất định để chào bán tới các nhà đầu tư.

Các quỹ mở khác nhìn chung có quy mô và số nhà đầu tư không đổi, hoặc đang nhích rất nhẹ. Có quỹ bị rút ròng sau khi đi vào giao dịch, như VFB của VFM giảm quy mô từ 100 tỷ đồng xuống 85 tỷ đồng, số nhà đầu tư giảm từ 110 xuống 18, mặc dù đây là quỹ trái phiếu có mức sinh lời cao nhất trong 3 quỹ mở trái phiếu đang giao dịch trên thị trường.