Đẩy mạnh giải ngân cho các doanh nghiệp, đặc biệt là doanh nghiệp lớn, sẽ kích thích dòng tiền chảy trong hệ sinh thái của ngân hàng, từ đó cải thiện chất lượng danh mục các khoản vay và trực tiếp gia tăng thêm các khoản tiền gửi cho hệ thống ngân hàng. Do đó, có thể nói, lượng tiền gửi tăng nhanh trong giai đoạn vừa rồi chủ yếu đến từ các khoản vay đã giải ngân cho doanh nghiệp, hơn là phần tích lũy gia tăng của các cá nhân.

Tiền gửi tăng cùng với tỷ lệ nợ xấu sụt giảm

Việc tỷ lệ nợ xấu sụt giảm trong bối cảnh nền kinh tế gặp nhiều khó khăn dường như trái ngược với suy đoán của nhiều người. Lý giải cho sự sụt giảm này, ngoài lý do kinh tế ở phần trên, thì còn do sự linh hoạt và quyết liệt trong việc xử lý nợ xấu của các ngân hàng, cùng với các chính sách hỗ trợ từ Ngân hàng Nhà nước. Đặc biệt, đối với những ngành gặp nhiều khó khăn về dòng tiền trong hai năm qua như bất động sản thì việc được hỗ trợ tốt từ dòng vốn tín dụng của ngân hàng đã giúp các công ty này có nguồn vốn để duy trì thanh khoản và tái cơ cấu hoạt động sản xuất - kinh doanh.

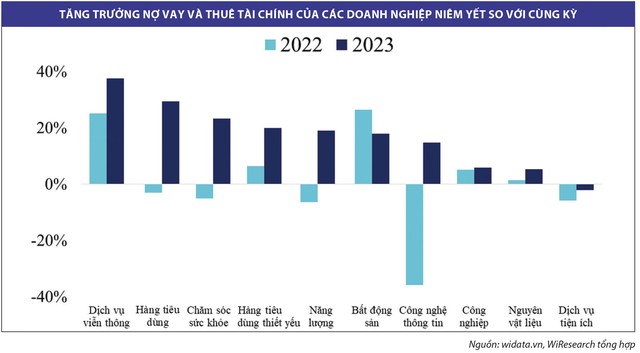

Tuy nhiên, điều cần lưu ý lúc này là các khoản dư nợ giải ngân năm 2023 có thể không đi vào các hoạt động sản xuất - kinh doanh, mà phần lớn được sử dụng cho mục đích tái tài trợ cho các cá nhân và doanh nghiệp. Điều này phản ánh một phần thực trạng của việc sử dụng vốn trong nền kinh tế, nơi dòng tiền không thực sự chảy vào những lĩnh vực sản xuất tạo giá trị gia tăng cho nền kinh tế. Thống kê từ báo cáo tài chính quý IV/2023 của các doanh nghiệp niêm yết trên sàn chứng khoán cho thấy, phần lớn các ngành đều có mức tăng trưởng tín dụng rất tốt trong năm qua. Nên nhớ là trong năm vừa rồi, có rất nhiều doanh nghiệp đã tiến hành thanh toán trái phiếu trước hạn, do đó mức tăng trưởng nợ vay từ các ngành nghề chỉ ra nợ từ ngân hàng có thể còn cao hơn.

|

Điểm đáng lưu ý là các ngành nghề sản xuất - kinh doanh thiết yếu như công nghiệp, vật liệu và tiện ích điện nước... lại có mức tăng trưởng dư nợ rất thấp, thậm chí mức thấp này duy trì từ năm 2022 đến nay. Sự thiếu vắng của các dự án đầu tư hiệu quả, cũng như sức hấp thụ vốn yếu của nền kinh tế đã khiến cho dòng vốn tín dụng không chảy vào những lĩnh vực này. Mức tăng trưởng đầu tư tư nhân của Việt Nam trong năm 2023 chỉ đạt 2,7% - thấp nhất trong nhiều năm qua, thể hiện triển vọng kinh doanh còn rất nhiều khó khăn.

Trong những tháng cuối năm 2023, hệ thống ngân hàng Việt Nam đã ghi nhận một làn sóng tiền gửi với tốc độ tăng trưởng đáng kinh ngạc. Số liệu cho thấy, tiền gửi vào hệ thống ngân hàng tăng 14% trong năm qua, một mức tăng chưa từng thấy.

Số liệu thống kê chi tiết từ Ngân hàng Nhà nước cũng chỉ ra rằng, mức tăng trưởng tiền gửi từ doanh nghiệp trong năm 2023 đạt 14,91%, nhanh hơn nhiều so với tăng trưởng tiền gửi của khu vực dân cư với 11,37%. Thông thường, tăng trưởng tiền gửi của khu vực dân cư sẽ cao hơn, thể hiện xu hướng tích lũy của xã hội. Trong khi đó, doanh nghiệp sẽ thường dùng tiền cho hoạt động tái đầu tư hơn là gửi tiền ở ngân hàng. Một khoảng chênh lệch lớn giữa tăng trưởng tiền gửi của khu vực doanh nghiệp và dân cư trong năm qua cũng gợi mở nhiều vấn đề.

|

Tiền gửi tăng cùng với CASA tăng mạnh

Cuối năm 2023 đánh dấu một giai đoạn bùng nổ với tỷ lệ tiền gửi không kỳ hạn (CASA) trong hệ thống ngân hàng từ 19,31% tăng lên 21,87%. Xu hướng tăng trưởng CASA diễn ra ở các nhóm ngân hàng khác nhau, nhưng mức cải thiện nhiều nhất được ghi nhận tại các ngân hàng chuyên cho vay doanh nghiệp như Techcombank hay MBBank. Tuy nhiên, việc biên lợi nhuận ngân hàng (NIM) giảm trong bốn quý liên tiếp làm dấy lên lo ngại về áp lực lên lợi nhuận ngành, dù nguồn vốn giá rẻ CASA tăng trưởng tốt như phân tích ở trên.

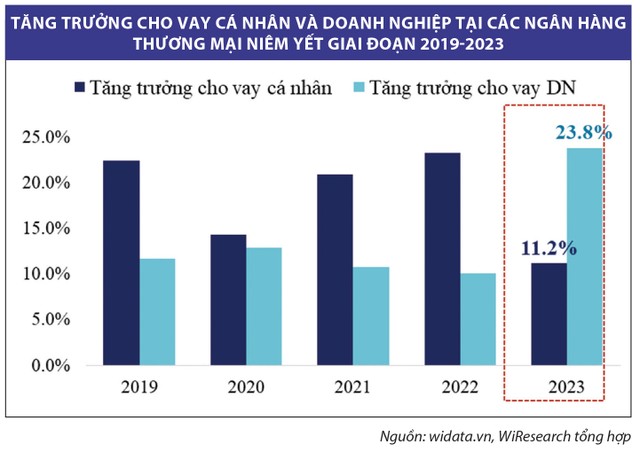

Trong năm 2023, tăng trưởng tín dụng đã cho thấy sự phân hóa rõ ràng giữa các nhóm khách hàng. Đối với khách hàng doanh nghiệp, tốc độ tăng trưởng tín dụng đóng vai trò là động lực tăng trưởng chính, đặc biệt trong bối cảnh tăng trưởng tín dụng dự báo giảm tốc. Sự tăng trưởng này không chỉ phản ánh nhu cầu vốn lớn mà còn cho thấy sự ổn định và khả năng tiếp cận vốn từ các ngân hàng của các doanh nghiệp. Mặt khác, tốc độ tăng trưởng tín dụng cho vay cá nhân dù vẫn duy trì nhưng không mạnh mẽ như nhóm doanh nghiệp. Sự chênh lệch này không chỉ nói lên định hướng tín dụng của các ngân hàng, mà còn phản ánh xu hướng tiêu dùng và đầu tư trong nền kinh tế. Số liệu về mức tăng trưởng tín dụng chung của 25 ngân hàng thương mại đang niêm yết (xem đồ thị) cho thấy lần đầu tiên sau nhiều năm, mức tăng trưởng tín dụng doanh nghiệp tăng cao hơn so với mức tăng trưởng tín dụng cá nhân, đặc biệt là với một mức chênh lệch gần như gấp đôi.

Sức hấp thụ vốn yếu của nền kinh tế cũng thể hiện rõ trong 3 tháng đầu năm 2024, phản ánh qua tốc độ tăng trưởng tín dụng thấp. Nguyên nhân chính được cho là do khó khăn kinh tế vĩ mô, nguồn tín dụng dư thừa đã bơm mạnh vào cuối năm trước cùng với sự thận trọng của các ngân hàng trong việc cấp tín dụng. Điều này không chỉ làm giảm khả năng tiếp cận vốn của doanh nghiệp, mà còn ảnh hưởng đến tốc độ phục hồi của nền kinh tế. Tuy nhiên, việc giảm lãi suất và các biện pháp hỗ trợ tín dụng khác của Ngân hàng Nhà nước có thể sẽ giúp cải thiện tình hình trong thời gian tới.

Tình hình tăng trưởng tín dụng và sự gia tăng của tiền gửi trong nền kinh tế cần được nhìn nhận một cách đa chiều, để có thể hiểu được bản chất vận động của thị trường ngân hàng hiện tại. Mặc dù sự gia tăng tiền gửi đã góp phần cải thiện khả năng thanh khoản cho hệ thống ngân hàng, nhưng dòng tiền này cần được định hướng một cách hiệu quả hơn vào các hoạt động sản xuất - kinh doanh nhằm tạo ra giá trị gia tăng cho nền kinh tế. Điều quan trọng là phải tăng cường hiệu quả sử dụng vốn và cải thiện sức hấp thụ vốn của nền kinh tế, đồng thời đảm bảo sự ổn định và phát triển bền vững của thị trường tài chính.