Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, kiêm Tổng giám đốc FiinRatings.

Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, kiêm Tổng giám đốc FiinRatings trao đổi với phóng viên Báo Đầu tư về sự vận hành ban đầu của “sàn”, cũng như triển vọng của thị trường trái phiếu doanh nghiệp.

Lượng giao dịch 3 phiên đầu tiên vận hành sàn giao dịch trái phiếu riêng lẻ khá khiêm tốn, với tổng giá trị 1.787 tỷ đồng, có phiên chỉ vỏn vẹn 25 triệu đồng. Ông đánh giá thế nào về các con số này?

Sở dĩ quy mô giao dịch của sàn giao dịch trái phiếu riêng lẻ còn nhỏ là bởi mới có chưa đến 20 mã trái phiếu được đưa lên giao dịch. Hơn nữa, bản chất của đầu tư trái phiếu riêng lẻ là đầu tư dài hạn, các nhà đầu tư nắm giữ chủ yếu là định chế tài chính (bảo hiểm, ngân hàng…). Mục đích chính của họ là nắm giữ đến ngày đáo hạn như một kênh đầu tư có dòng tiền ổn định, chứ không phải lướt sóng.

Tôi kỳ vọng, khi các sản phẩm kinh doanh trái phiếu theo kỳ hạn do các ngân hàng và công ty chứng khoán thực hiện nhiều hơn, thanh khoản thị trường sẽ sôi động hơn.

Hiện số lượng nhà đầu tư cá nhân sở hữu trái phiếu riêng lẻ khá lớn, song họ chỉ được bán, không được mua. Sàn giao dịch trái phiếu riêng lẻ chỉ cho phép các nhà đầu tư chuyên nghiệp được mua, trong khi sức cầu của họ chưa lớn. Đây cũng là một trong các lý do làm cho thanh khoản của sàn chưa thể sôi động trong những ngày đầu.

Sở Giao dịch chứng khoán Hà Nội dự kiến đưa toàn bộ hơn 1.200 mã trái phiếu riêng lẻ vào hệ thống trong 3 tháng tới, thay vì chỉ vài chục mã như hiện nay. Khi đó, theo ông, thanh khoản thị trường liệu có nhộn nhịp hơn?

Chúng ta không nên kỳ vọng thị trường này sẽ có thanh khoản cao kể cả khi 1.200 lô trái phiếu được đưa lên giao dịch. Giá trị giao dịch trên sàn giao dịch trái phiếu riêng lẻ có thể cao, nhưng số lượng giao dịch sẽ thấp và không thể sôi động như thị trường cổ phiếu được. Bởi như tôi đã nói, bản chất của kênh đầu tư trái phiếu là đầu tư dài hạn, các nhà đầu tư tổ chức mua nắm giữ đến ngày đáo hạn là chính.

Việc kê khai quy mô giao dịch tập trung, theo tôi, chủ yếu để minh bạch thông tin, tạo cơ chế định danh nhà đầu tư rõ ràng và nhanh chóng, góp phần bảo vệ nhà đầu tư và tạo cơ chế hình thành đường cong lãi suất trái phiếu doanh nghiệp.

Phát hành trái phiếu mới vẫn èo uột từ đầu năm đến nay, các giao dịch trên thị trường thứ cấp chủ yếu là mua lại. Điều này phản ánh điều gì?

Đối với thanh khoản trên thị trường sơ cấp, đúng là từ đầu năm tới nay, các hoạt động mua lại trái phiếu doanh nghiệp nhiều hơn là phát hành mới. Điều này diễn ra từ giữa năm 2022 sau khi xảy ra sự cố Vạn Thịnh Phát, SCB. Đây là điều đáng tiếc, vì nhiều doanh nghiệp thực sự cần vốn dài hạn. Tuy vậy, nếu so sánh phát hành trái phiếu mới quý II/2023 với quý I/2023 và quý IV/2022, thì theo tôi, thị trường đang dần phục hồi, dù tốc độ còn chậm.

Điểm tích cực hiện nay là các giao dịch phát hành trái phiếu riêng lẻ chủ yếu được mua bởi các nhà đầu tư tổ chức là định chế tài chính. Đây là hướng đi đúng đối với trái phiếu chào bán riêng lẻ. Đáng tiếc là các quỹ trái phiếu, công ty bảo hiểm, quỹ đầu tư bảo hiểm tham gia thị trường trái phiếu chưa sôi động trở lại. Điều này một phần do môi trường tín dụng đang có mức độ rủi ro cao hơn và một phần do các quy định mới (như các công ty bảo hiểm không được phép mua các trái phiếu được phát hành với mục đích cơ cấu lại nợ).

Danh sách doanh nghiệp chậm trả gốc, lãi, phải đàm phán lại kỳ hạn trả nợ vẫn ngày càng dài thêm. Theo ông, thị trường trái phiếu sẽ ra sao khi thời hạn giãn, hoãn nợ 2 năm kết thúc?

Nghị định 08/2023/NĐ-CP cho phép doanh nghiệp phát hành gia hạn thêm 2 năm, theo tôi, là rất tích cực, góp phần cho thị trường trái phiếu doanh nghiệp “hạ cánh mềm”. Hiện đã có hơn 30 lô trái phiếu được giãn, hoãn sau khi Nghị định 08/2023/NĐ-CP có hiệu lực. Tuy nhiên, khả năng trả nợ của doanh nghiệp có được cải thiện sau thời gian cơ cấu lại trái phiếu không vẫn là một câu hỏi còn bỏ ngỏ.

Tôi hy vọng nhà đầu tư đã đánh giá kỹ phương án cụ thể của doanh nghiệp trước khi gật đầu đồng ý tái cơ cấu nợ (qua việc giãn thời gian trả nợ và đưa ra mức lãi suất mới). Nếu sau 2 năm mà doanh nghiệp vẫn không có khả năng trả nợ, thì tổn thất của nhà đầu tư còn lớn hơn so với thời điểm hiện nay. Đây cũng là một rủi ro mà có lẽ các trái chủ đã lường trước được, nhưng chí ít, đây là giải pháp tối ưu trong bối cảnh vừa qua, thay vì đưa ra các thủ tục tòa án vốn khá phức tạp.

Ông dự báo thế nào về thị trường trái phiếu doanh nghiệp cuối năm nay và đầu năm tới?

Thị trường trái phiếu doanh nghiệp đang hồi phục chậm, nhưng đi vào chất. Hiện chúng tôi vẫn tham gia xếp hạng tín nhiệm một số tổ chức phát hành có khả năng trả nợ khá tốt không chỉ trong ngành bất động sản, mà mở rộng sang các ngành khác như năng lượng, thực phẩm, tài chính, chứng khoán... Và đó là xu hướng chính dù số lượng và quy mô dự kiến phát hành chưa lớn. Tôi kỳ vọng sẽ xuất hiện thêm một số giao dịch phát hành riêng lẻ từ nay đến cuối năm.

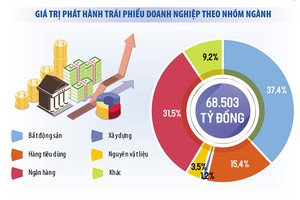

Trong 6 tháng đầu năm, tổng giá trị phát hành cả riêng lẻ và đại chúng khoảng 43.000 tỷ đồng. Chúng tôi kỳ vọng, quy mô thị trường có thể đạt mức 100.000 tỷ đồng năm nay, trong đó có 1-2 lô phát hành trái phiếu xanh. FiinRatings đang tham gia đánh giá và xác nhận một số lô trái phiếu theo các khung trái phiếu xanh quốc tế hoặc của khu vực ASEAN.

Ngoài phía cung, triển vọng thị trường thời gian tới phụ thuộc lớn vào phía cầu. Đó là niềm tin và sự quan tâm của nhà đầu tư vào kênh này. Chúng ta phải thừa nhận thực tế rằng, số lượng nhà đầu tư cá nhân quay lại thị trường trái phiếu sẽ chưa nhiều, sức cầu chủ yếu vẫn dựa vào các định chế tài chính nội địa. Nói cách khác, thị trường trái phiếu đang từng bước hồi phục, nhưng tập trung vào chất và đúng đối tượng là các nhà đầu tư tổ chức có sự hiểu biết sâu và lựa chọn công cụ nợ phù hợp.

Riêng kênh chào bán rộng rãi ra công chúng sẽ cần thêm chút thời gian. Điểm thuận lợi với thị trường trái phiếu hiện nay là mặt bằng lãi suất tiết kiệm giảm khá mạnh sẽ khiến trái phiếu trở nên hấp dẫn hơn. Tôi cho rằng, các tổ chức phát hành là doanh nghiệp có độ minh bạch cao, chất lượng hồ sơ phát hành tốt, kết quả xếp hạng tín nhiệm tốt, mức lãi suất cao hơn tiền gửi ở mức hợp lý, thì sản phẩm trái phiếu sẽ dần lấy lại chỗ đứng trên thị trường.