Môi giới không còn là động lực thúc đẩy lợi nhuận các công ty chứng khoán (CTCK), mà tập trung ở 3 trụ cột gồm cho vay ký quỹ, tự doanh và ngân hàng đầu tư (IB). Trong đó, sự đột biến lợi nhuận thường đến từ mảng tự doanh, còn IB có sự phân hoá mạnh.

Cũng bởi vậy, mỗi khi thị trường hồi phục và tăng trưởng cả về thanh khoản và điểm số, thì việc soi danh mục tự doanh CTCK trở thành “phản xạ” của nhiều nhà đầu tư, bởi với họ, đây là một trong những chỉ báo sớm về lợi nhuận của các quý tới của CTCK.

Cũng bởi sự kỳ vọng này, cộng thêm hoạt động cho vay margin được đẩy mạnh hơn (nhờ điều kiện thị trường tốt lên), nhóm cổ phiếu chứng khoán đã phản ánh ngay qua diễn biến tăng giá ấn tượng trong suốt giai đoạn thị trường hồi phục tốt từ cuối tháng 5 đến nay. Thực tế lợi nhuận quý 2/2023 của nhiều CTCK cải thiện đáng kể so với quý 1/2023 ở hầu hết các mảng hoạt động kinh doanh.

Câu chuyện tiếp theo, nhiều nhà đầu tư đang tập trung phân tích các con số từ báo cáo tài chính bán niên, đặc biệt nhất là ở danh mục tự doanh (bên cạnh mảng margin) nhằm tìm kiếm cơ hội cho vòng tiếp theo. Dĩ nhiên, dự báo lãi/lỗ tự doanh không hề dễ dàng, nhưng nếu “đặt cược” cho xu hướng tăng của thị trường trong nửa cuối năm, không thể không chú ý đến yếu tố này, bởi CTCK vốn được xem là nhà đầu tư tổ chức có độ nhạy bén trên thị trường, theo đó kỳ vọng hiệu suất đầu tư cũng có sự vượt trội hơn so với đà tăng chung.

Lãi suất hạ, cổ phiếu ngành chứng khoán lên ngôi

Năm 2023 là năm rất thách thức cho nhiều lĩnh vực ngành nghề, từ bán lẻ đến bán sỉ; từ xuất nhập khẩu đến logistic; từ các kênh đầu tư như bất động sản đến vàng, USD… ngoại trừ thị trường chứng khoán vẫn sôi động.

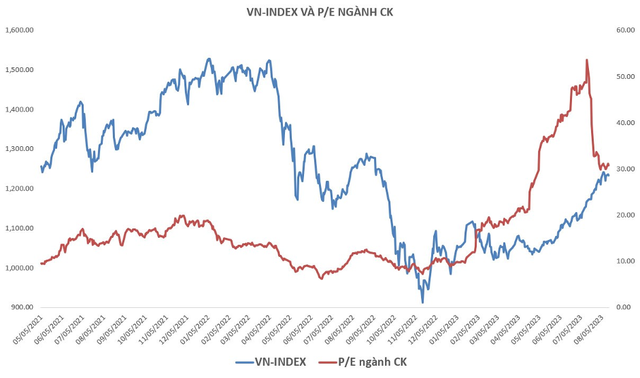

Tính từ đầu năm tới 15/8, chỉ số VN-Index tăng 22%, bất chấp những tín hiệu vĩ mô chưa khởi sắc, còn tính từ cuối quý 2 đến phiên 24/8 (sau cú sụt giảm 55 điểm vào 18/8), VN-Index ghi nhận mức tăng 6,18%. Thanh khoản ngày một cải thiện mạnh, tần suất các phiên giao dịch tỷ USD nhiều hơn, khác xa với sự ảm đạm 8.000 - 10.000 tỷ đồng/phiên của bình quân 6 tháng trước.

Thị trường chứng khoán có chuyển động tích cực này chủ yếu do động lực phục hồi từ đáy, được dẫn dắt bởi chính sách tiền tệ nới lỏng nhằm hỗ trợ hồi phục kinh tế, bên cạnh chính sách tài khóa dần đi vào thực tiễn. Tính từ đầu năm đến nay, Ngân hàng Nhà nước (SBV) đã có tới 4 lần hạ lãi suất điều hành làm cơ sở để các ngân hàng giảm cả lãi suất vay lẫn lãi suất huy động. Lãi suất huy động giảm tạo lợi thế cho kênh chứng khoán, thu hút được lượng tiền mới đổ vào thị trường.

|

| Tương quan những lần hạ lãi suất với diễn biến VN-index – nguồn Wichart |

Lãi suất là chi phí vốn của tiền tệ, khi lãi suất giảm, chi phí margin giảm, nhà đầu tư sẽ tranh thủ “lướt sóng” nhiều hơn, điều này giúp doanh thu từ phí giao dịch của các CTCK tăng, từ đó kéo lợi nhuận tăng theo. Xu thế thị trường tăng, thanh khoản tăng, là điều kiện tích cực cho hầu hết các mảng kinh doanh của CTCK, từ môi giới, cho vay margin đến tự doanh.

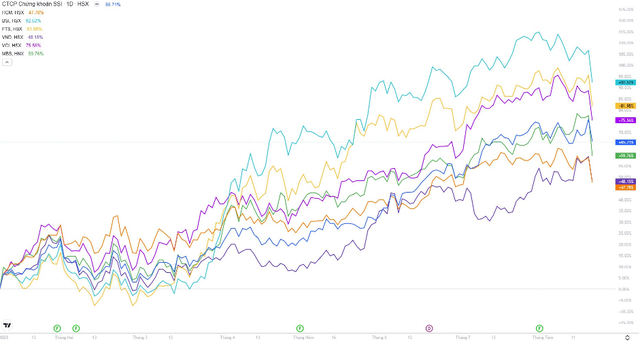

Đó là lý do từ đầu năm tới nay, giá cổ phiếu của các CTCK - vẫn luôn là nhóm có độ nhạy cao với diễn biến thị trường - đã tăng gấp 3 - 5 lần VN-Index, điển hình như SSI đã tăng hơn 65%, VCI tăng 75%, thậm chí BSI tăng tới 92%...

|

| Thị giá cổ phiếu các CTCK tính từ đầu 2023 đến nay – nguồn:Fireant |

Danh mục tự doanh, “con bài tẩy” của CTCK

Logic thông thường của nhiều nhà đầu tư, thanh khoản thị trường tăng, CTCK thu được nhiều phí hơn, tương ứng doanh thu môi giới tăng cao (chiếm tỷ trọng lớn trong cơ cấu doanh thu) - cổ phiếu chứng khoán trước mắt sẽ “chạy” nhờ diễn biến này. Tuy nhiên, chưa chắc có sự đồng thuận về tốc độ tăng trưởng doanh thu và lợi nhuận của mảng môi giới.

Bóc tách cơ cấu lợi nhuận của CTCK cũng cho thấy đặc điểm chung, phần lớn lợi nhuận không đến từ nghiệp vụ môi giới thông thường, chưa kể câu chuyện cạnh tranh ngày càng khốc liệt khi “phí môi giới tiến bước về 0” lại càng khiến biên lợi nhuận của mảng hoạt động này co hẹp.

Margin cũng là mảng hoạt động mang lại lợi nhuận tốt, nhưng tuỳ thuộc vào quy mô vốn, chính sách quản trị rủi ro của từng CTCK sẽ quyết định con số lợi nhuận của mảng này. Với các CTCK có lợi thế về khách hàng cá nhân, dư địa gia tăng cho vay margin sẽ là một trong những yếu tố giúp công ty đó cải thiện về lợi nhuận.

Tuy nhiên, cả 2 mảng trên không thể mang đến lợi nhuận “gấp đôi, gấp ba” cho khối công ty chứng khoán. Thị giá cổ phiếu các CTCK thường “bốc đầu” bởi một nghiệp vụ khác, có khả năng tạo ra lợi nhuận đột biến hơn, đó là tự doanh.

|

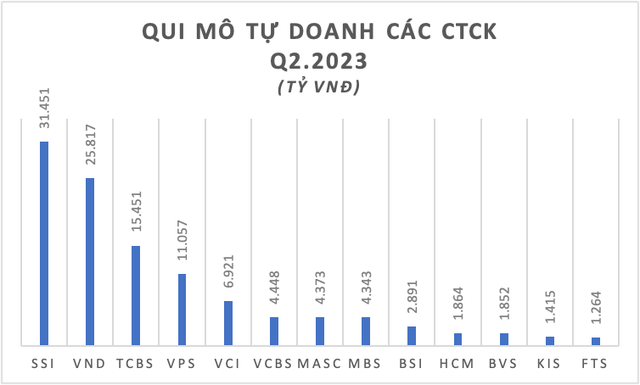

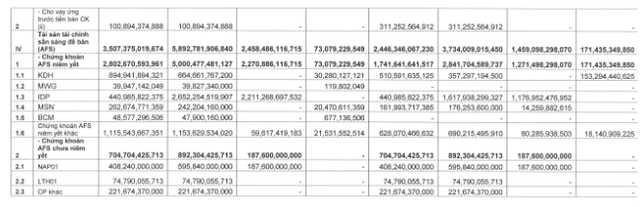

| Nguồn dữ liệu: Tác giả tổng hợp từ BCTC các CTCK |

Nhìn vào danh mục tự doanh trong quý 2/2023 của các CTCK hàng đầu hiện nay đều là những con số khổng lồ vài nghìn đến vài chục ngàn tỷ đồng như: SSI (31.451 tỷ đồng), VND (25.8127 tỷ đồng), TCBS (15.451 tỷ đồng)…,và đây cũng là một trong những lý do mỗi khi sóng ngành CTCK chạy, thì những cái tên hàng đầu như SSI, VND, VCI sẽ được nhắc đến đầu tiên (trừ VPS và TCBS chưa niêm yết).

Giả định khi thị trường tăng điểm, nhiều nhà đầu tư làm phép toán đơn giản: lấy mức tăng của index nhân với độ lớn của danh mục tự doanh sẽ ra ngay một con số lợi nhuận ước tính. Chẳng hạn, tự doanh của SSI trong báo cáo bán niên 2023 có 31.451 tỷ đồng, nếu lấy số này nhân với số tăng của VN-Index từ cuối quý 2 đến hôm nay là 6% thì ra được số ước tính 1.887 tỷ đồng lợi nhuận. Việc tính “nhẩm nhanh” như thế luôn gây “phấn khích” cho rất nhiều nhà đầu tư, nhất là những phiên cần “hành động nhanh nếu không muốn tiếc nuối vì hàng đã tăng”.

Tuy nhiên, gần như cách tính này sẽ “việt vị” nếu không đi “nội soi” danh mục. Hãy cùng soi thử danh mục tự doanh của vài CTCK có thị phần môi giới lớn và đang niêm yết xem thử mức độ hấp dẫn thế nào và chiến lược kinh doanh của họ ra sao?

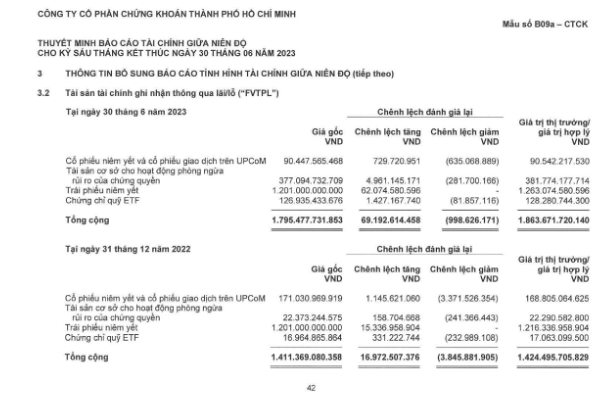

FVTPL, HTM, AFS: Chìa khóa để hiểu danh mục tự doanh

Danh mục tự doanh các CTCK chủ yếu nằm trong 3 khoản mục chính là FVTPL, HTM và AFS. Định nghĩa và cách sử dụng các khoản mục này được quy định rất rõ trong Thông tư 334/2016/TT-BTC. Hiểu một cách đơn giản, FVTPL (Fair Value Through Profit and Loss) là tài sản tài chính ghi nhận thông qua lãi/lỗ, được hạch toán theo giá trị thị trường và đánh giá lại tài sản trên bảng kết quả kinh doanh vào mỗi kỳ báo cáo.

AFS (Available for Sale) là tài sản tài chính sẵn sàng để bán. Khác với FVTPL, lãi/lỗ chưa thực hiện của AFS sẽ không hạch toán trên bảng báo cáo kết quả kinh doanh mà sẽ đi vào bảng có tên “báo cáo thu nhập toàn diện khác”. Sau đó được ghi nhận trực tiếp vào mục “đánh giá lại tài sản” trong phần vốn chủ sở hữu trên bảng cân đối kế toán. Lãi chưa thực hiện (thị giá cao hơn giá vốn) sẽ không được ghi nhận vào lợi nhuận. Đến khi chứng khoán được bán thì khoản lãi này mới được ghi nhận vào lợi nhuận trên bảng báo cáo kết quả kinh doanh.

HTM là đơn giản nhất, là các khoản tài sản tài chính nắm giữ đến ngày đáo hạn, chủ yếu là tiền gửi ngân hàng.

Tự doanh của các CTCK có sự khác biệt về cách phân bổ tài sản, chiến lược giao dịch, và được thể hiện phần nào qua 3 khoản mục này.

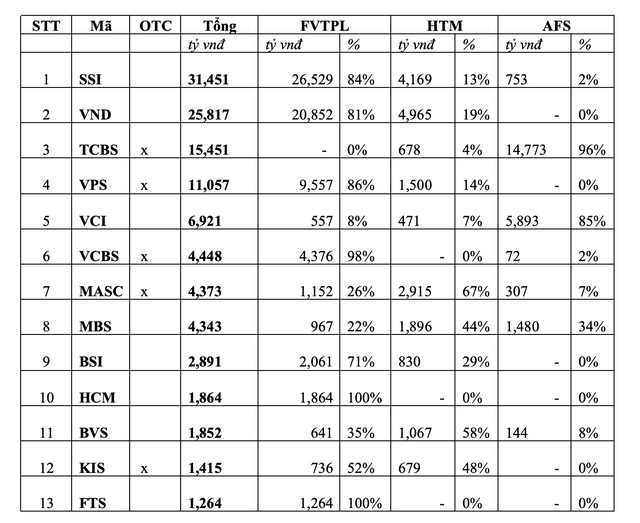

|

Các khoản mục tự doanh của một số CTCK lớn. Nguồn: Phòng môi giới ABS - Vietcap tổng hợp BCTC quý 2/2023 |

VietCap (VCI): “Ông trùm” của đầu tư dài hạn

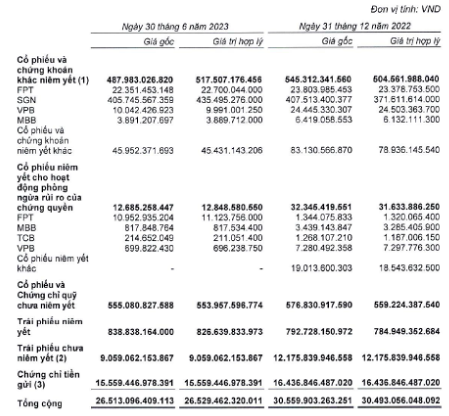

Trong danh mục của những CTCK có thị phần lớn nhất, chỉ có VCI và TCBS có chiến lược đầu tư dài hạn rõ rệt, với tỷ trọng AFS lần lượt là là 85% và 96%. Xét về góc độ niêm yết, VCI là “ông trùm” của chiến lược đầu tư dài hạn trên sàn chứng khoán với danh mục AFS giá gốc lên tới 3.507 tỷ đồng.

Như đã nói ở trên, AFS không hạch toán lãi/lỗ trên báo cáo kết quả kinh doanh, nếu có thay đổi, chỉ trên khoản mục “báo cáo thu nhập toàn diện khác” cho đến khi thực sự tất toán khoản đầu tư, nên AFS là của để dành của CTCK trong dài hạn, nếu danh mục tốt.

Báo cáo bán niên của VCI cho thấy, tại thời điểm 30/6/2023, giá trị thị trường của danh mục AFS lên đến 5.892 tỷ đồng, tăng hơn 2.450 tỷ đồng, tương ứng tăng 68% so với giá gốc.

Đặc biệt là khoản đầu tư “siêu việt” vào cổ phiếu IDP với 441 tỷ đồng giá gốc, nếu chốt lời thì có thể thu về ngay 2.652 tỷ đồng, tương ứng lời 600% - con số rất ấn tượng cho hoạt động tự doanh. VCI luôn làm cho các nhà đầu tư “tò mò” với các khoản đầu tư của mình. Bởi vậy, giá cổ phiếu VCI luôn biến động và được quan tâm mỗi khi có tin đồn về “hoạt động của tự doanh VCI, cầm cổ phiếu nào, đã chốt lời xong chưa hay vào được deal nào mới? Cổ phiếu VCI cũng vì như thế mà trở thành một trong những gương mặt “đại điện” cho sóng ngành chứng khoán, mặc dù thị phần môi giới chỉ ở mức vừa phải.

|

|

Danh mục đầu tư của VietCap (VCI). BTCT quý 2/2023 CTCK Vietcap |

SSI: Danh mục khổng lồ, an toàn với lợi nhuận gần như “dự báo trước”

Gần như các CTCK đã niêm yết còn lại tập trung giao dịch ngắn hạn, thể hiện qua tỷ trọng FVTPL lớn, ở SSI (84%), VNDS (81%), VPS (86%), VCBS (98%), HCM (100%), FTS (100%).

FVTPL tác động trực tiếp đến kết quả kinh doanh, do vậy, các dự báo về lợi nhuận sẽ tập trung vào khoản mục này.

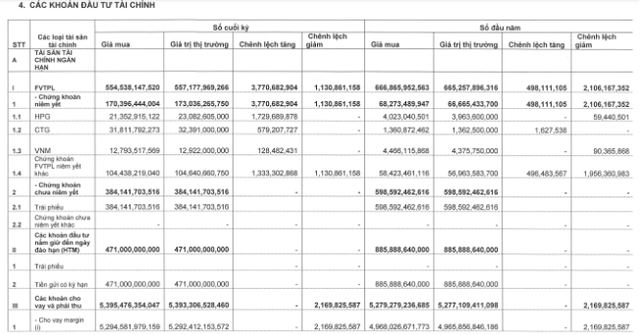

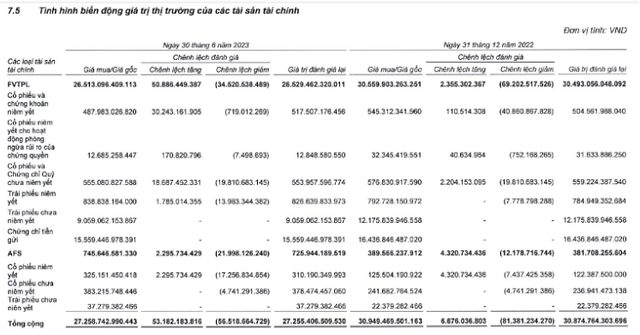

Rổ tài sản 26.529 tỷ đồng FVTPL của SSI phân bổ với tỷ trọng: 59% chứng chỉ tiền gởi, 37% trái phiếu, 4% cổ phiếu, cho thấy hoạt động tự doanh của SSI thiên về các khoản lãi cố định hơn “lướt sóng kiếm lời”, tới gần 15.559 tỷ đồng là chứng chỉ tiền gửi. Danh mục cổ phiếu chỉ có 4% và tập trung vào 1 cổ phiếu là SGN, với tổng giá trị theo sổ sách là 435 tỷ đồng, chiếm 84% giá trị danh mục cổ phiếu.

Nếu nhà đầu tư dự báo SSI chốt lời cổ phiếu này thông qua khớp lệnh năm nay, e rằng phải bán rả rích rất nhiều phiên, bởi thanh khoản SGN kém, chỉ vỏn vẹn bình quân 13.000 đơn vị/phiên, hoặc chỉ có thể bán nhanh nếu có giao dịch thoả thuận. Quả thật, ngày 9/8 SSI đã thông báo bán thỏa thuận 2,35 triệu cổ phiếu SGN, chỉ còn giữ hơn 3,37 triệu cổ phiếu (10,06%). Với giá chênh lệch của ngày 30/6 (73.800 đồng/CP) và giá thỏa thuận 75.500 đồng/CP, SSI thu về thêm được 4 tỷ đồng.

Với rổ trái phiếu chiếm 37% FVTPL, khoảng 9.885 tỷ đồng (đa phần thuyết minh BCTC của các CTCK thể hiện rõ ràng đó là những trái phiếu nào), tuy nhiên, khó có thể kiếm lời nhiều trong thị trường trái phiếu hiện nay. Thậm chí, các CTCK có danh mục trái phiếu chiếm tỷ trọng lớn sẽ gặp áp lực rủi ro nếu nắm giữ danh mục trái phiếu của các doanh nghiệp không thể xoay sở “dòng tiền”.

Tóm lại, với danh mục “size khổng lồ”, SSI gần như sẽ có lợi nhuận được “dự báo trước” – có sự ổn định, an toàn nhưng khó có lợi nhuận đột biến.

|

|

| Danh mục đầu tư của SSI tính tới 30/6/2023. |

VNDirect (VND): Tỷ trọng lớn cho đầu tư trái phiếu

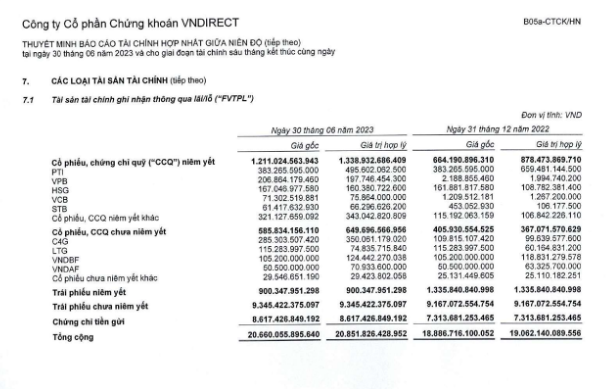

Danh mục FVTPL của VND cho thấy một chiến lược tự doanh khác biệt: tập trung vào trái phiếu, đặc biệt là trái phiếu chưa niêm yết. Cơ cấu FVTPL của VND gồm 49% trái phiếu, 41% tiền gửi, 8% cổ phiếu, 1% chứng quyền và chứng chỉ quỹ. Tổng trị giá trái phiếu chưa niêm yết tại thời điểm cuối quý 2/2023 của VND là 9.345 tỷ đồng, chiếm tỷ trọng hơn 90% trong danh mục trái phiếu, tương ứng khoảng 60% vốn chủ sở hữu.

Như đã nói ở trên, BCTC của hầu hết các CTCK không thuyết minh chi tiết các danh mục trái phiếu nên không thể đánh giá chính xác cơ hội cũng như rủi ro. Đặt giả định, danh mục trái phiếu mà VND nắm giữ hoàn toàn không rủi ro thì chỉ có thể thu được lợi suất đầu tư bình quân từ 8% đến 14% (cũng là mức hiệu suất bình quân của thị trường trái phiếu hiện nay).

Về danh mục cổ phiếu của VND khá đa dạng, với 1.338 tỷ đồng phân bổ 37% cho bảo hiểm (PTI), 37,2% ngân hàng (VPB, VCB, STB), 26% đầu tư công (C4G), còn lại là thép (HSG), gạo (LTG). Với diễn biến giá cổ phiếu như trong thời gian vừa qua, danh mục này khó có lãi lớn, đặc biệt là cổ phiếu PTI, nếu VND có kế hoạch hiện thực hoá lợi nhuận sẽ gặp vấn đề - tương tự như SGN của SSI – đó là PTI không có thanh khoản.

Tóm lại, danh mục VND có thể rủi ro bởi trái phiếu chiếm tỷ trọng lớn trong danh mục đầu tư. Bên cạnh đó, danh mục cổ phiếu sẽ không tạo ra lợi nhuận đột biến nếu xét theo độ tăng giá của các cổ phiếu riêng lẻ trong danh mục trong thời gian vừa qua.

|

| Danh mục đầu tư của VNDirect đến 30/6/2023. |

Chứng khoán HSC (HCM): Danh mục tự doanh theo “phí chắc chắn”

Trong tất cả các danh mục tự doanh CTCK hàng đầu trong nước được liệt kê, có lẽ “ngại rủi ro” thuộc về HCM, với 1.864 tỷ đồng FVTPL, không hề có HTM và AFS. Tỷ trọng trong FVTPL bao gồm: 5% cổ phiếu, 68% trái phiếu, 27% chứng quyền, ETF.

Với tỷ trọng này, có thể nhận định HCM tập trung chiến lược vào trái phiếu. Soi kỹ 1.200 tỷ đồng trái phiếu là trái phiếu BIDV, có độ an toàn rất cao và lãi suất không mấy hấp dẫn, khoảng 8% năm. Còn lại danh mục tập trung vào cho các hoạt động phát hành ETF và CW trị giá gần 400 tỷ đồng. HCM đang là đại lý cho VFMDIAMOND ETF, ETF VFMVN30, MAFMVN30 ETF, MIDCAP, ETF SSIAMVNX50.

Do vậy, nếu chỉ nhìn con số và thuyết minh trên BCTC, có thể tạm kết luận tự doanh của HCM cũng sẽ không có lợi nhuận đột biến. Trong điều kiện ETF sôi động thì HCM mới có dư địa tăng trưởng lợi nhuận.

|

| Danh mục đầu tư của HSC đến 30/6/2023. |

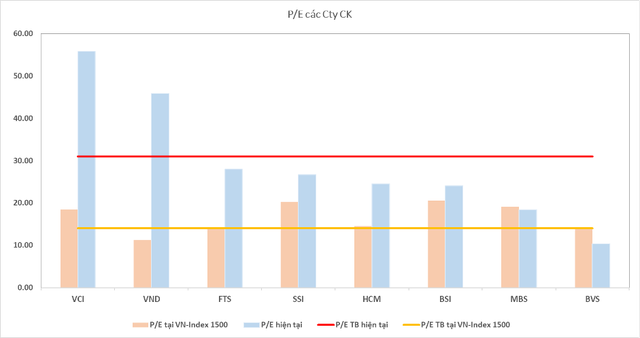

Cổ phiếu ngành chứng khoán có đang “bị định giá cao”?

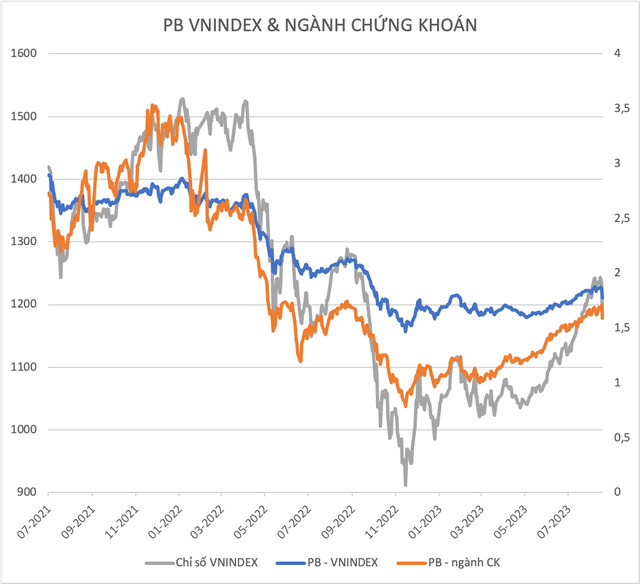

Cổ phiếu ngành chứng khoán trong thời gian vừa qua vô cùng sôi động. Như đã nói ở trên, lãi suất giảm khiến dòng vốn chảy vào thị trường chứng khoán nhiều hơn, thanh khoản sôi nổi hơn, CTCK cải thiện nguồn từ thu phí, cho vay margin, tự doanh nhiều đất diễn hơn, kéo lợi nhuận công ty chứng khoán sẽ tăng. Và tất nhiên, giá cổ phiếu vì thế cũng tăng theo kỳ vọng tăng lợi nhuận công ty.

|

Tuy nhiên, cũng như phân tích ở trên, cho dù CTCK có lợi khi lãi suất giảm thì tự doanh, vốn là một trong những trụ cột chính tạo ra lợi nhuận đột biến cho CTCK lại không thể tạo ra “kỳ tích” trong năm nay với cấu trúc danh mục như hiện tại.

Đối với thị trường thiếu động lực tăng trưởng, nhà đầu tư thường nhìn vào PB để quyết định “mắc, rẻ”. Với PB ngành hiện nay khoảng 1,6 lần, thấp hơn PB VN-Index (1,8 lần) thì có thể hiểu rằng, giá trị của các CTCK vẫn rẻ hơn so với tài sản của thị trường chung, mặc dù giá cổ phiếu đã tăng khá nhiều, và đây cũng là lý do khiến nhiều cổ phiếu vẫn có dấu hiệu tăng tiếp, mặc dù khoảng cách PB ngành và index không còn xa nhau là mấy.

|

Tuy nhiên, nếu dùng chỉ số PE để xem xét động lực tăng trưởng thì sẽ có một bức tranh hoàn toàn khác hẳn. PE của ngành chứng khoán trong giai đoạn VN-Index 1.500 điểm là khoảng 15, thì hiện này, con số này là gấp 2 (gần 30), mặc dù VN-Index hiện nay đang ở mốc 1.190 điểm. Đây là lý do khiến cho nhiều nhà đầu tư “chùng tay” và kỳ vọng giá cổ phiếu sẽ được điều chỉnh ở mức hợp lý hơn. Do vậy, vẫn có thể tìm cơ hội ở cổ phiếu chứng khoán nhưng nhà đầu tư cũng cần tỉnh táo trong mỗi con sóng để có hành động giao dịch thích hợp.

|