Rủi ro và thách của thị trường TPDN

Điểm danh rủi ro và thách thức của thị trường TPDN, tại Hội thảo “Lành mạnh hoá thị trường tài chính và thị trường bất động sản để phát triển kinh tế nhanh và bền vững” thuộc Diễn đàn Kinh tế Việt Nam 2022, TS. Cấn Văn Lực, chuyên gia kinh tế trưởng BIDV đã chỉ rõ hai vấn đề chính.

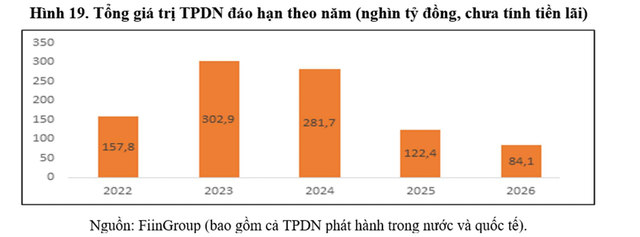

Thứ nhất, với quy mô phát hành lớn trong giai đoạn 2018-2021 và thời hạn khoảng 4 năm thì sẽ có một khối lượng TPDN đáng kể sẽ đáo hạn trong giai đoạn 2023- 2025 (khoảng hơn 700 nghìn tỷ đồng, chưa tính tiền lãi).

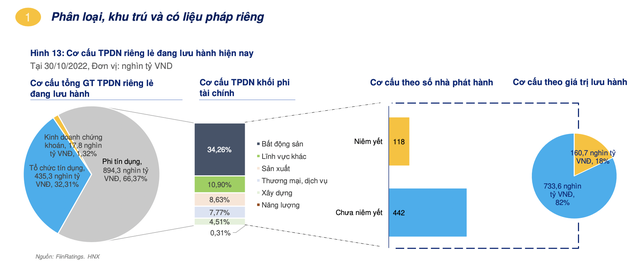

Thứ hai, nhóm ngành phát hành TPDN nhiều nhất là NHTM và bất động sản. Trong đó, TPDN được phát hành bởi các ngân hàng thương mại hầu như rất ít rủi ro, do đặc thù riêng có:

Một là, chủ yếu được phát hành bởi các ngân hàng có quy mô lớn, kết quả kinh doanh khá tốt và ổn định; Hai là, tính công khai, minh bạch được đảm bảo do các đa số NHTM đã được kiểm toán độc lập, kiểm toán quốc tế và niêm yết trên sàn chứng khoán;

|

Ba là, việc phát hành trái phiếu của NHTM phải tuân thủ các quy định chặt chẽ của NHNN về các tỷ lệ đảm bảo an toàn; Bốn là, mục đích phát hành rõ ràng (chủ yếu là để tăng vốn cấp 2, đảm bảo đáp ứng tỷ lệ an toàn vốn theo các chuẩn mực quốc tế như Basel II);

Năm là, NHTM có quỹ dự phòng rủi ro để dự phòng cho hoạt động tín dụng và đầu tư. Vì lẽ đó, các NHTM phát hành trái phiếu thường không có tài sản đảm bảo (chủ yếu đảm bảo bởi các đặc thù trên) và quy trình, thủ tục cũng có những khác biệt so với doanh nghiệp sản xuất kinh doanh thông thường.

|

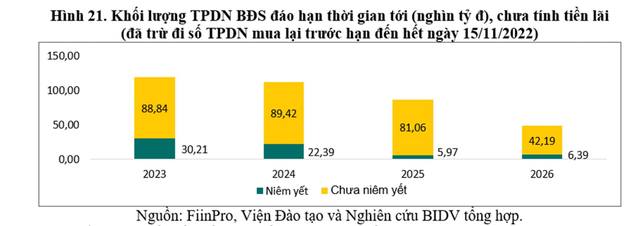

Đối với nhóm bất động sản, theo TS. Lực, các doanh nghiệp bất động sản đã phát hành gần 215 nghìn tỷ đồng năm 2021 và 50 nghìn tỷ đồng TPDN 10 tháng đầu năm 2022 (xếp thứ 2 về khối lượng, sau các TCTD), với lãi suất trung bình là 10,35%/năm (theo Hiệp hội Thị trường Trái phiếu). Doanh nghiệp bất động sản chiếm tỷ trọng 20% lượng trái phiếu phát hành, chỉ sau các TCTD. Theo đó, lượng trái phiếu đáo hạn của các doanh nghiệp bất động sản cũng rất lớn, nhất là 2 năm tới (khoảng 115 nghìn tỷ đồng/năm), chưa tính tiền lãi.

Để giải quyết vấn đề này, TS. Lực cho rằng, nếu như trong điều kiện thông thường, các doanh nghiệp sẽ tìm nguồn vốn mới (từ phát hành TPDN, vay ngân hàng, phát hành cổ phiếu...) để đảo nợ và duy trì, phát triển sản xuất kinh doanh. Tuy nhiên, khả năng gọi vốn của các doanh nghiệp trong thời gian tới sẽ còn khó khăn do:

Những vi phạm liên tiếp đã làm niềm tin của các nhà đầu tư suy giảm đáng kể, nhà đầu tư cá nhân cũng đã trở nên e ngại hơn sau các vụ việc vừa qua. Bên cạnh đó, Nghị định 65/2022 đã đưa ra những quy định chặt chẽ hơn đối với phát hành TPDN riêng lẻ (trong tháng 10/2022, chỉ có 1 đợt phát hành TPDN trị giá 210 tỷ VND, giảm 99% so với tháng trước). Đồng thời, nguồn vốn tín dụng dành cho đối tượng này là không nhiều do phải ưu tiên cho sản xuất kinh doanh và trong bối cảnh hạn mức tăng trưởng tín dụng vẫn khoảng 14-15% để kiểm soát lạm phát và thanh khoản hệ thống TCTD;

“Thị trường chứng khoán không còn sôi động như giai đoạn trước, nên huy động vốn qua kênh này còn khó khăn. Ngoài ra, việc bán hàng, phát mại tài sản để trả nợ cũng không dễ dàng (do thị trường bất động sản đang trầm lắng, phục hồi chậm). Vì thế, một bộ phận doanh nghiệp (nhất là lĩnh vực bất động sản) có tiềm ẩn nguy cơ vỡ nợ trái phiếu, nếu không có giải pháp phù hợp, kịp thời”, ông Lực nói.

TS. Lực cho biết, hệ lụy của việc vỡ nợ này là lớn, phức tạp, cần kiểm soát vì mối quan hệ liên thông giữa ngân hàng - chứng khoán – bất động sản là khá lớn (NHTM cho vay bất động sản – khoảng 2,36 triệu tỷ đồng, chiếm 21% tổng dư nợ của nền kinh tế; nhiều tài sản đảm bảo tín dụng là bất động sản – chiếm khoảng 65%; NHTM đầu tư vào TPDN – số dư khoảng 284 nghìn tỷ đồng, chiếm khoảng 2,3% tổng dư nợ của các TCTD; NHTM niêm yết trên TTCK với tỷ trọng vốn hóa thường chiếm khoảng 23-25% và NHTM phát hành trái phiếu như nêu trên; doanh nghiệp bất động sản niêm yết trên TTCK với tỷ trọng vốn hóa thường chiếm khoảng 15-16%, phát hành cổ phiếu và TPDN như nêu trên...).

Doanh nghiệp và các định chế trung gian liên quan cần chủ động các giải pháp

Đề xuất các giải pháp trong ngắn hạn và trung – dài hạn, ông Nguyễn Quang Thuân, Chủ tịch FiinRatings cho rằng cần theo hai hướng, ngắn hạn và đồng thời là trung, dài hạn,

Trong ngắn hạn và cấp thiết, theo ông Thuân, cần có liệu pháp riêng cho các nhà phát hành có rủi ro cao như rà soát, đánh giá, phân loại xác định cụ thể nhà phát hành có rủi ro cao. Khu trú các doanh nghiệp yếu và sở hữu nhiều bởi nhà đầu tư cá nhân nhằm đưa ra phương án ổn định tâm lý và bảo vệ nhà đầu tư. Hướng dẫn phương án tái cấu trúc nợ.

|

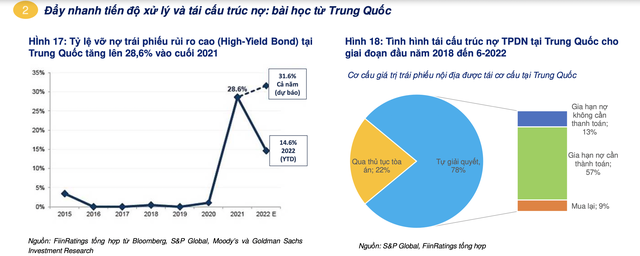

Bên cạnh đó, ông Thuân cho rằng, cần đẩy nhanh tiến độ xử lý và tái cấu trúc nợ. Theo đó, các doanh nghiệp yếu chuẩn bị phương án hoặc tự tái cấu trúc nợ sớm nhất có thể. Đối với các trường hợp vi phạm cần đẩy nhanh hoàn thiện thủ tục tòa án, phán quyết và quyết toán nghĩa vụ nợ và phát huy vai trò của tòa án vì quan hệ dân sự.

|

Đồng thời, vẫn cho phép bán trái phiếu riêng lẻ cho nhà đầu tư cá nhân nhỏ lẻ. Nếu được bảo lãnh bởi ngân hàng, khi đó hoãn áp dụng quy định nhà đầu tư chuyên nghiệp nếu cần thiết. Không hạn chế mục đích sử dụng vốn theo chương trình dự án. Bỏ yêu cầu kiểm toán mục đích sử dụng vốn

Ông Thuân nói: “Ngoài ra, phê duyệt nhanh trái phiếu đại chúng, nếu hồ sơ phương án đáp ứng quy định; là doanh nghiệp niêm yết chưa vi phạm công bố thông tin/quy định chứng khoán 5 năm qua. Có xếp hạnh tín nhiệm ở mức cao. Có xếp hạng thay thế tốt và áp dụng cơ chế hậu kiểm nhiều hơn”.

Đối với trung và dài hạn, ông Thuân đề xuất, phía cung tiếp tục chuẩn hóa điều kiện phát hành; Đa dạng hóa sản phẩm như trái phiếu xanh. Về hạ tầng trung gian cần chuẩn hóa điều kiện hoạt động tư vấn và phân phối; cải thiện minh bạch thông tin và hoạt động thanh toán thứ cấp tập trung; phát huy vai trò đại diện chủ nợ, tòa án, thành lập quỹ bảo lãnh; áp dụng xếp hạng độc lập và hình thành đơn vị định giá trái phiếu. Đặc biệt, phía cầu cần mở rộng cơ sở nhà đầu tư định chế, đẩy mạnh đào tạo công chúng, nhà đầu tư…

Ông Thuân nhận định, TPDN đã và đang là một kênh dẫn vốn quan trọng và hiệu quả trong giai đoạn vừa qua nhằm huy động nguồn lực trong dân cho phát triển doanh nghiệp và kinh tế. Mặc dù thị trường có nhiều thách thức, những doanh nghiệp vi phạm trong việc huy động và kinh doanh trái phiếu chỉ là số ít và do vậy, mọi giải pháp cần xuất phát từ sự chủ động minh bạch của doanh nghiệp và các định chế trung gian liên quan.

“Hoạt động huy động TPDN là theo nguyên tắc tự vay tự trả và là mối quan hệ dân sự, do đó các doanh nghiệp nên chủ động đánh giá khả năng trả nợ, minh bạch cho nhà đầu tư và có các biện pháp phù hợp, bao gồm tái cấu trúc qua việc giãn, hoãn nợ với các điều khoản mới. Minh bạch là chìa khóa của mọi giải pháp”, ông Thuân nhấn mạnh