Theo Tạp chí The Wall Street Journal (WSJ), các nhà đầu tư đang đặt câu hỏi liệu đợt bán tháo của thị trường chứng khoán sẽ kéo dài bao lâu sau khi chỉ số S&P 500 đã có tuần giao dịch tồi tệ nhất kể từ tháng 3/2020. Và theo lịch sử, thì đợt bán tháo trên thị trường chứng khoán có thể vẫn đang ở giai đoạn đầu.

Các nhà đầu tư thường đổ lỗi cho Cục Dự trữ Liên bang (Fed) về sự sụt giảm của thị trường. Trong lịch sử chỉ ra rằng, Fed cũng thường góp phần vào việc đảo ngược xu hướng của thị trường chứng khoán.

Theo một nghiên cứu của Vickie Chang, chiến lược gia thị trường toàn cầu tại Goldman Sachs, kể từ năm 1950, chỉ số S&P 500 đã bán tháo ít nhất 15% trong 17 lần, và 11 lần trong số 17 lần đó thị trường chứng khoán đã không chạm đáy cho đến khi Fed bắt đầu thực hiện nới lỏng chính sách tiền tệ trở lại.

|

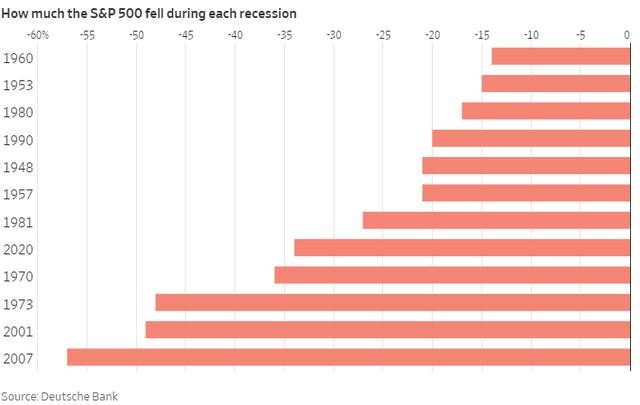

Mức giảm của chỉ số S&P 500 trong mỗi đợt suy thoái. |

Chỉ số S&P 500 hiện đã giảm 23% vào năm 2022, đánh dấu một khởi đầu tồi tệ nhất trong một năm kể từ năm 1932. Chỉ số này đã giảm 5,8% vào tuần trước, mức giảm lớn nhất kể từ đợt bán tháo liên quan đến đại dịch vào tháng 3/2020.

Trong khi đó, Fed chỉ vừa mới bắt đầu tăng lãi suất. Sau khi thông qua đợt tăng lãi suất lớn nhất kể từ năm 1994 trong tuần qua, Fed đã báo hiệu rằng họ dự định tăng lãi suất thêm vài lần nữa trong năm nay nhằm kiềm chế lạm phát.

Việc thắt chặt chính sách tiền tệ, cộng với lạm phát ở mức cao nhất trong bốn thập kỷ khiến nhiều nhà đầu tư lo ngại rằng nền kinh tế có thể rơi vào tình trạng suy thoái. Các dữ liệu doanh số bán lẻ, tâm lý người tiêu dùng, dữ liệu xây dựng nhà ở và hoạt động của nhà máy tại Mỹ đều suy yếu đáng kể trong vài tuần qua.

Mặc dù lợi nhuận của các công ty hiện đang tăng mạnh, các nhà phân tích cho rằng, họ sẽ phải chịu áp lực trong nửa cuối năm nay. Theo FactSet, có tổng cộng 417 công ty thuộc S&P 500 đã đề cập tới lạm phát trong các báo cáo kết quả quý I và là con số cao nhất kể từ năm 2010.

David Donabedian, Giám đốc đầu tư của CIBC Private Wealth USA cho biết: “Tôi không nghĩ rằng sự suy giảm của thị trường sẽ tiếp tục với tốc độ này, nhưng ý tưởng cho rằng thị trường sắp chạm đáy là điều thực sự khó tưởng tượng”.

Ông Donabedian cho biết, ông không khuyến khích khách hàng cố gắng “mua bắt đáy” hoặc mua cổ phiếu với giá chiết khấu với kỳ vọng thị trường sẽ sớm đảo chiều. Ngay cả sau một đợt bán tháo khắc nghiệt, cổ phiếu vẫn không hề rẻ trong khi dự báo lợi nhuận vẫn lạc quan quá mức về tương lai.

Theo FactSet, chỉ số S&P 500 đang giao dịch ở mức P/E kỳ vọng là 15,4 lần và chỉ thấp hơn một chút so với mức trung bình 15 năm là 15,7. Các nhà phân tích hiện kỳ vọng các công ty thuộc S&P 500 sẽ báo cáo mức tăng trưởng lợi nhuận hai con số trong hai quý cuối năm.

Các nhà đầu tư cho biết họ lo sợ khả năng Fed có thể phải hành động mạnh tay hơn nữa nếu các nhà hoạch định chính sách bị bất ngờ trước một tỷ lệ lạm phát cao hơn dự kiến khác. Cuộc khảo sát người tiêu dùng của Đại học Michigan được công bố vào đầu tháng này cho thấy các hộ gia đình kỳ vọng lạm phát sẽ ở mức 3,3% trong 5 năm tới, tăng so với mức 3% vào tháng 5.

Charles-Henry Monchau, Giám đốc đầu tư của Syz Bank cho biết: “Cảm giác của chúng tôi là nếu con số lạm phát tiếp theo lại rất cao thì Fed sẽ tăng lãi suất thậm chí còn mạnh hơn nữa và điều đó có thể gây thêm áp lực lên các tài sản rủi ro như cổ phiếu”.

Khi Fed bắt đầu tăng lãi suất trong năm nay, họ hy vọng về một cuộc hạ cánh nhẹ nhàng - một kịch bản trong đó nó làm nền kinh tế chậm lại, đủ để kiềm chế lạm phát nhưng không đủ để kích hoạt suy thoái.

Trong những tuần gần đây, nhiều nhà đầu tư và nhà phân tích ngày càng tỏ ra bi quan về việc Fed có thể giải quyết vấn đề này. Dữ liệu đã cho thấy dấu hiệu chậm lại trong hoạt động kinh tế. Theo nhiều nhà phân tích, khi việc tăng lãi suất tiếp tục làm tăng chi phí đi vay của người tiêu dùng và doanh nghiệp, rất khó để hình dung cách thức mà Fed có thể tránh được suy thoái.

Các động thái của Fed đã “làm tăng nguy cơ suy thoái bắt đầu từ năm nay hoặc đầu năm sau và làm tăng nguy cơ họ không thể tăng lãi suất trong thời gian dài”, David Kelly, chiến lược gia toàn cầu tại JP Morgan Asset Management cho biết.

“Tôi sẽ không ngạc nhiên nếu chúng tôi có một cuộc họp trong vòng một năm mà Fed đang xem xét việc cắt giảm lãi suất”, ông cho biết.

Trong khi đó, không có gì đáng ngạc nhiên khi cổ phiếu thường không hoạt động tốt trong thời kỳ suy thoái. Theo nghiên cứu của Deutsche Bank, chỉ số S&P 500 đã giảm trung bình 24% trong các cuộc suy thoái kể từ năm 1946.

Điều đáng chú ý đối với các nhà đầu tư là khi Fed bắt đầu tiến tới nới lỏng tiền tệ, các thị trường trong lịch sử đã phản ứng tích cực và nhanh chóng, đặc biệt là khi nguyên nhân sâu xa của sự suy giảm là liên quan đến chính sách ngân hàng trung ương.

Không ai chắc chắn Fed sẽ chính xác bắt đầu thay đổi chính sách khi nào và nền kinh tế có thể chịu thêm áp lực như thế nào trong thời gian này.

Nancy Tengler, Giám đốc đầu tư của Laffer Tengler Investments cho biết: “Tôi dự đoán mùa hè này sẽ rất biến động”.