Lãi suất tiết kiệm giảm sốc

Trong bối cảnh dư thừa thanh khoản, nhiều ngân hàng liên tục giảm lãi suất huy động.

Cụ thể, từ ngày 23/8/2023, Agribank giảm lãi suất huy động từ 0,3 - 0,5%/năm; lũy kế từ đầu năm 2023 đến nay, mức giảm là 1,9 - 4,5%/năm, tùy từng kỳ hạn.

Cũng trong ngày 23/8, BIDV điều chỉnh lãi suất tiền gửi tại quầy kỳ hạn 1 tháng và 3 tháng từ 3,3 - 3,5%/năm xuống 3 - 3,8%/năm; lãi suất kỳ hạn 6 tháng từ 5%/năm xuống 4,7%/năm; lãi suất kỳ hạn 12 tháng từ 6,3%/năm xuống 5,8%/năm.

VietinBank và Vietcombank cũng có động thái tương tự. Theo đó, mặt bằng lãi suất huy động của 4 ngân hàng thương mại nhà nước tương đương nhau.

Các ngân hàng vẫn đang trong tình trạng “tồn kho”, không thể đẩy mạnh cho vay, dù lãi suất cho vay giảm dần nhờ lãi suất huy động giảm.

Đáng chú ý, lãi suất huy động trực tuyến trước đây thường cao hơn tại quầy từ 0,2 - 0,3%/năm, nhưng sau đợt điều chỉnh lần này, 2 biểu lãi suất đã bằng nhau.

Tại khối các ngân hàng thương mại cổ phần, lãi suất huy động của ACB giảm 0,4%/năm đối với các kỳ hạn từ 6 - 12 tháng, xuống 5,6%/năm đối với tiền gửi dưới 100 triệu đồng, 5,7%/năm đối với tiền gửi từ 100 triệu đồng đến dưới 1 tỷ đồng, 5,75%/năm đối với tiền gửi từ 1 tỷ đồng đến dưới 5 tỷ đồng và 5,8%/năm đối với tiền gửi từ 5 tỷ đồng trở lên. So với đầu tháng 8, lãi suất huy động của ACB giảm tổng cộng 1%/năm, sau 5 lần điều chỉnh.

Eximbank cũng có 5 lần hạ lãi suất huy động trong tháng 8. Dù vừa giảm lãi suất ngày 23/8, nhưng 2 ngày sau đó (25/8), Eximbank tiếp tục hạ lãi suất huy động ở hầu hết các kỳ hạn. Với sản phẩm tiền gửi online (sản phẩm có lãi suất cao nhất), lãi suất huy động kỳ hạn dưới 6 tháng giảm 0,5%/năm, xuống 4,25%/năm; kỳ hạn từ 6 - 12 tháng giảm từ 5,8%/năm xuống 5,6 - 5,7%/năm.

Cùng điều chỉnh lãi suất ngày 25/8, VIB hạ lãi suất huy động lần thứ 4 kể từ đầu tháng 8, với mức hạ 0,3%/năm đối với các kỳ hạn từ 6 - 11 tháng, xuống còn 5,8%/năm.

|

Các ngân hàng có 3 lần giảm lãi suất kể từ đầu tháng 8 là NCB, Techcombank, BaoViet Bank...

Còn Sacombank, BacA Bank, Saigonbank, GPBank, TPBank, SHB, HDBank, CBBank, MSB… hạ lãi suất 2 lần kể từ đầu tháng 8.

Tại hội thảo “Tăng cường khả năng tiếp cận và hấp thụ vốn của khu vực doanh nghiệp: Khó khăn, thách thức và quyết tâm” do Ngân hàng Nhà nước tổ chức ngày 22/8, Phó thống đốc thường trực Ngân hàng Nhà nước nhận xét, nhiều ngân hàng thương mại tích cực hưởng ứng chủ trương của cơ quan quản lý và cũng bởi vì “nhận tiền vào thì phải cho vay”. Tuy vậy, các ngân hàng vẫn đang trong tình trạng “tồn kho”, không thể đẩy mạnh cho vay, dù lãi suất cho vay giảm dần nhờ lãi suất huy động giảm.

|

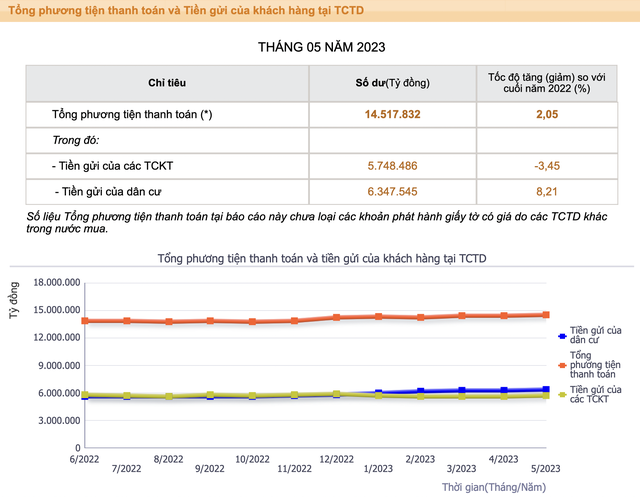

Tiền gửi dân cư tăng dần. Nguồn: NHNN |

Dòng tiền dịch chuyển

Theo Công ty Chứng khoán SSI, một số ngân hàng thương mại đã triển khai chương trình cho vay ưu đãi dành cho các khách hàng đang vay vốn tại tổ chức tín dụng khác, với lãi suất khoảng 8 - 10%/năm.

Tuy nhiên, không phải ngân hàng nào cũng có thể đẩy mạnh tín dụng, bởi sự thận trọng khi cân nhắc các quyết định cho vay nhằm đảm bảo chất lượng tín dụng, hạn chế nợ xấu phát sinh.

Khảo sát gần đây của Ngân hàng Nhà nước cho thấy, mặt bằng rủi ro tín dụng tổng thể của khách hàng được các tổ chức tín dụng nhận định tăng nhanh hơn so với kỳ khảo sát trước và cùng kỳ năm trước ở hầu hết lĩnh vực. Theo đó, các tổ chức tín dụng có xu hướng “không đổi”, hoặc “thắt chặt” tiêu chuẩn tín dụng, dù tính đến cuối tháng 7/2023, vốn tín dụng cho nền kinh tế chỉ tăng 4,56% so với đầu năm, thấp hơn mức tăng tính đến cuối tháng 6 và thấp hơn đáng kể so với mức tăng của cùng kỳ năm ngoái (9,54%).

Thanh khoản dư thừa khiến lãi suất tiền gửi giảm dần và dòng tiền nhàn rỗi có dấu hiệu dịch chuyển. TS. Nguyễn Trí Hiếu, chuyên gia kinh tế nhận định, dòng tiền có khả năng chảy vào kênh đầu tư chứng khoán, vàng, ngoại tệ và một phần nhỏ vào bất động sản.

Ông Trần Ngọc Báu, thành viên Hội đồng quản trị, Giám đốc điều hành WiGroup cũng đánh giá cao kênh đầu tư chứng khoán khi nhìn nhận, thị trường đã vượt qua giai đoạn khó khăn nhất của năm 2022, tạo đáy và bước vào giai đoạn hồi phục trong năm 2023.

Theo Công ty Chứng khoán Rồng Việt, trong kịch bản tích cực, nếu Ngân hàng Nhà nước giảm lãi suất điều hành thêm 0,5%/năm, số dư tiền gửi nhà đầu tư/thanh khoản bình quân ngày có thể tiệm cận mức đạt được trong quý II/2021 lần lượt là 85.000 tỷ đồng/21.000 tỷ đồng.

Giảm mạnh lãi suất có thể gây tác dụng phụ là làm tăng tỷ giá, gây bất ổn trên thị trường ngoại hối và thúc đẩy các nhà đầu tư ngoại rút vốn khỏi thị trường chứng khoán.

Một số thống kê cho thấy, số dư tiền gửi khách hàng tại khối công ty chứng khoán cuối quý II/2023 đạt khoảng 67.000 tỷ đồng, tăng xấp xỉ 9.000 tỷ đồng so với cuối quý I, chủ yếu là tiền gửi của nhà đầu tư giao dịch chứng khoán theo phương thức công ty chứng khoán quản lý. Như vậy, trong quý II/2023, lượng tiền “nằm chờ” của nhà đầu tư tại các công ty chứng khoán đã tăng trở lại sau 4 quý liên tục giảm. Nguồn tiền này cộng với dòng tiền mới trong bối cảnh lãi suất tiền gửi tiếp tục giảm đã được kích hoạt giải ngân vào thị trường chứng khoán, tạo nên nhịp tăng điểm kéo dài cho đến giữa tháng 8/2023. Hai tuần gần đây, thị trường biến động mạnh, nhưng triển vọng trong trung và dài hạn vẫn được đánh giá khả quan.

Đối với thị trường bất động sản, ông Báu nhận xét, có những tín hiệu để dự đoán thị trường này sẽ dần khởi sắc trở lại. Thứ nhất, lãi suất cho vay giảm về mức thấp hơn sẽ là động lực chính cho toàn ngành vực dậy. Thứ hai, hành lang pháp lý được tháo gỡ sẽ giúp khơi thông nguồn cung bất động sản. Thứ ba, phân khúc nhà ở xã hội có thể là chất xúc tác cho ngành bất động sản dân cư khi mà phân khúc này được hưởng lợi từ nhiều chính sách hỗ trợ của Chính phủ.

Trong diễn biến có liên quan, Thông tư 10/2023/TT-NHNN về ngưng hiệu lực thi hành khoản 8, khoản 9 và khoản 10 Điều 8 Thông tư 39/2016/TT-NHNN (đã được bổ sung theo khoản 2 Điều 1 Thông tư 06/2023/TT-NHNN), cụ thể là dừng hiệu lực thi hành 3 trường hợp cấm cho vay mới được thị trường nhận định là bước đi tạm thời, có tính trì hoãn kéo dài để hỗ trợ cho quá trình tái cấu trúc của các doanh nghiệp ngành bất động sản.

Thực tế cho thấy, chính sách tiền tệ nới lỏng hướng tới sự phát triển chung của nền kinh tế, nhưng nền kinh tế phụ thuộc không nhỏ vào lĩnh vực bất động sản. Giải quyết khó khăn cho thị trường bất động sản sẽ kích thích tăng trưởng kinh tế. Mặc dù vậy, các chuyên gia của Công ty Chứng khoán Rồng Việt nêu quan điểm: “Trong dài hạn, sự phụ thuộc vào ngành bất động sản cần giảm dần, thay vào đó là việc khởi tạo các mô hình, ngành nghề mới có tính đổi mới, sáng tạo và giá trị gia tăng cao hơn”.

Về thị trường vàng, TS. Nguyễn Trí Hiếu dự báo: “Từ nay đến cuối năm, vàng sẽ có nhiều đợt giảm giá và tăng giá. Tuy nhiên, đầu tư vàng trung và dài hạn nên đợi đến tháng 9, sau cuộc họp của Fed để xem Fed có tăng lãi suất hay không. Nếu Fed tăng lãi suất thì nên mua vàng”.

Quay trở lại câu chuyện lãi suất, TS. Nguyễn Trí Hiếu cho rằng, trong thời gian tới, Ngân hàng Nhà nước quyết định giảm lãi suất hay không còn tuỳ thuộc vào động thái chính sách của Fed. Lạm phát tháng 8 của Mỹ tăng lên 3,25% từ mức 3% trong tháng 7 đã làm tăng khả năng Fed tiếp tục tăng lãi suất, hoặc duy trì mức lãi suất qua đêm ở mức 5,25 - 5,5%/năm. Mức lạm phát hiện nay vẫn khá cao so với lạm phát mục tiêu 2% và tỷ lệ thất nghiệp đang được cải thiện tại Mỹ làm tăng khả năng Fed nâng lãi suất trong phiên họp tháng 9 tới.

“Nếu Fed tăng lãi suất sẽ làm Ngân hàng Nhà nước chần chừ trong việc tiếp tục giảm lãi suất, vì việc giảm lãi suất có thể làm tăng tỷ giá, gây bất ổn trên thị trường ngoại hối và thúc đẩy các nhà đầu tư ngoại rút vốn khỏi thị trường chứng khoán Việt Nam”, TS. Hiếu nhận định.

Đảm bảo sự cân bằng giữa tăng trưởng và ổn định giá cả

|

Ông Suan Teck Kin, Giám đốc Khối Nghiên cứu thị trường, Ngân hàng UOB (Singapore) |

Ngân hàng Nhà nước vẫn còn dư địa để hạ lãi suất hơn nữa, do tỷ lệ lạm phát đã chậm lại dưới mức mục tiêu 4,5%. Tuy nhiên, lạm phát cơ bản vẫn ở mức khá cao là 4,1% trong báo cáo mới nhất và điều này có nghĩa, Ngân hàng Nhà nước sẽ phải tiếp cận việc cắt giảm lãi suất theo hướng rất thận trọng.

Trung Quốc là thị trường xuất khẩu lớn thứ hai của Việt Nam nên diễn biến của nền kinh tế Trung Quốc chắc chắn sẽ tác động đến Việt Nam. Tuy nhiên, bất chấp đà tăng trưởng kinh tế đáng thất vọng ở Trung Quốc, xuất khẩu của Việt Nam sang Trung Quốc vẫn tích cực trong 3 tháng qua (tháng 5 - 7/2023), sau khi giảm trong 6 tháng liên tiếp (tháng 11/2022 đến tháng 4/2023).

Điều này cho thấy, nhu cầu của Trung Quốc đối với các sản phẩm của Việt Nam vẫn cao, giúp bù đắp sự sụt giảm trong xuất khẩu sang Mỹ, thị trường xuất khẩu lớn nhất của Việt Nam, vốn đã giảm so với cùng kỳ trong 5 tháng qua (tháng 3 - 7/2023).

Do xuất khẩu yếu kém nên nhu cầu trong nước là động lực tăng trưởng chính và lãi suất thấp hơn sẽ giúp hỗ trợ chi tiêu cũng như đầu tư của doanh nghiệp và đảm bảo tăng trưởng kinh tế được duy trì ở tốc độ hợp lý.

Liên quan đến vấn đề tín dụng tăng thấp có nguyên nhân chính là sự thiếu niềm tin của doanh nghiệp và người tiêu dùng trong bối cảnh nhu cầu suy yếu và đơn đặt hàng từ một số thị trường xuất khẩu chính suy giảm, đặc biệt là từ Mỹ. Trong bối cảnh này, Chính phủ nên đẩy nhanh chi tiêu cho đầu tư đã được lập kế hoạch trước đó, nhằm thúc đẩy hoạt động kinh doanh cũng như củng cố niềm tin của thị trường.

Về tỷ giá hối đoái, chúng tôi kỳ vọng, đồng Việt Nam sẽ tăng nhẹ so với USD vào cuối năm 2023 và đầu năm 2024, lên khoảng 23.800 vào cuối quý I/2024, với giả định Fed bắt đầu hạ lãi suất từ quý I/2024. Tuy nhiên, do Việt Nam phụ thuộc nhiều vào xuất khẩu và để bảo vệ khả năng cạnh tranh, đồng Việt Nam có thể giảm giá đáng kể.

Do việc giải ngân ngân sách Chính phủ còn chậm, Việt Nam còn dư địa để chính sách tài khóa phát huy vai trò mạnh mẽ hơn. Giống như nhiều ngân hàng trung ương trên thế giới, Ngân hàng Nhà nước cần thực hiện hiệu quả nhiệm vụ của mình là đảm bảo sự cân bằng giữa tăng trưởng và ổn định giá cả.

Cắt giảm lãi suất là vấn đề lớn

|

Bà Yun Liu, Chuyên gia kinh tế phụ trách thị trường ASEAN, Khối Nghiên cứu kinh tế toàn cầu, Ngân hàng HSBC |

Câu chuyện của năm 2022 chủ yếu xoay quanh vấn đề làm sao để theo kịp các động thái của Fed. Tuy nhiên, đến nửa sau của năm 2023, tình hình lạm phát đảo chiều, chủ yếu do áp lực giảm lạm phát khi kinh tế Trung Quốc suy giảm. Cắt giảm lãi suất hiện là vấn đề lớn tiếp theo cần quan tâm.

Việt Nam đang phải đối mặt với những thách thức từ thương mại, thể hiện rõ qua tốc độ tăng trưởng GDP nửa đầu năm 2023 chỉ ở mức 3,7% so với cùng kỳ năm ngoái, giảm mạnh so với tốc độ tăng trưởng 8% của năm 2022.

Bên cạnh đó, Việt Nam đang trong giai đoạn suy giảm tín dụng. Đây là một khó khăn khác đối với tăng trưởng. Số liệu của Ngân hàng Nhà nước cho thấy, tăng trưởng tín dụng đã giảm kể từ tháng 11/2022 và vẫn chưa chạm đáy.

Nhu cầu trong nước yếu và nhập khẩu giảm, dẫn tới vị thế tài khoản vãng lai thuận lợi hơn (thặng dư). Xét ở một mức độ nhất định, điều đó giúp ổn định tỷ giá và mang lại dư địa cắt giảm lãi suất cho cơ quan quản lý tiền tệ.

Thực tế, Ngân hàng Nhà nước đã có 4 lần cắt giảm lãi suất điều hành. Trong đó, lãi suất tái cấp vốn giảm 1,5%/năm trong vòng 3 tháng, xuống 4,5/năm. Lãi suất chính sách của Ngân hàng Nhà nước đã thấp hơn mức trước đại dịch Covid-19 và chúng tôi kỳ vọng sẽ có thêm một đợt giảm 0,5/năm trong thời gian tới. Chúng tôi dự báo, lạm phát sẽ tăng, đạt khoảng 3% trong nửa cuối năm 2024, vẫn thấp hơn so với ngưỡng mục tiêu kiểm soát là không quá 4,5%.

Liên quan đến điều hành chính sách của Ngân hàng Nhà nước, tôi muốn đề cập thêm về tự do chính sách tiền tệ. Vấn đề tôi muốn nói ở đây không phải là nguyên tắc cốt lõi của tự do chính sách tiền tệ, mà là mấu chốt của vấn đề đối với các ngân hàng trung ương ASEAN, chính là mức độ tự do trong chính sách tiền tệ mỗi nước có được trước Fed. Đáp án cho câu hỏi này chính là chìa khóa để xác định thời điểm các ngân hàng trung ương có thể cắt giảm lãi suất.

Tách khỏi lộ trình của Fed quá sớm có thể dẫn đến tình trạng rút vốn ồ ạt và giảm tỷ giá đột ngột. Đây là vấn đề cốt lõi cần cân nhắc đối với các nhà làm chính sách tiền tệ, có lẽ chỉ sau lạm phát và tăng trưởng. Một điểm cần lưu ý là nếu không có gì thay đổi, chúng tôi dự báo, Fed sẽ bắt đầu cắt giảm lãi suất từ quý II/2024.