Hiệu ứng domino khó xảy ra

Trong tuần qua, liên tiếp 3 ngân hàng của Mỹ, là Silicon Valley Bank (SVB), Signature Bank, Silvergate Bank tuyên bố phá sản.

Trước tiên, có thể khẳng định, vụ phá sản của 3 ngân hàng này ở phía bên kia bán cầu sẽ không có tác động quá nghiêm trọng đến thị trường tài chính Việt Nam như vụ sụp đổ của Ngân hàng Lehman Brothers hồi năm 2008. Điều này xuất phát từ một số lý do sau:

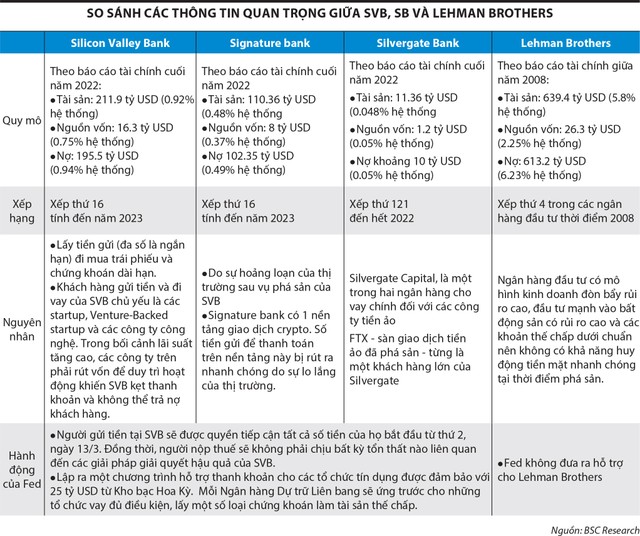

Thứ nhất, quy mô của 3 ngân hàng này tính đến cuối năm 2022 chỉ chiếm chưa đến 1,45% quy mô hệ thống ngân hàng của Mỹ. Quy mô của 3 ngân hàng này cộng lại cũng chỉ bằng 52% quy mô của Lehman Brother năm 2008, cho nên sự sụp đổ của nó cũng sẽ không thể có mức độ lan tỏa cao như Lehman Brother.

Thứ hai, năm 2008, Cục Dự trữ liên bang Mỹ (Fed) đã không đưa ra hỗ trợ đối với Lehman Brother, hệ quả là kéo theo toàn bộ hệ thống tài chính Mỹ nói riêng và thế giới nói chung bị ảnh hưởng. Còn đối với sự phá sản của các ngân hàng Mỹ gần đây, ngân hàng trung ương nước này đã lập tức phản ứng và đưa ra sự hỗ trợ.

Thứ ba, năm 2008, các ngân hàng chấp nhận rủi ro quá mức khiến hệ thống ngân hàng không kịp phản ứng với cú sốc và sụp đổ. Còn đối với năm 2023, diễn biến vĩ mô thế giới không tích cực, chính sách tiền tệ toàn cầu thắt chặt, tâm lý thị trường cẩn trọng hơn nên mức độ lan tỏa của cú sốc này cũng kém hơn.

|

Xét về quy mô sụp đổ một số ngân hàng hiện tại so với sự vụ của Lehman Brother giai đoạn khủng hoảng 2008 là chưa đủ lớn để gây ra một cuộc khủng hoảng tương tự như năm 2008. Hệ thống ngân hàng Mỹ sẽ khó xảy ra sự đổ vỡ hàng loạt, đặc biệt các ngân hàng lớn trong Top 10, tuy nhiên với bối cảnh kinh tế Mỹ vẫn đang tăng trưởng trong môi trường lạm phát và lãi suất cao như hiện tại có thể sẽ làm xói mòn lợi nhuận của nhóm ngân hàng. Điều cần quan sát và lưu ý hiện tại là hành động của cơ quan điều hành tại Mỹ cũng như quan điểm về chính sách tiền tệ sắp tới của Fed.

Một phần nguyên nhân sụp đổ của SVB đến từ hệ quả của chính sách chống lạm phát mạnh mẽ của Fed và đến nay, một số “vết nứt” trong hệ thống tài chính Mỹ đã xuất hiện. Hiệu ứng domino đổ vỡ sẽ khó có thể xảy ra, tuy nhiên, đây có thể xem là một tín hiệu cảnh báo quan trọng.

Liệu Fed có đảo chiều chính sách sớm?

Với diễn biến tiêu cực của thị trường như hiện tại, có khả năng Fed sẽ cân nhắc về mức độ thắt chặt chính sách tiền tệ trong thời gian tới. Sau vụ phá sản của SVB, thị trường đang dự báo mức tăng lãi suất của Fed trong cuộc họp tháng 3/2023 là 0,25%/năm, thay vì 0,5%/năm như trước đó.

Theo Bloomberg, dự báo đỉnh lãi suất hạ từ gần 5,7%/năm xuống 5,3%/năm chỉ sau 4 ngày (kể từ ngày 8/3 khi SVB công bố huy động 2,5 tỷ USD) và dự báo mức độ nới lỏng trở lại cũng nhanh hơn. Đây là diễn biến tích cực đối với thế giới nói chung và Việt Nam nói riêng.

Trước đó, nhiều suy đoán cho rằng, có nhiều khả năng lãi suất sẽ tăng 0,5%/năm do dữ liệu kinh tế cho thấy nền kinh tế Mỹ vẫn đang tăng trưởng nóng và quan điểm “diều hâu” của Chủ tịch Fed, ông Jerome Powell.

Mức tăng nhẹ 0,25%/năm tương tự các kỳ trước của Fed hoặc tạm thời dừng tăng lãi suất sẽ là liều thuốc cho thị trường chứng khoán ổn định và hồi phục trở lại. Ngược lại, nếu Fed vẫn tăng lãi suất thêm 0,5%/năm như thị trường lo sợ trước đó sẽ mang lại kịch bản kém khả quan cho thị trường chứng khoán toàn cầu và Việt Nam không là ngoại lệ.

Bài học kinh nghiệm

Một trong những lý do dẫn đến việc 3 ngân hàng tại Mỹ liên tiếp đóng cửa có liên quan đến quản trị rủi ro, đến từ việc gỡ bỏ các quy định giám sát của Fed với các ngân hàng có quy mô tài sản dưới 250 triệu USD, được Tổng thống Trump ban hành vào năm 2018.

Điều này đã khiến các ngân hàng mạnh tay đầu tư vào các tài sản dài hạn cũng như tập trung vào các khoản đầu tư mạo hiểm và khởi nghiệp, trong khi nguồn vốn huy động phần lớn ngắn hạn. Khi mặt bằng lãi suất tăng thì tốc độ cho vay giảm, NIM thu hẹp và phát sinh các khoản thua lỗ đầu tư làm mất niềm tin của người gửi tiền.

Sự sụp đổ của các ngân hàng này cũng để lại một số bài học cho Việt Nam:

Thứ nhất, tập trung ổn định kinh tế vĩ mô, điều hành chính sách chủ động linh hoạt và thích ứng trước các sự kiện trong nước và quốc tế, đặc biệt là trong giai đoạn nhiều biến động hiện tại.

Thứ hai, như Ngân hàng Thế giới (World Bank) khuyến cáo, cần quan tâm đến một số ngân hàng nhỏ, cho thấy tầm quan trọng của việc phải giám sát khu vực tài chính, nắm vững các diễn biến và chuẩn bị các kịch bản.

Thứ ba, cần có các kịch bản cho các tình huống khác nhau từ biến động thị trường quốc tế lẫn trong nước, từ đó có kịch bản ứng xử kịp thời tương ứng từ các thành viên thị trường, để tạo sự ổn định, duy trì niềm tin của thị trường trước các biến động.

![[eMagazine] AI và chuyển đổi số: Thách thức và cơ hội của nhân lực ngân hàng Việt](https://image.tinnhanhchungkhoan.vn/300x200/Uploaded/2025/wpxlcdjwi/2025_12_09/avt-online-5122-6546.jpg)

![[Bản tin Tài chính] Miễn thuế cho 90% hộ kinh doanh, đẩy mạnh quản lý thuế theo rủi ro](https://image.tinnhanhchungkhoan.vn/400x225/Uploaded/2025/wpxlcdjwi/2025_12_14/avt-3944-2419.jpeg)