Kỳ 3: Giải quyết chuyện doanh nghiệp thiếu tiền, bắt đầu từ đâu?

Để giải quyết chuyện doanh nghiệp thiếu tiền, trước hết phải chẩn bệnh cho đúng, từ đó mới có thể đưa ra giải pháp cụ thể, hợp lý và “gãi đúng chỗ ngứa”.

Chẩn bệnh cho đúng - giải tỏa gánh nặng niềm tin và nỗi sợ các yếu tố bất định

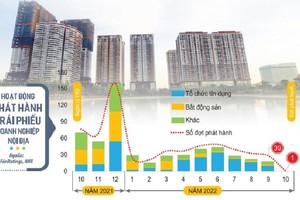

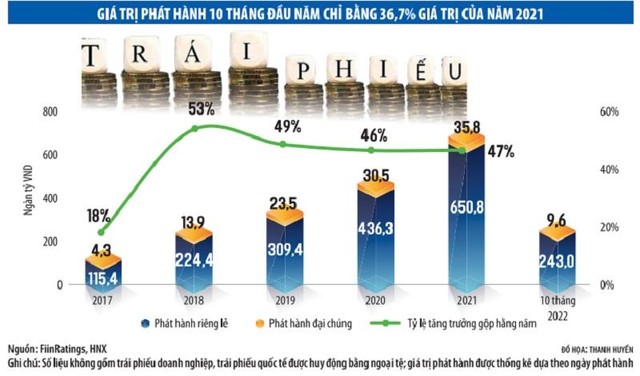

Ngay từ ban đầu, phải chẩn bệnh cho đúng. Cần nhìn vào sự thật. Một yếu tố quan trọng khiến tình hình thiếu tiền ở Việt Nam là việc lãi suất tăng mạnh và những kênh vốn cho nền kinh tế, gồm tín dụng ngân hàng, trái phiếu doanh nghiệp và phát hành cổ phiếu đều khó khăn. Rủi ro mất thanh khoản vốn tăng lên.

Rủi ro mất thanh khoản vốn (funding liquidity risk) là gì? Theo cách hiểu chung của Ngân hàng Thanh toán quốc tế (Bank for International Settlements - BIS) và Ngân hàng Trung ương châu Âu (ECB), rủi ro này là khả năng mà trong một khoảng thời gian cụ thể trước mắt, tổ chức tài chính sẽ không thể thực hiện các nghĩa vụ trả nợ ngay lập tức. Trong giai đoạn sau khủng hoảng tài chính, những năm 2010, đây là một khái niệm quan trọng cần được chú ý của các tổ chức tài chính.

|

Áp dụng những bài học từ khái niệm này vào Việt Nam hiện nay có nhiều điểm quan trọng. Trên hết, theo phân tích của BIS, trong giai đoạn khủng hoảng 2007-2009, độ bất định đóng vai trò quan trọng ảnh hưởng đến các thước đo rủi ro mất thanh khoản vốn. Nếu ngân hàng trung ương có thể làm giảm độ bất định chính sách, thông qua các công cụ bơm thanh khoản cho thị trường tài chính, thì độ biến động các thước đo về rủi ro mất thanh khoản vốn sẽ giảm nhiều.

Nói cách khác, một nguồn thanh khoản dồi dào từ ngân hàng trung ương, đóng vai trò cấp cứu vốn khẩn cấp, sẽ có thể bình ổn thị trường nhanh. Nhưng điều này thì có ý nghĩa gì cho doanh nghiệp? Nó bình ổn lãi suất cho vay ra thị trường.

Khi các tổ chức tài chính nói chung có thể giữ ổn định được rủi ro mất thanh khoản vốn ở mức thấp, áp lực chạy đua lãi suất liên ngân hàng, những cú vọt lên đột ngột của lãi suất sẽ được kiềm chế. Trong bối cảnh hiện tại, khi lãi suất chính sách nhiều khả năng sẽ còn phải tăng nữa để giữ cho tỷ giá USD/VND ổn định và khống chế kỳ vọng lạm phát, thì yếu tố quan trọng nhất là phải giữ ổn định được lãi suất liên ngân hàng, lãi suất huy động, để đầu ra có “cửa” xoay sở. Nếu lãi suất đầu vào bị đẩy lên cao, thì lãi suất đầu ra không thể thấp được. Lãi suất cho vay quá cao thì doanh nghiệp hoặc là vẫn khát vốn, hoặc là phải cắn răng vay lãi suất cao, tạo áp lực lên rủi ro vỡ nợ của doanh nghiệp.

Một ví dụ rõ ràng nhất gần đây là câu chuyện khủng hoảng trái phiếu ở Anh. Hồi tháng 10 năm nay, do chính sách thiếu thận trọng, muốn vay nợ để chi tiêu của bộ đôi cựu Thủ tướng Anh Liz Truss và cựu Bộ trưởng Bộ Tài chính Kwarteng, thị trường trái phiếu Anh lâm vào một vòng xoáy bán tháo trái phiếu. Lợi suất trái phiếu tăng quá nhanh, chỉ trong 24 tiếng đồng hồ tạo ra một rủi ro mà Thống đốc Ngân hàng trung ương Anh gọi là “chỉ vài giờ trước thảm họa”, buộc Ngân hàng trung ương Anh phải can thiệp vào bình ổn thị trường trái phiếu với cam kết mua lại “không giới hạn”. Vào thời điểm đó, nhiều người hoài nghi rằng, điều này sẽ hiệu nghiệm vì lượng trái phiếu trên thị trường lớn như vậy, mua lại thì biết bao nhiêu tiền cho đủ. Nhiều người dự đoán thị trường trái phiếu sẽ sụp đổ, lợi suất trái phiếu Anh sẽ lên 2 con số và bảng Anh sẽ giảm xuống dưới 1 USD.

Đến nay, bảng Anh đã tăng lại 20% so với USD, lên cao hơn mức trước khi cuộc tháo chạy trên thị trường trái phiếu diễn ra. Và lợi suất trái phiếu đã giảm gần một nửa so với đỉnh cao lúc đó. Quan trọng hơn, thị trường cho vay bất động sản vốn tê liệt trong những ngày đó, đã vận hành lại bình thường. Lãi suất cho vay mua bất động sản từ gần 8% xuống còn dưới 6%.

Vì sao một cuộc can thiệp được người ta hình dung lúc đó là “muối bỏ bể” lại phát huy tác dụng? Câu trả lời là vì giảm tính bất định và tạo lập lại niềm tin. Trong vòng xoáy khủng hoảng, rủi ro mất thanh khoản vốn của hầu hết đối tác nắm giữ trái phiếu tăng cao vì không ai biết điều gì sẽ xảy ra. Can thiệp của chính phủ và pha “quay xe” chính sách bằng cách thay cả bộ đôi Thủ tướng lẫn Bộ trưởng Bộ Tài chính, đưa một người theo trường phái thận trọng kiểu cũ như Bộ trưởng Bộ Tài chính đương nhiệm Jeremy Hunt lên, đã tạo lập lại niềm tin cho thị trường. Những chính sách của ông Hunt đi kèm với việc tăng thuế, giảm chi, không hẳn là quá sáng sủa cho nước Anh, nhưng nó thực tế và dễ tin là làm được. Và thế là người ta dừng bán trái phiếu, bắt đầu cho vay lại, bởi vì bài toán kinh tế đã rõ ràng, họ không cần tháo chạy nữa, họ có thể tính toán được - mất rồi ra quyết định với một viễn cảnh ổn định hơn.

Người ta không cần một viễn cảnh màu hồng, nhưng cần một viễn cảnh tin được, rõ ràng, rồi thị trường sẽ “từ từ tính”.

Phải “gãi đúng chỗ ngứa”

Nói vậy để thấy, bước đầu tiên là phải ổn định niềm tin thị trường rằng, những gì thị trường lo sợ có thể là quá mức. Nhưng đây không thể là những trấn an suông, mà phải “gãi đúng chỗ ngứa”. Sở dĩ nhà đầu tư ở Anh dừng bán trái phiếu là vì Chính phủ Anh “gãi đúng chỗ ngứa”. Họ không để nước Anh phải phát hành thêm 50-60 tỷ bảng Anh trái phiếu.

Một yếu tố quan trọng khiến tình hình thiếu tiền ở Việt Nam là việc lãi suất tăng mạnh và những kênh vốn cho nền kinh tế đều khó khăn.

Trong trường hợp của Việt Nam, hãy nhìn về trường hợp thị trường trái phiếu bất động sản. Người ta đang bán trái phiếu doanh nghiệp bất động sản vì những tin đồn doanh nghiệp mất khả năng thanh toán. Mà sự thật là doanh nghiệp gặp khó khăn trong bán sản phẩm đã hoàn thành, cũng như còn nhiều dự án dở dang đang “kẹt” pháp lý. Trong khi đó, khả năng tiếp cận vốn ngân hàng hay phát hành mới trái phiếu là vô cùng khó khăn.

Gần đây, có quan điểm cho rằng, trái chủ và nhà phát hành ngồi lại với nhau để thương lượng, tái cấu trúc kỳ hạn nợ và xem xét giải pháp dùng trái phiếu đổi bất động sản. Thế nhưng, nếu bất động sản có vấn đề pháp lý, thì ai lại dám đổi. Theo ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP.HCM, có đến khoảng 70% dự án bất động sản, đô thị, nhà ở thương mại bị vướng mắc pháp lý. Vậy thì làm thế nào mà đổi bất động sản lấy trái phiếu, khi nhà đầu tư ngần ngại về tính pháp lý của những sản phẩm được đem đổi đó?

Vì vậy, gãi đúng chỗ ngứa là phải đồng thời giải quyết 2 vấn đề.

Một là, khơi thông lại khả năng tiếp cận vốn của doanh nghiệp bất động sản có năng lực thật sự để họ hoàn thành dự án và đưa cung bất động sản ra thị trường. Nghĩa là, cần phải có điều chỉnh về phía chính sách tín dụng bất động sản và phát hành trái phiếu.

Hai là, cần có một cơ chế giải quyết rõ ràng với các dự án vướng mắc pháp lý. Vấn đề vừa qua của thị trường là một quyết định “phanh” quá gấp với tất cả các kênh vốn trên thị trường bất động sản, bất kể tốt - xấu, cũng như có một sự “đóng băng” trong xử lý các bất cập về pháp lý. Do đó, gỡ rối cho doanh nghiệp bất động sản cần gỡ những “chỗ ngứa” đó.

Trong trường hợp của doanh nghiệp sản xuất, câu chuyện vẫn là khó vay và vay thì lãi suất cao. Điều này không thể trách ngân hàng, vì tình hình thanh khoản, áp lực các chỉ tiêu về tỷ lệ huy động ngắn hạn cho vay trung dài hạn đều khó. Ngoài ra, khó khăn của doanh nghiệp sản xuất là rõ ràng, trong khi tài sản thế chấp như bất động sản lại đang nhiều bất định. Vậy sẽ khó cho ngân hàng giải ngân, nhất là với doanh nghiệp nhỏ và vừa.

Trong tình hình đó, cần một cú huých từ bên ngoài hệ thống ngân hàng. Đó là phải có những gói hỗ trợ tài khóa thực chất cho doanh nghiệp, dưới dạng hỗ trợ bảo đảm nợ vay hoặc hỗ trợ trả lương để doanh nghiệp không phải cho công nhân nghỉ việc số lượng lớn. Nếu không có những nguồn lực này, thì chỉ còn ngồi chờ doanh nghiệp “chết” đi mà thôi.

Với tình hình dự báo tăng trưởng kinh tế toàn cầu và đặc biệt là tăng trưởng thương mại quốc tế có thể sụt giảm đáng kể trong năm 2023 và hàng tồn kho của doanh nghiệp ở những thị trường tiêu thụ lớn đang cao, thì những khó khăn của doanh nghiệp trong quý IV/2022 và quý I/2023 là đáng lo. Những tín hiệu lạc quan hơn có thể đến từ giữa năm 2023 nếu hàng tồn kho ở những thị trường tiêu thụ giảm nhanh, kích thích đơn hàng cho phía Việt Nam. Nhưng để doanh nghiệp chống chịu được đến lúc đó, cần có giải pháp hỗ trợ. Nếu không, tác động đến nền kinh tế sẽ nặng nề.

Nếu cả bất động sản và sản xuất đều bị ảnh hưởng xấu, thì trước sau gì, nợ xấu ngân hàng cũng sẽ tăng lên, đặt một gánh nặng mới lên an toàn vốn ngân hàng và thanh khoản. Mọi việc có thể không xấu như dự kiến, nhưng nếu nó xấu đi thật thì giải pháp là gì? Không thể đợi đến đó mới tính được.

(Còn tiếp)