Sự bất đồng trong quan điểm chính sách

Thị trường chứng khoán tiếp tục chứng kiến một tuần áp lực bán áp đảo toàn bộ chỉ số và đem đến sự thất vọng cho nhiều nhà đầu tư tham gia lướt sóng ngắn hạn. Nguyên nhân vẫn xoay quanh nỗi lo về khả năng chính sách siết lãi suất từ Fed, mặc dù để kiềm chế lạm phát, lại có khả năng gây ra suy thoái. Đồng thời, thị trường lại xuất hiện thêm một nỗi lo mới về bất đồng trong chính sách điều tiết tài chính toàn cầu. Điều này đang trở thành tâm điểm mới cho thị trường chứng khoán.

Nói về câu chuyện rủi ro suy thoái, rất nhiều chỉ báo kinh tế đã xác nhận trạng thái này. Cụ thể, GDP đang trên đà ngừng tăng nhiều tháng trở lại đây. Đồng thời, tỷ lệ thất nghiệp đã có tín hiệu cho thấy tạo đáy và dấu hiệu tăng trở lại trong các tháng cuối năm. Qua đó, việc siết lãi suất nhanh và mạnh hơn nữa trong giai đoạn sắp đến sẽ thật sự khép lại cơ hội để thị trường thoái khỏi “vùng bão” mà không lâm vào suy thoái.

Nhưng điểm đáng ngại hơn nữa liên quan đến bất đồng về chính sách tiền tệ. Cụ thể, Ngân hàng Anh (BOE) đã chính thức quay trở lại điều kiện nới lỏng định lượng (QE). Đây có thể là bước đi cần thiết để hạn chế rủi ro kinh tế không thể phục hồi, nhưng lại là điểm trừ cho hiệu quả điều tiết lạm phát. Bên cạnh đó, phía Trung Quốc cũng bắt đầu có động thái cứu đồng nội tệ khi đẩy giá USD về lại mức thấp hơn cũng là điều cần phải cân nhắc cho tính hiệu quả mà Fed đang theo đuổi. Qua đó, thị trường đang trở nên xáo trộn hơn và rủi ro đầu tư ở mức cao hơn nữa.

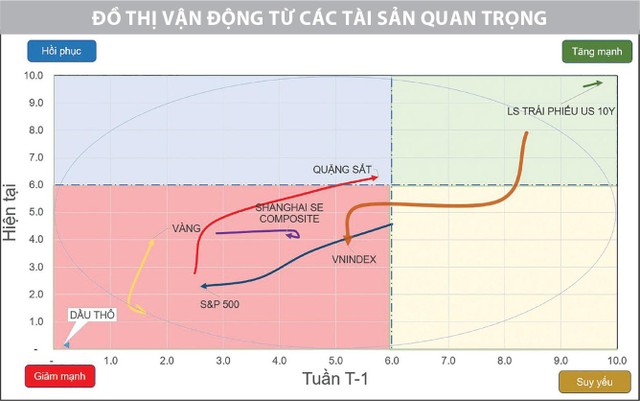

Nhìn vào đồ thị, các vận động của nhóm tài sản quan trọng thực tế không thay đổi nhiều so với tuần trước đó, ngoại trừ chỉ số VN-Index “lao dốc” một cách bất ngờ. Đường đi của đồ thị VN-Index thay vì hướng xuống với góc bằng, thì gần như đi thẳng đứng theo hướng xuống. Ngược lại, trạng thái từ tài sản đại diện hàng hóa là quặng sắt ghi nhận tăng trưởng. Bên cạnh đó, vàng cũng ghi nhận tín hiệu phục hồi trở lại, mặc dù vẫn nằm gọn trong khu vực chu kỳ “giảm mạnh”.

Cạn kiệt tâm lý dòng tiền tại vùng quá bán với VN30

|

“Kỳ vọng rồi lại thất vọng” là điều nhà đầu tư đã trải qua trong tuần vừa rồi. VN30 xuyên thủng ngưỡng cản 1.200 điểm và thậm chí hở “khoảng trống giá”, thay vì cắt ngang qua vùng kỳ vọng hồi phục này. Nhìn về góc độ kỹ thuật, chính sự thận trọng từ phía dòng tiền Mua lên trước những thông tin tiêu cực và rủi ro chính sách là nguyên nhân khiến cho phe Bán có phần bất ngờ trước sự “hờ hững” bắt đáy từ dòng tiền.

Nhìn chung, xu hướng giá điều chỉnh giảm được khẳng định rất rõ ràng, với nhịp giảm tiếp diễn kéo dài. Nhưng với bản chất của thị trường xu hướng giá xuống, việc nhà đầu tư theo lệnh Short tại những thời điểm chỉnh sâu lại là rủi ro cao vì dòng tiền bắt đáy thường tham gia khá bất ngờ. Xét về mặt chỉ báo, trạng thái Bán cạn kiệt thấy rõ tại vùng giá thấp hơn 1.200 điểm. Cụ thể, thanh khoản giảm với những thời điểm bán ra và lực bắt đáy xuất hiện đi kèm sự sôi nổi giao dịch.

Nhưng điểm nhấn chính với VN30 có lẽ đến từ chỉ báo RSI. Cụ thể, RSI đã chính thức về thời điểm thấp nhất kể từ năm 2021. Theo đó, dòng tiền bắt đáy sẽ trở nên rất nhạy cảm trong những thời điểm xuất hiện tín hiệu Mua lên và có khả năng đẩy giá vọt lên vùng kháng cự 1.200 điểm chỉ trong một vài phiên ngắn.

Khuyến nghị: Canh Mua khi dòng tiền bắt đáy tham gia

|

|

Thị trường sau một tuần giảm có vẻ đã khá dễ dàng với nhà đầu tư phái sinh: xu hướng giảm rõ nét. Nhưng không hẳn việc tham gia Short trong thời điểm này mang lại hiệu quả cao, khi giai đoạn điều chỉnh đã về cuối pha trong chu kỳ giảm giá này.Dựa vào đồ thị kỹ thuật VN30F1M, có thể thấy rõ sau khi giá bám theo kênh giảm đã tích lũy đủ sức ép và “rơi” qua vùng hỗ trợ tâm lý 1.200 điểm.

Theo đó, phe Short hoàn toàn có cơ sở để gia tăng sức ép lên hợp đồng phái sinh tháng 9/2022. Đây cũng là lý giải cho nhịp chỉnh tạo mẫu hình đảo bay tiếp diễn. Đồng thời, giá cũng rất tuân thủ các vùng kháng cự khi phản ứng mãnh liệt tại mỗi thời điểm giá hồi kỹ thuật về các vùng này.

Nhưng đồng thời, với lực ép bán liên tiếp, thị trường trở nên quá bán và tạo rất nhiều nhịp phân kỳ dương từ chỉ báo RSI. Thêm vào đó, trạng thái chờ mở vị thế mua (Long), hoặc thoát khỏi trạng thái Short từ hợp đồng phái sinh này cũng thể hiện qua mức độ vênh Basis. Cụ thể, trạng thái âm từ phía Basis thu hẹp dần và đang tạo ra xu hướng phân kỳ dương với động thái giảm từ giá. Do vậy, điều thị trường kỳ vọng lúc này là sự phục hồi kỹ thuật xuất hiện với sự gia tăng từ số lượng hợp đồng Long qua đêm.

Qua đó, nhà đầu tư nên cân nhắc mở vị thế Long khi áp lực điều chỉnh kết thúc, thể hiện qua việc dòng tiền bắt đáy tham gia với thanh khoản cao. Mục tiêu giá cho pha hồi này tại 1.200 điểm. Với vị thế Short, điểm hành động hấp dẫn rơi tại vùng 1.160 điểm, khi nhịp hồi “yếu” xác nhận trong tuần mới.