Ông Don Lam, nhà sáng lập, Tổng giám đốc VinaCapital – công ty quản lý quỹ đang quản lý hơn 4 tỷ USD, có hơn 2 thập kỷ làm cầu nối vốn ngoại vào Việt Nam – chia sẻ tại buổi họp báo Hội nghị Nhà đầu tư năm 2023 do VinaCapital tổ chức.

Hội nghị năm nay có hơn 150 nhà đầu tư tham dự, là con số lớn nhất trong nhiều năm qua. Trong đó có các nhà đầu tư từ Sri Lanka, châu Âu, đông nhất là Bắc Á (Hàn Quốc, Nhật Bản – vẫn luôn luôn rất quan tâm tới Việt Nam), và có 2 nhà đầu tư lớn từ Malaysia và Singapore tham gia.

"Ước tính sơ bộ từ các nhà đầu tư dự hội nghị, hiện đang quản lý khoảng 1.000 tỷ USD, chỉ mong muốn cần 0,1% số tiền này vào Việt Nam là rất tốt", ông Don Lam chia sẻ.

Nói về thị trường chứng khoán, trong 4 năm qua, có 3 năm thị trường đi lên, chỉ có năm 2022 là thị trường đi xuống đáng kể do bị tác động bởi các vấn đề trên thế giới và từ nội tại Việt Nam. Từ đầu năm đến nay, VN-Index đã tăng trưởng khoảng 15%, cao nhất trên 20% vào tháng 8.

|

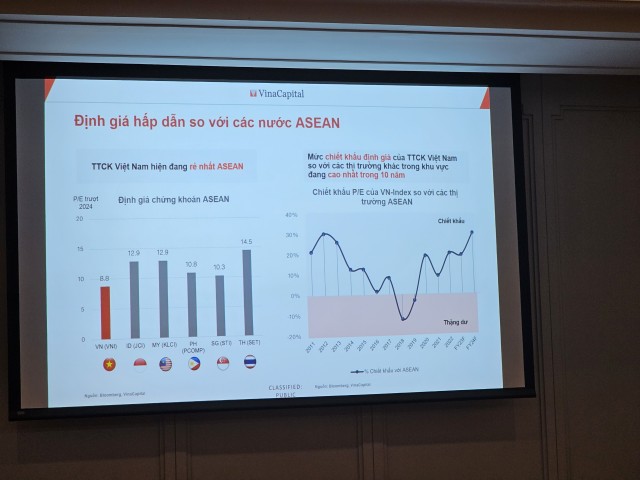

Bà Nguyễn Hoài thu, Tổng giám đốc Điều hành Quỹ Đầu tư Chứng khoán VinaCapital cho rằng, xét về định giá lúc này là hấp dẫn. Thống kê cho thấy, TTCK Việt Nam chỉ có 3 lần có mức định giá P/E, P/B ở mức như hiện nay, 2 lần trước là năm 2015 (năm có căng thẳng địa chính trị Biển Đông), năm 2020 khi dịch covid bùng nổ. Với mức định giá hiện nay là vùng hấp dẫn, dù so sánh với trung bình 5 năm hay 10 năm.

Xét trong khu vực, định giá P/E trượt 2024 của VN-Index cũng rẻ nhất Asean, ở mức 8,8 lần, trong khi ID (JCI) là 12,9 lần, MY (KLCI) 12,9 lần, PH (PCOMP) 10,8 lần, SG (STI) 10,3 lần, TH (SET) 14,5 lần. Còn nếu so sánh về chiết khấu định giá các nước trong khu vực cho chu kỳ dài hơn thì của VN-Index cũng là mức chiết khấu cao nhất 10 năm qua.

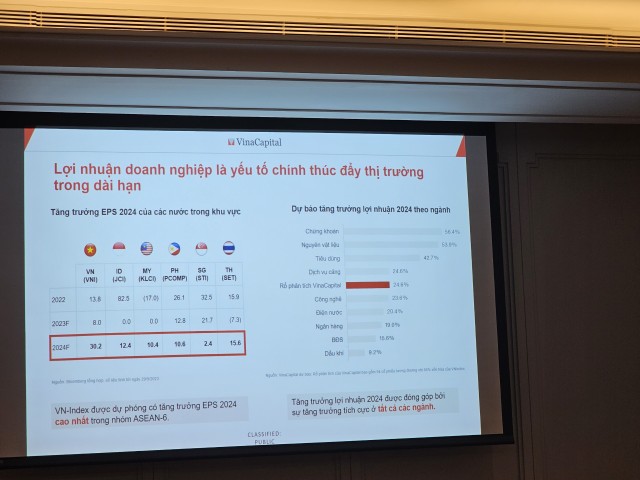

Theo bà Thu, năm 2023, lợi nhuận doanh nghiệp niêm yết dự báo chỉ tăng trưởng 0,6% do tăng trưởng âm ở nhiều lĩnh vực như hàng hóa tiêu dùng bán lẻ, bất động sản, nguyên liệu…, nên dù một số ngành khác tăng trưởng dương như IT (FPT tăng trưởng lợi nhuận 23%), hay ngân hàng tăng trưởng lợi nhuận 12%, y tế trên 20%..., chỉ đủ bù đắp phần tăng trưởng lợi nhuận âm của các ngành trên.

Tuy nhiên, nhìn biểu đồ lợi nhuận từng quý có thể thấy, lợi nhuận của các doanh nghiệp đã tạo đáy trong quý IV/2022, và các ngành đang có hồi phục lợi nhuận, trong đó tốt nhất là ngành tài chính, công nghệ, các ngành khác về trước mức covid.

|

Dự báo năm 2024, chuyên gia VinaCapital cho rằng, lợi nhuận doanh nghiệp sẽ phục hồi tốt cho tất cả các ngành nghề có mức tăng trưởng từ 9-56%, tổng thể toàn thị trường ước tính tăng trưởng lợi nhuận 25%. So với các nước trong khu vực, tăng trưởng lợi nhuận của doanh nghiệp niêm yết Việt Nam được dự báo cao hơn, ở mức 30% - là con số rất ấn tượng.

Từ những nhận định trên, VinaCapital đưa ra 5 nhóm chủ đề đầu tư cho giai đoạn 2023-2024.

Chuyển đổi số: đã diễn ra nhiều năm và cho kết quả tích cực, các doanh nghiệp trong ngành đạt tăng trưởng ấn tượng 20-25% như FPT cho cả chu kỳ dài, tiềm năng vẫn còn hấp dẫn vì xu hướng chuyển đổi số trên toàn thế giới vẫn diễn ra mạnh mẽ.

Nhóm ngành hưởng lợi nhiều từ môi trường lãi suất thấp: VinaCapital không kỳ vọng lãi suất điều hành giảm hơn nữa, nhưng lợi ích của 4 lần giảm lãi suất đang diễn ra tích cực, lãi suất cho vay đã giảm dần. Các nhóm hưởng lợi gồm ngân hàng, chứng khoán, khu công nghiệp (thường tận dụng việc vay vốn ngân hàng để thu gom quỹ đất).

Phục hồi nhu cầu nội địa và phục hồi xuất khẩu: dự báo có phục hồi từ nhu cầu của người tiêu dùng quốc tế, dẫn đến xuất khẩu Việt Nam sẽ hồi phục (ngành cảng/vận chuyển, công ty xuất khẩu), từ đó thúc đẩy kinh tế hồi phục, nhu cầu nội địa hồi phục (bán lẻ).

Dầu khí: hưởng lợi từ việc Chính phủ đang thúc đẩy thực hiện các dự án lớn như Lô B – Ô Môn, mức giá dầu hiện tại cũng đang hấp dẫn.

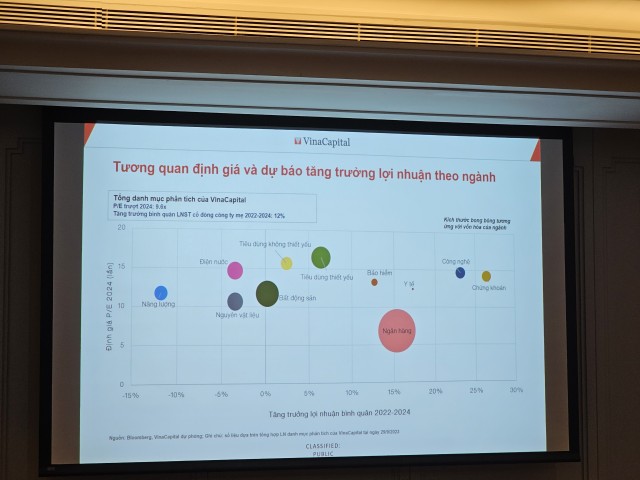

Bà Thu lưu ý, nhìn tương quan giữa khả năng tăng trưởng và định giá của mỗi ngành cho thấy một số ngành hấp dẫn như công nghệ, ngân hàng, chứng khoán, nhưng nhìn kỹ hơn về định giá thì cần làm bài phân tích chi tiết trong mỗi doanh nghiệp, VinaCapital là nhà đầu tư chủ động, chọn lọc cổ phiếu chứ không mua tất cả các cổ phiếu trong ngành.

|

Khi chọn cổ phiếu, VinaCapital chọn cổ phiếu hiểu rõ, tin tưởng vào ban quản trị, tin vào khả năng tăng trưởng của công ty trong vài năm tới, không nên đầu tư vào những công ty có cú huých lợi nhuận ngắn hạn – thay vào đó là chọn “nhà vô địch trong nhiều năm”.

Các yếu tố rủi ro mà nhà đầu tư cần chú ý là kinh tế toàn cầu khó khăn kéo dài hơn dự kiến, Fed tiếp tục duy trì chính sách tiền tệ thắt chặt lâu hơn dự kiến, và căng thẳng địa chính trị leo thang. Ngoài ra, còn rủi ro trong nước như đáo hạn nợ trái phiếu doanh nghiệp, sự phục hồi của ngành bất động sản kéo dài, áp lực lạm phát do chi phí lương thực, nguyên vật liệu, giá điện có xu hướng tăng và áp lực tỷ giá vẫn hiện hữu.

Nhưng cũng có điểm cần nhấn mạnh rằng, ngân hàng Nhà nước đang giữ mức tỷ giá USD/VND ở mức ổn định, với mục tiêu “bất thành văn” là giữ ổn định ở mức 2-3%/năm. Thống kê cho thấy, mức giảm lớn nhất theo năm của VND kể từ 2015 là 3% trong năm 2022.

Đáng chú ý, NHNN Việt Nam được đánh giá cao bởi giới chuyên môn quốc tế, tạp chí Global Finance 2023 xếp hạng Thống đốc Ngân hàng Nhà nước Việt Nam ở mức cao nhất A+, ngang với Thụy Sĩ, Ấn Độ.