Kỳ vọng nới thời hạn áp dụng Nghị quyết 42

Mới đây, Ngân hàng Nhà nước đã đề xuất kéo dài thời gian xử lý nợ xấu theo Nghị quyết 42/2017/QH14 thêm 3 năm, tức đến ngày 15/8/2025.

Theo Ngân hàng Nhà nước, việc chấm dứt cơ chế xử lý nợ xấu theo Nghị quyết 42 theo kế hoạch vào tháng 8/2022 sẽ dẫn đến tình trạng các khoản nợ cũ chưa xử lý xong, trong khi việc xử lý nợ xấu mới tiếp tục hình thành do đại dịch Covid-19 sẽ phải kéo dài hoặc không thể xử lý được. Đồng thời, tổ chức tín dụng thiếu cơ chế tự xử lý nợ xấu, vấn đề này có thể gây bất ổn cho nền kinh tế nói chung và hệ thống ngân hàng nói riêng.

Cũng theo đánh giá của Ngân hàng Nhà nước, việc chấm dứt cơ chế xử lý nợ xấu theo Nghị quyết 42 có thể làm giảm ý thức tự trả nợ của khách hàng, quyền chủ nợ hợp pháp của các tổ chức tín dụng sẽ không được bảo vệ.

Trước khi có đề xuất nói trên của Ngân hàng Nhà nước, không ít nhà đầu tư tỏ ra e ngại nợ xấu của các ngân hàng tăng cao trong đại dịch, ảnh hưởng tiêu cực tới lợi nhuận, từ đó tác động mạnh đến giá cổ phiếu của ngành này.

Tuy nhiên, đến thời điểm hiện tại, nhiều quan điểm khá lạc quan khi cho rằng việc kéo dài thời gian thực hiện Nghị quyết 42 sẽ được thông qua bởi sự cần thiết của nó và hệ thống nhà băng sẽ có thêm 3 năm sử dụng cơ chế đặc biệt để xử lý nợ xấu và lành mạnh hóa hệ thống.

Ông Lê Ngọc Nam, Giám đốc Phân tích và tư vấn đầu tư Công ty cổ phần Chứng khoán Tân Việt (TVSI) cho rằng, nhiều nhà đầu tư đang muốn nhìn rõ hơn về bức tranh nợ xấu của các ngân hàng từ năm 2020 đến nay, bởi điều này sẽ tác động nhiều đến kết quả hoạt động của doanh nghiệp, từ đó phản ánh lên giá cổ phiếu.

Tuy nhiên, các ngân hàng hiện vẫn đang được hạch toán nợ ảnh hưởng Covid-19 vào nhóm 1, nên nhà đầu tư chỉ có thể dựa vào nợ xấu trong báo cáo tài chính đã trích lập trong năm 2021 hoặc dự phòng cho năm 2022.

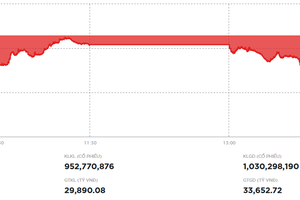

Theo ông Nam, nhà đầu tư đang chờ đợi báo cáo kết quả kinh doanh quý I/2022 của các ngân hàng để đánh giá về cơ hội đầu tư với nhóm cổ phiếu này. Thực tế là sau khi ghi nhận đà tăng trưởng đột biến về lợi nhuận trong hai quý đầu năm, giúp cổ phiếu đạt đỉnh vào giữa năm 2021, tăng trưởng lợi nhuận của các ngân hàng có dấu hiệu đi xuống.

“Nhà đầu tư vẫn đang chờ đợi báo cáo kết quả kinh doanh quý I/2022 nên dòng tiền vào cổ phiếu ngân hàng tạm thời ngập ngừng, trừ một số cổ phiếu đơn lẻ”, ông Nam nhận xét.

Ngân hàng thêm 3 năm “dễ thở”

Đưa ra cái nhìn khá lạc quan, ông Phùng Trung Kiên, Giám đốc Trung tâm Phân tích Công ty Chứng khoán AIS cho rằng, đề xuất của Ngân hàng Nhà nước đang được xem xét nhưng khả năng được thông qua là rất cao và ngành ngân hàng đều đang rất “hạnh phúc” với điều này, khi nợ xấu có thể được đẩy ra khỏi các báo cáo tài chính hoặc cơ cấu bằng trái phiếu bán cho công ty thu mua nợ. Các ngân hàng sẽ có thêm 3 năm để vừa gia tăng vốn, nâng cao năng lực tài chính, vừa cơ cấu, xử lý nợ xấu hiệu quả.

Cùng với việc kéo dài thời gian xử lý nợ xấu, ngành ngân hàng đang được hưởng rất nhiều lợi ích từ các chính sách vĩ mô.

“Việt Nam đang đẩy mạnh phục hồi kinh tế sau hai năm hy sinh tăng trưởng để chống dịch. Chúng ta cũng là nước duy nhất có chính sách room tăng trưởng tín dụng linh hoạt, đây là chính sách cực kỳ ưu ái cho ngành ngân hàng. Do đó, cùng với việc kéo dài thời gian xử lý nợ xấu, ngành ngân hàng đang được hưởng rất nhiều lợi ích từ các chính sách vĩ mô”, ông Kiên nói và cho biết thêm, giá cổ phiếu nhóm ngân hàng ở Việt Nam vẫn ở mức thấp so với cổ phiếu ngân hàng các nước trong khu vực và thế giới, do đó, tiềm năng tăng trưởng vẫn còn nhiều. Tuy nhiên, việc hình thành “sóng bank” lớn như năm 2021 là điều khó xảy ra.

Còn theo ông Đỗ Khoa, môi giới Công ty Chứng khoán TP.HCM, với các nhà đầu tư, hai điều luôn được quan tâm nhất với ngành ngân hàng chính là câu chuyện tăng trưởng tín dụng và vấn đề nợ xấu.

Trong khi đó, tăng trưởng tín dụng đã cho thấy những dấu hiệu tích cực ngay từ đầu năm. Số liệu của Ngân hàng Nhà nước, tín dụng tính đến ngày 25/2 tăng 2,52% so với cuối năm 2021, cao hơn nhiều so với mức tăng 0,66% của cùng kỳ năm trước. Một số ngân hàng đã đặt mục tiêu tăng trưởng đột biến, như VIB, MB, OCB, MSB và VPBank có kế hoạch mở rộng danh mục tín dụng 20 - 30%.

Ông Khoa cũng cho rằng, trong bối cảnh hiện tại, nợ xấu của ngành không phải là vấn đề đáng ngại. Cổ phiếu ngân hàng đã trải qua khoảng thời gian tích lũy 5 - 6 tháng sau điều chỉnh, mức giá hiện tại khá an toàn với nhà đầu tư.

Ông Khoa còn cho biết thêm, kể cả trường hợp nhà đầu tư quan tâm đến tình hình nợ xấu của ngân hàng thì cũng rất khó có thể nắm bắt chính xác “nội tình”, bởi trong nhiều lĩnh vực thì ngân hàng luôn là nhóm doanh nghiệp có bộ máy tài chính vào loại tốt nhất và có thể khéo léo xử lý các con số. Và cùng với động thái xin nới thời gian áp dụng Nghị quyết 42, hiện tại các nhà đầu tư có thể tạm gác lại mối lo nợ xấu và tập trung tìm cho mình những cổ phiếu tốt.

Từ góc nhìn của chuyên gia phân tích một công ty chứng khoán, nợ xấu ngành ngân hàng sẽ tác động mạnh đến chỉ tiêu tăng trưởng tín dụng cũng như tăng tăng trưởng của nền kinh tế.

Trong bối cảnh tốc độ tăng trưởng kinh tế đã chậm hơn so với giai đoạn 10 năm trước, Việt Nam đang áp dụng đồng thời nhiều giải pháp để kích thích tăng trưởng, trong đó, giải bài toán nợ xấu cũng sẽ là vấn đề được ưu tiên. Từ đó, có thể thấy, khả năng đề xuất của Ngân hàng Nhà nước được thông qua là rất cao và các nhà đầu tư có thể yên tâm với sự ổn định của nhóm ngành ngân hàng trong thời gian tới.