Kịch bản P/E, lợi nhuận và VN-Index

Cuối tháng 4/2023, P/E của VN-Index là 11,4 lần, nhưng sau khi có kết quả kinh doanh quý I/2023, mức định giá 4 quý gần nhất được điều chỉnh lên 13,4 lần, khiến định giá thị trường trong ngắn hạn trở nên ít hấp dẫn hơn.

Mặc dù vậy, Công ty Chứng khoán BIDV (BSC) dự báo, lợi nhuận năm 2023 toàn thị trường tăng khoảng 2,8%, sẽ giúp định giá thị trường dần được điều chỉnh giảm trở lại, P/E dự phóng là 11 lần.

Mặt khác, từ đầu năm 2023 đến nay, điểm số của VN-Index tăng gần 6%, P/E trượt hiện ở mức 13,5 lần, vẫn thấp hơn khá nhiều so với mức trung bình 10 năm là 16,5 lần.

Về vấn đề này, ông Nguyễn Hoàng Linh, Giám đốc Nghiên cứu, Công ty Quản lý quỹ Vietcombank cho rằng, nếu lấy mức P/E trung bình 10 năm qua làm định giá cơ sở, thì VN-Index đang giao dịch tương đương với dự phóng lợi nhuận năm 2023 của các doanh nghiệp niêm yết trên HOSE giảm 18%.

Theo ông Linh, kết quả kinh doanh quý I/2023 cho thấy, tổng doanh thu các doanh nghiệp trên HOSE giảm 2%, nhưng lợi nhuận sau thuế giảm hơn 17% so với cùng kỳ; nếu loại trừ nhóm ngân hàng và các công ty thuộc Vingroup thì mức giảm lợi nhuận lên đến gần 50%.

Lợi nhuận giảm mạnh hơn doanh thu chủ yếu do 2 nguyên nhân: một là, sức cầu thị trường yếu khiến doanh nghiệp phải giảm giá bán, chấp nhận mức biên lợi nhuận thấp hơn để giải phóng hàng tồn kho; hai là, môi trường lãi suất cao khiến chi phí tài chính của doanh nghiệp tăng.

Nhìn vào bức tranh lợi nhuận quý I/2023, bên cạnh nhóm ngành liên quan đến bất động sản, các công ty trong lĩnh vực phân phối, bán lẻ và các công ty có đòn bẩy tài chính cao cũng ghi nhận lợi nhuận giảm mạnh.

Trong khi đó, triển vọng kinh tế năm 2023 vẫn còn không ít khó khăn, nhất là thị trường bất động sản và hoạt động xuất khẩu, còn ngành ngân hàng có áp lực tăng trích lập dự phòng rủi ro nợ xấu, tức lợi nhuận hàng quý trong năm nay của các doanh nghiệp niêm yết khó có thể phục hồi mạnh. Do đó, định giá thị trường chứng khoán hiện tại không thực sự hấp dẫn.

Trường hợp kinh tế Mỹ “hạ cánh mềm” và các nút thắt của thị trường bất động sản được tháo gỡ, kinh tế Việt Nam sẽ có cơ hội phục hồi nhanh, nhất là năm 2024, xuất khẩu tăng trưởng trở lại và nhu cầu nội địa được cải thiện. Ở kịch bản tích cực này, lợi nhuận năm 2024 của các doanh nghiệp có thể tăng 20 - 30%, theo đó, VN-Index đang được giao dịch tại mức P/E năm 2024 là 10 - 11 lần.

Một yếu tố hỗ trợ là lãi suất đang có xu hướng giảm. Thông thường, khi lãi suất bước vào chu kỳ giảm, định giá thị trường được cải thiện và P/E của VN-Index sẽ dần trở lại mức trung bình nhiều năm trước. Do đó, trong trung và dài hạn, VN-Index có thể quay trở lại mốc 1.500 điểm.

|

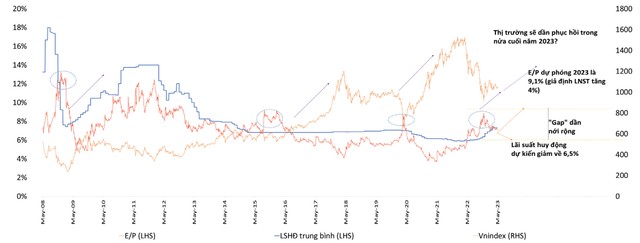

Diễn biến E/P, lãi suất huy động và VN-Index. Nguồn: BSC Research. |

Về triển vọng thị trường chứng khoán năm 2023, ông Phan Quốc Bửu, Trưởng phòng Nghiên cứu thị trường vốn, BSC đề cập đến mối tương quan giữa lãi suất tiền gửi và tỷ suất thu nhập trên giá (E/P). Trong nửa cuối năm 2023, nhiều khả năng E/P sẽ dần cải thiện khi kết quả kinh doanh phục hồi. Dựa theo mức dự phóng tăng trưởng lợi nhuận sau thuế năm 2023 là 2,8%, E/P dự phóng năm 2023 sẽ là 9% (chưa bao gồm tỷ suất cổ tức). Bên cạnh đó, với việc lạm phát được kiểm soát, Ngân hàng Nhà nước có điều kiện để nới lỏng chính sách tiền tệ. Theo đó, dự kiến trong quý II/2023, Ngân hàng Nhà nước có thể sẽ hạ thêm 0,5% lãi suất điều hành, qua đó giúp lãi suất huy động bình quân giảm còn khoảng 6,5% trong 6 tháng cuối năm 2023.

Trong quá khứ, khi E/P cao hơn lãi suất huy động, kênh chứng khoán hấp dẫn hơn so với kênh tiền gửi và thị trường thường có nhịp tăng điểm sau đó. So với quý II và III/2022, khoảng cách giữa E/P và lãi suất huy động quý I/2023 đã thu hẹp đáng kể do lợi nhuận doanh nghiệp suy giảm trong quý IV/2022 và quý I/2023; thị trường chứng khoán ghi nhận mức hồi phục đáng kể so với mức đáy quý III/2022.

|

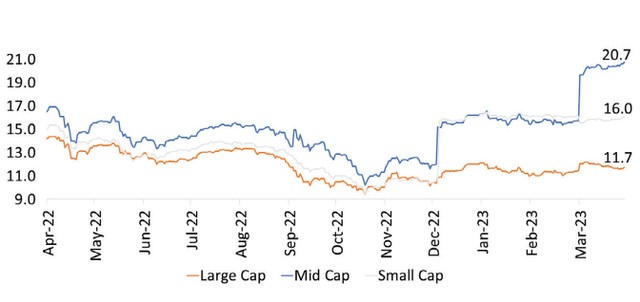

Định giá nhóm vốn hóa vừa và nhỏ cao hơn nhóm vốn hóa lớn. Nguồn: BSC Research, Bloomberg. |

BSC kỳ vọng, khoảng cách giữa hai tỷ suất trên sẽ dần được nới rộng, mở ra tín hiệu thị trường có diễn biến khả quan trong nửa cuối năm 2023 và năm 2024. Trong đó, cơ sở chính là lợi nhuận hồi phục, nhờ các chính sách tiền tệ và tài khóa hỗ trợ tăng trưởng kinh tế.

Cơ hội ở một số nhóm ngành

Nhóm vốn hóa vừa và nhỏ duy trì hiệu suất tương đối tích cực giai đoạn đầu năm 2023, đến từ việc dòng tiền co hẹp khiến nhóm cổ phiếu này phù hợp khẩu vị của nhiều nhà đầu tư.

Với kết quả kinh doanh quý I/2023 sụt giảm, trong khi thị giá cổ phiếu đã tăng khá mạnh, định giá của nhóm cổ phiếu vừa và nhỏ dần giảm sức hấp dẫn.

Ông Phan Quốc Bửu nhận định, do khoảng cách chênh lệch so với nhóm cổ phiếu vốn hóa lớn giãn rộng, dòng tiền nhiều khả năng sẽ dần dịch chuyển vào các cổ phiếu lớn. Bởi lẽ, đây là nhóm cổ phiếu đầu ngành, tài chính ổn định, có khả năng giành thêm thị phần nhờ lợi thế quy mô đi kèm với mức định giá đã được chiết khấu sâu hơn bình quân thị trường.

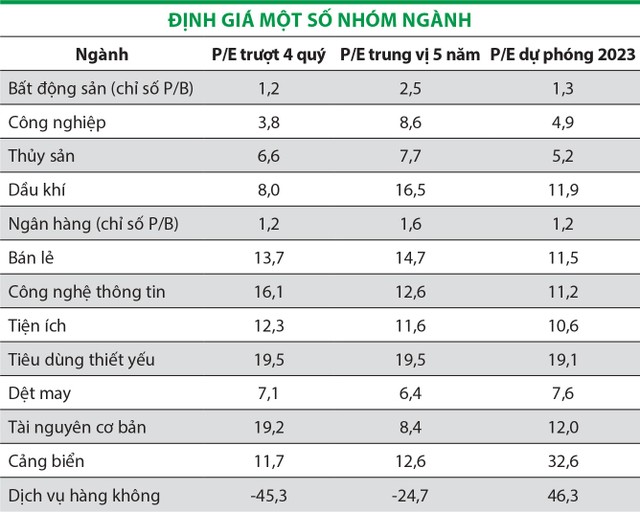

Xét về định giá ngành, dựa trên so sánh giữa P/E dự phóng 2023 và P/E trung vị 5 năm, BSC cho biết, một số ngành có mức định giá hấp dẫn hơn so với quá khứ có thể kể đến như ngân hàng, bất động sản, công nghiệp, thủy sản, dầu khí, bán lẻ.

|

Một số nhóm ngành có định giá cao hơn quá khứ chủ yếu là nhóm cổ phiếu bị ảnh hưởng mạnh về triển vọng lợi nhuận năm 2023 như dệt may, tài nguyên cơ bản, cảng biển, dịch vụ hàng không. Triển vọng của các nhóm trên có được cải thiện hay không sẽ phụ thuộc nhiều vào tốc độ phục hồi kinh tế.

Trong khi đó, ông Bùi Anh Quân, một nhà đầu tư tại TP.HCM cho rằng, tỷ trọng cổ phiếu chu kỳ trên thị trường Việt Nam rất cao, chiếm đến hơn 70% vốn hóa thị trường. Vì thế, thước đo P/E không có nhiều ý nghĩa ở những thời điểm lợi nhuận doanh nghiệp đảo chiều. Ở đáy chu kỳ, doanh nghiệp có lợi nhuận rất kém, thậm chí lỗ nặng, nhưng điều này là bình thường.

Vấn đề cần quan tâm là lợi nhuận đã tạo đáy hay chưa và có triển vọng tăng trưởng trở lại hay không. Ví dụ, nhiều doanh nghiệp bất động sản đang rất chật vật, P/E không có ý nghĩa, nhưng không thể khẳng định là đắt nếu nhìn vào nội tại doanh nghiệp trong dài hạn.

“Mức định giá chung đang thấp, nhưng sự phục hồi của các doanh nghiệp là không giống nhau. Việc định giá phải dựa trên cơ sở phân tách từng ngành và đắt hay rẻ chủ yếu áp dụng cho từng doanh nghiệp”, ông Quân nói.