Các hãng vận tải container như MSC Mediterranean Shipping, A.P. Moller-Maersk A/S, CMA CGM và Hapag-Lloyd AG đang sử dụng khoản lợi nhuận kỷ lục thu được trong giai đoạn đại dịch để tung ra các mẫu tàu mới chủ yếu từ các nhà máy đóng tàu của Hàn Quốc và Trung Quốc. Điều này đã đẩy số lượng đặt hàng tàu mới của các hãng vận tải toàn cầu lên một mức lịch sử, theo ước tính của Bloomberg là 90 tỷ USD.

Tuy nhiên, tình thế đã thay đổi trong lĩnh vực nổi tiếng theo chu kỳ này khi giá cước vận chuyển dao động dưới mức hòa vốn và lo ngại về tình trạng dư thừa công suất xuất hiện trở lại.

Erik I. Lassen, Giám đốc điều hành của Danish Ship Finance A/S - công ty cung cấp tài chính cho các hãng tàu cho biết: “Quá nhiều tàu container lớn đã được đặt hàng. Việc giao hàng hiện bắt đầu vào thời điểm chuỗi cung ứng đang hoạt động trơn tru hơn và nhu cầu vận chuyển hàng hóa trở lại mức trước đại dịch. Mặc dù vận tải biển đã mang lại lợi nhuận trong vài năm qua, nhưng thu nhập tích lũy còn lâu mới đủ để tài trợ cho việc đầu tư vào công nghệ và tàu mới trong thập kỷ tới”.

Triển vọng ảm đạm

Triển vọng đã trở nên ảm đạm hơn đối với các hãng vận tải container. Vào thứ Sáu (29/7), hãng vận tải CMA CGM của Pháp đã cảnh báo về tình trạng thị trường xấu đi và cho biết sức tải của tàu mới “có khả năng ảnh hưởng đến giá cước”.

Đầu tháng này, Zim Integrated Shipping Services đã cắt giảm triển vọng tài chính năm 2023 do tăng trưởng sản lượng thấp hơn dự kiến và giá cước thấp. Hãng vận tải khổng lồ Maersk của Đan Mạch đã dự báo khối lượng vận chuyển container toàn cầu có thể giảm tới 2,5% trong năm nay và cũng cảnh báo về rủi ro từ phía cung đang nổi lên trong nửa cuối năm. Hapag-Lloyd của Đức cho biết nguồn cung có thể sẽ vượt cầu trong năm nay và năm tới.

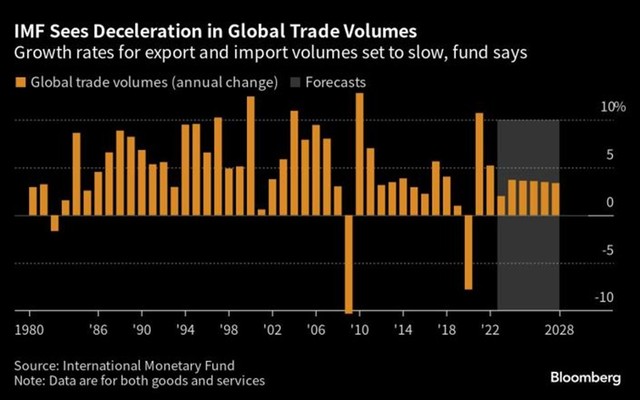

Quỹ Tiền tệ Quốc tế (IMF) dự đoán khối lượng thương mại sẽ chỉ tăng 2% trong năm nay, giảm tốc mạnh so với mức ước tính 5,2% vào năm 2022.

|

IMF ước tính khối lượng thương mại toàn cầu qua các năm |

Trong bối cảnh đó, danh sách đặt hàng cho các tàu container mới mà Drewry Maritime Research đã đưa ra là 890 tàu kể từ ngày 1/7, tương đương 28% công suất toàn cầu hiện tại trên toàn thế giới được tính bằng các tàu container tương đương 20 feet (TEU).

Theo dự báo Container mới nhất của Drewry, chỉ riêng việc giao hàng trong năm nay dự kiến sẽ tăng thêm 1,75 triệu TEU. Công suất ròng mới dự kiến sẽ tăng kỷ lục thêm 1,82 triệu TEU vào năm tới và 1,4 triệu vào năm 2025 lên gần 30,5 triệu TEU, tăng gần 55% so với một thập kỷ trước.

John McCown, người sáng lập Blue Alpha Capital cho biết: “Chúng tôi đang xem xét đơn đặt hàng lớn nhất trong lịch sử vận chuyển container. Họ đã làm sạch bảng cân đối kế toán và hiện đang tái đầu tư”. Ông ước tính việc cung cấp các tàu mới sẽ khiến các chủ tàu phải trả khoảng 89,5 tỷ USD dựa trên chi phí đóng tàu có kích thước trung bình.

Giảm thiểu tác động tới khí hậu

Một yếu tố thúc đẩy để đặt hàng tàu mới và nâng cấp động cơ của những chiếc hiện có là giảm thiểu biến đổi khí hậu. Tổ chức Hàng hải Quốc tế (IMO) đang muốn ngành vận tải biển đạt mức phát thải khí nhà kính bằng 0 vào năm 2050, với các mốc kiểm soát vào năm 2030 và 2040. Hiện tại, sự sẵn có của nhiên liệu không phát thải gần như bằng 0.

Tháng trước, Maersk đã đặt hàng 6 tàu container chạy bằng metanol, nâng tổng số lên 25 chiếc. Vào cuối năm ngoái, Hapag-Lloyd đã đặt 15 chiếc tàu mới được giao hàng trong giai đoạn 2023-2025.

Theo công ty phân tích ngành vận tải biển Alphaliner, CMA CGM đã xây dựng được đơn đặt hàng lớn thứ hai thế giới với 1,24 triệu TEU, đưa công ty vào vị trí tiến gần hoặc thậm chí vượt qua Maersk vào năm 2026.

Ramon Fernandez, Giám đốc tài chính CMA CGM cho biết công ty có khoảng 100 tàu được đặt hàng, hầu hết trong số chúng được cung cấp nhiên liệu bằng LNG hoặc metanol.

“Sự cân bằng cung-cầu trong giai đoạn tới có thể sẽ chịu áp lực vì công suất sẽ tăng nhiều hơn thương mại, đồng thời việc loại bỏ và rút khỏi hoạt động của các tàu cũ, gây ô nhiễm hơn có thể làm giảm tác động, cùng với việc di chuyển giảm tốc độ động cơ để hạn chế khí thải”, ông cho biết.

Các kế hoạch đóng tàu quay trở lại với sự suy giảm đã từng diễn ra trong quá khứ trong lĩnh vực này. CMA CGM từng trên bờ vực vỡ nợ vào năm 2009 khi cuộc khủng hoảng tài chính toàn cầu khiến hoạt động kinh doanh của nó bị đình trệ. Tuy nhiên, khoảng thời gian này, tài chính của họ đã đầy đủ hơn.

“Các chủ tàu ngày càng trở nên giống ngân hàng hơn và sử dụng tư duy rủi ro mà bạn thấy ở các ngân hàng. Họ đang trở nên tinh vi hơn rất nhiều so với bức tranh chung mà chúng ta thường hay đề cập tới là mua rẻ bán đắt”, Erik I. Lassen, giám đốc điều hành của Danish Ship Finance A/S cho biết.