“Vắc-xin công nghệ” thay đổi hành vi khách hàng

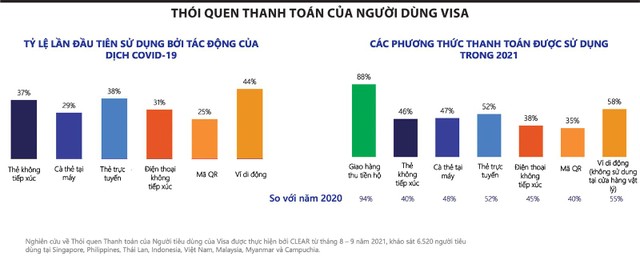

Bà Đặng Tuyết Dung, Giám đốc Visa tại Việt Nam và Lào chia sẻ những thông tin đáng chú ý, ít nhất 3 trong số 5 người tiêu dùng Việt Nam mang ít tiền mặt trong ví hơn, lý do chính là vì họ đã quen với việc thanh toán bằng thẻ và các phương thức không chạm. Số lượng giao dịch tiền mặt trung bình cũng đã giảm kể từ trước dịch Covid-19 và được kỳ vọng sẽ tiếp tục giảm trong tương lai.

“Lượng tiền mặt trong ví cũng giảm đối với ít nhất 65% người tiêu dùng, góp phần thúc đẩy việc sử dụng thẻ và thanh toán không chạm”, bà Dung nói.

Theo bà Dung, các lợi ích chính của thanh toán không dùng tiền mặt bao gồm giảm nguy cơ trộm cắp, ít rắc rối hơn và ngăn ngừa sự lây lan của mầm bệnh. Các dịch vụ có xu hướng được người tiêu dùng lựa chọn chuyển sang thanh toán không dùng tiền mặt trên thị trường sẽ là thanh toán hóa đơn, mua hàng trong siêu thị và du lịch nước ngoài khi ngành du lịch phục hồi.

Người tiêu dùng có xu hướng ưa thích thanh toán không tiền mặt với 78% người cho biết sẽ tiếp tục sử dụng các phương thức thanh toán kỹ thuật số kể cả khi đại dịch kết thúc; 65% có xu hướng chuyển sang không dùng tiền mặt nhờ sử dụng thẻ không tiếp xúc và ví điện tử. Các doanh nghiệp trong lĩnh vực kinh doanh thương mại điện tử và thanh toán điện tử có thể tiếp tục hoạt động kinh doanh khi ít chịu tác động bởi dịch bệnh.

“Các cơ quan chính phủ - bên thúc đẩy thanh toán kỹ thuật số đã thấy hiệu suất tăng lên”, bà Dung nói.

Chia sẻ một khảo sát về tốc độ chuyển đổi số của các ngân hàng, bà Sunday Domigo, Giám đốc điều hành phụ trách Khối sản phẩm số, Kênh phân phối số và phân tích dữ liệu, ngân hàng doanh nghiệp, thương mại và tổ chức của Ngân hàng Standard Chartered cho biết: “Để phục vụ khách hàng trong chuỗi cung ứng, tốc độ chuyển đổi số đã nhanh hơn so với cách đây 3-4 năm, nhưng tốc độ này tại khu vực châu Á còn nhanh hơn tới 7 năm và quan trọng hơn cả, chuyển đổi số bên cạnh đội ngũ nhân sự hùng hậu còn cần thay đổi tư duy”.

Liên quan tới thay đổi tư duy chuyển đổi số, bà Sunday Domigo cho biết, trước đây, chuyển đổi số với động lực đơn giản là cắt giảm chi phí, nhưng các ngân hàng giờ đã hiểu rằng, áp dụng công nghệ là lợi thế cạnh tranh, công nghệ cải thiện trải nghiệm của khách hàng cũng như cải thiện các quy trình nghiệp vụ của ngân hàng… Có thể khẳng định, ngành ngân hàng đang trải qua quá trình chuyển đổi số chưa từng có.

“Thu hút nguồn nhân lực tài năng để triển khai sản phẩm, dịch vụ là một trong những chiến lược quan trọng của ngân hàng, nhưng việc thay đổi tư duy, mang đến những sáng tạo cho khách hàng lại là nguồn cảm hứng. Theo đó, các ngân hàng có cơ hội nắm bắt đổi mới sáng tạo ngay cả trong mô hình B2B (doanh nghiệp và doanh nghiệp) và B2C (doanh nghiệp và khách hàng)…”, bà Sunday Domigo nói, đồng thời cho rằng, để thúc đẩy quá trình đổi mới sáng tạo, các ngân hàng cần xác định không thể đơn độc, mà cần có sự đồng hành của khách hàng, công ty công nghệ, cơ quan quản lý.

Ông Nguyễn Hưng, Tổng giám đốc TPBank cho hay, mục tiêu đặt ra là tái cấu trúc hệ thống hiện tại để từ đó có thể giảm tải cho ngân hàng lõi, rút ngắn thời gian cần thiết để phát triển sản phẩm và nâng cao khả năng tái sử dụng các dịch vụ ngân hàng trên nhiều kênh khác nhau và cuối cùng là ứng dụng một nền tảng bền vững hơn cho tương lai của ngân hàng. Điều này giúp đem lại trải nghiệm đa kênh cho khách hàng của TPBank và Ngân hàng có thể giới thiệu các sản phẩm tiên tiến hơn với phương châm “lấy khách hàng làm trung tâm”.

Còn theo ông Noel A. Santiago, Giám đốc Ngân hàng số, BPI: “Sẽ có những ngân hàng thận trọng hơn và nói rằng, trước khi chúng tôi cam kết thực hiện bất cứ điều gì, hãy cùng chờ xem. Nhưng sẽ có những ngân hàng nói rằng, những gì tôi sẽ làm là xây dựng các năng lực nền tảng có thể giúp chúng tôi phản ứng nhanh chóng với mọi tình huống xảy ra. Không ai có một quả cầu ma thuật để dự đoán những sản phẩm và dịch vụ bạn cần xây dựng. Nhưng những gì chúng tôi có thể làm là xây dựng các lớp kiến trúc nền tảng giúp chúng tôi luôn sẵn sàng phản ứng”.

|

Rào cản cơ chế

Một khảo sát của VPBank cho biết, chi phí cho một giao dịch trên nền tảng số thấp hơn 96% so với kênh chi nhánh. Vậy nhưng, bà Trần Diễm Chi, đại diện Backbase tại Việt Nam cho biết, trong 12 tháng tới, các ngân hàng Việt Nam vẫn có ít khả năng nhất trong khu vực tăng chi tiêu cho các sáng kiến về sức khỏe tài chính chiếm 42% và cho các công cụ kỹ thuật số quản lý tài chính chỉ chiếm 20%. Điều đáng lo ngại là đến 74% ngân hàng Việt Nam không chắc chắn về cách hợp tác với các công ty Fintech.

Ông Nguyễn Chiến Thắng, Giám đốc Ngân hàng số BIDV cho biết, đối với Open Banking (ngân hàng mở), mặc dù đã có dự thảo về sandbox và các quy định liên quan khác, nhưng thực tế chưa được ban hành chính thức nên BIDV hiện làm theo nhu cầu của mình và chưa có chuẩn mực cụ thể. Bên cạnh đó, BIDV gặp nhiều vấn đề về rủi ro, các quy định về bảo mật an toàn thông tin.

“Đề nghị Ngân hàng Nhà nước sớm ban hành các văn bản quy định để các ngân hàng có cơ sở thực hiện, đẩy mạnh các hoạt động ngân hàng mở vì xu thế này sẽ phát triển rất mạnh trong thời gian tới”, ông Thắng kiến nghị.

Còn ông Trần Công Quỳnh Lân, Phó tổng giám đốc VietinBank cho biết, ngành ngân hàng đã có giải pháp eKYC để mở tài khoản, nhưng để cấp chữ ký số vẫn yêu cầu khách hàng phải gặp mặt trực tiếp.

“Tại sao không cho dùng dữ liệu tại căn cước công dân thay cho chữ ký điện tử? Tại sao không tận dụng nền tảng công nghệ đã mất rất nhiều công sức, vật chất xây dựng để việc số hoá được thực hiện 100%?”, ông Lân đặt vấn đề.

Cùng góc nhìn, ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam nhấn mạnh: “Không thể đòi hỏi chuyển đổi số nhanh khi hành lang pháp lý chưa được hoàn thiện”.

TS. Nguyễn Đức Hiển, Phó trưởng Ban Kinh tế Trung ương thừa nhận, để thúc đẩy chuyển đổi số đạt được mục tiêu đề ra trong Nghị quyết số 52-NQ/TW ngày 27/9/2019 của Bộ Chính trị về một số chủ trương, chính sách chủ động tham gia cuộc Cách mạng công nghiệp lần thứ tư, cũng như trong Kế hoạch số 810 ngày 11/5/2021 về chuyển đổi số ngành ngân hàng đến năm 2025, định hướng đến năm 2030, các vấn đề về thể chế, chính sách cần tiếp tục được hoàn thiện. Trong đó, không chỉ tập trung vào lĩnh vực thanh toán như thời gian qua, mà còn có nhiều vấn đề cần hoàn thiện chính sách cho các ngân hàng trong quá trình chuyển đổi số, cũng như tạo ra môi trường vừa cạnh tranh, vừa hợp tác cùng phát triển giữa các ngân hàng thương mại và các công ty Fintech, BigTech (doanh nghiệp công nghệ lớn).

“Đặt ra các khuôn khổ thử nghiệm có kiểm soát thì cũng cần đặt ra các yêu cầu cũng như là hoàn thiện các văn bản quy định pháp luật cho Luật Giao dịch điện tử… Thời gian tới, cần tiếp tục hoàn thiện cơ chế, chính sách, pháp luật cho chuyển đổi số trong lĩnh vực ngân hàng, đồng thời việc thúc đẩy phát triển ngân hàng thông minh cũng cần triển khai mạnh mẽ hơn”, TS. Hiển nói.