Trái phiếu thảm họa liên quan tới những rủi ro khó bảo hiểm và dành cho các nhà đầu tư trên thị trường vốn để đổi lấy lợi nhuận hai con số, thường được xây dựng xung quanh các thảm họa thiên nhiên như bão. Nhưng khi hậu quả tiềm ẩn của các cuộc tấn công mạng làm gián đoạn hoạt động kinh doanh trở nên quá lớn để có thể bảo hiểm, các tổ chức phát hành đang nắm bắt thời điểm này.

Theo công ty nghiên cứu chuyên về chứng khoán liên quan đến bảo hiểm Artemis, một số công ty lớn như Beazley - công ty sở hữu các công ty bảo hiểm chuyên nghiệp trên khắp châu Âu và Mỹ - đang khám phá một trái phiếu thảm hoạ về tấn công mạng trị giá 100 triệu USD. Axis Capital cũng đang chuẩn bị phát hành một trái phiếu thảm họa tấn công mạng trị giá 75 triệu USD.

Thị trường trái phiếu thảm hoạ có thể sẽ đạt mức kỷ lục 40 tỷ USD trong năm nay. Phần lớn sự tăng trưởng đó được thúc đẩy bởi tác động của biến đổi khí hậu, khi những cú sốc thời tiết cực đoan đe dọa khiến mô hình kinh doanh của các công ty bảo hiểm không thể đứng vững được. Vì lý do đó, một số công ty tích cực nhất trong thị trường trái phiếu thảm hoạ là các công ty tái bảo hiểm như Swiss Re AG và Munich Re AG.

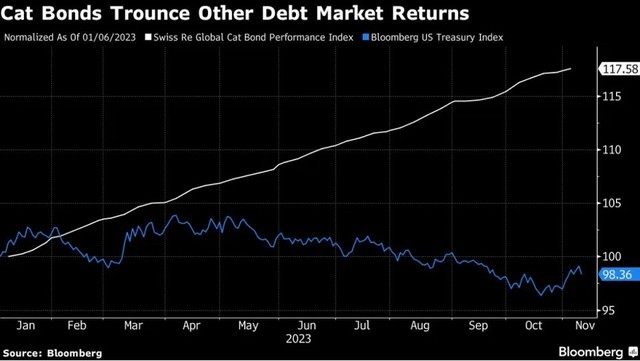

Các nhà đầu tư đã bị thu hút bởi trái phiếu thảm hoạ do chúng mang lại lợi nhuận cao hơn so với trái phiếu kho bạc Mỹ. Tính từ đầu năm tới nay, chỉ số Hiệu suất Trái phiếu Swiss Re Global Cat Bond đã tăng 18%, trong khi Chỉ số Trái phiếu Kho bạc Mỹ của Bloomberg giảm khoảng 1%.

|

Chỉ số Hiệu suất Trái phiếu Swiss Re Global Cat Bond và Chỉ số Trái phiếu Kho bạc Mỹ của Bloomberg |

Các nhà phát hành trái phiếu thảm hoạ tấn công mạng muốn tự bảo vệ mình khỏi những tổn thất tài chính có thể xảy ra sau một cuộc tấn công mạng lớn, bao gồm mất doanh thu, phí pháp lý và các khoản tiền phạt theo quy định.

Theo một báo cáo gần đây của Kathleen Faries, Giám đốc điều hành của Artex Capital Solutions, chứng khoán liên kết với bảo hiểm “mang lại cho hội đồng quản trị công ty và chủ doanh nghiệp sự thoải mái về khả năng phục hồi của bảng cân đối kế toán trong trường hợp xảy ra sự kiện mạng lớn hơn”.

Nhưng với dữ liệu lịch sử hạn chế để phân tích, cũng như các hình thức tội phạm mạng ngày càng tinh vi, các nhà đầu tư phải đối mặt với mức độ rủi ro cao bất thường.

Marco della Giacoma, nhà quản lý danh mục đầu tư tại Tenax Capital - quỹ phòng hộ thường xuyên đầu tư vào trái phiếu thảm hoạ - cho biết: “Với các cơn bão, chúng tôi có dữ liệu hàng thập kỷ, nhưng việc định giá rủi ro mạng còn khó khăn hơn”.

Toby Pughe, nhà phân tích tại Tenax Capital cho biết, rất khó để tin tưởng vào một mô hình mạng. “Nếu họ nói tổn thất ước tính là 1% thì thực tế nó có thể là 5% hoặc 6%”, ông nói.

Các nhà đầu tư khác cho biết họ hoan nghênh cơ hội tiếp cận nhiều hơn với chứng khoán liên quan đến bảo hiểm (ILS - Insurance-Linked Securities).

Joanna Syroka, Giám đốc thị trường tại Fermat Capital Management - một trong những nhà đầu tư trái phiếu thảm hoạ lớn nhất - cho biết: “Chúng tôi hiện đang chứng kiến các nhà bảo lãnh rủi ro mạng hàng đầu định vị mình để khai thác thị trường ILS với các cấu trúc giao dịch minh bạch nhằm vào rủi ro thảm họa chứ không phải là sự hao mòn, dưới hình thức và mức giá mà chúng tôi tin rằng đã trở nên hấp dẫn”.

Cho đến nay đã có một số trái phiếu thảm hoạ tấn công mạng được phát hành, trong đó có ba trái phiếu do Beazley phát hành riêng lẻ. Các chứng khoán mới được mong đợi từ Axis và Beazley rất đáng chú ý vì chúng có thể sẽ giao dịch trên thị trường thứ cấp, mang đến khả năng tiếp cận nhiều quỹ phòng hộ, quỹ hưu trí và các nhà đầu tư khác.

Công ty tái bảo hiểm Đức Hannover Re đã bảo lãnh khoảng 800 triệu euro (856 triệu USD) phí bảo hiểm cho an ninh mạng vào năm ngoái, cũng đang khám phá thị trường này.

Henning Ludolphs, Giám đốc điều hành của Hannover Re nói: “Tôi khá tự tin rằng chúng tôi sẽ sử dụng trái phiếu thảm hoạ để chuyển rủi ro mạng sang thị trường vốn. Điều này có thể xảy ra sớm hay muộn, thậm chí có thể trong vài tháng tới”.

Danh sách các cuộc tấn công mạng được biết đến đang ngày càng tăng. Công ty an ninh mạng Dragos ước tính số vụ tấn công bằng ransomware nhằm vào riêng các công ty lĩnh vực công nghiệp đã tăng 87% trong năm ngoái. Trong tháng này, Ngân hàng Công nghiệp và Thương mại Trung Quốc (ICBC) đã bị tấn công mạng khiến ngân hàng này không thể thực hiện được nhiều giao dịch và buộc khách hàng của ngân hàng phải định tuyến lại các giao dịch.

Tại Mỹ, thiệt hại do tội phạm mạng đã tăng 48% lên 10,2 tỷ USD vào năm ngoái kể từ năm 2021. Một cuộc khảo sát gần đây của PwC đối với các CEO cho thấy, 25% cho rằng công ty của họ có nguy cơ cao hoặc cực kỳ dễ gặp phải rủi ro mạng trong 5 năm tới, so hơn với 22% người bày tỏ mối lo ngại tương tự về mối đe dọa của biến đổi khí hậu.

Những rủi ro nhận thấy được phản ánh trong chi phí. Công ty tái bảo hiểm Munich Re ước tính phí bảo hiểm mà các tập đoàn sẽ phải trả để tự bảo hiểm trước các cuộc tấn công mạng sẽ tăng gần gấp ba lên 33 tỷ USD trong khoảng thời gian từ năm 2022 đến năm 2027.

Chris Storer, người đứng đầu trung tâm mạng của Munich Re cho biết: “Rủi ro mạng là một trong những lĩnh vực tăng trưởng chiến lược chính của Munich Re”.