Tại tỉnh Hà Bắc, Trung Quốc, giá sỏi mật bò, được sử dụng trong y học cổ truyền Trung Quốc, đã tăng vọt: 4 năm trước đây là hơn 100.000 nhân dân tệ (15.400 USD) một kg, nhưng giá mà các thương nhân đưa ra hiện đã tăng gấp bốn lần lên 500.000 nhân dân tệ. Giá đang được đẩy lên bởi các nhà đầu cơ nhận thấy sự khan hiếm nguyên liệu.

Xu hướng tương tự có thể được nhìn thấy trên khắp thế giới, với mức giá không tưởng được trả cho tất cả các loại hàng hóa xa xỉ trong cuộc đấu giá.

Một bản sao đồ chơi của một chiếc xe Ferrari đã được bán với giá 120.000 euro, một chai rượu vang Romanee-Conti với giá hàng trăm nghìn USD và một thẻ bóng chày hàng triệu USD.

Vào tháng 2, một bức tranh máy tính về một con vượn trông giống như nó được vẽ trên một chiếc máy tính cũ được bán với giá 900.000 USD. Mặc dù có vẻ ngoài cổ điển, nhưng đây là một phần của loạt tác phẩm nghệ thuật kỹ thuật số được gọi là CryptoPunk, sử dụng công nghệ blockchain hiện đại để đảm bảo rằng chỉ có một loại hình này trên thế giới. Thị trường nghệ thuật kỹ thuật số đã tăng gấp 400 lần về giá trị thị trường trong năm qua.

Đồng thời, giá của tiền điện tử Bitcoin đã tăng hơn 6 lần trong năm qua.

Cựu chủ tịch Cục Dự trữ Liên bang (Fed) Alan Greenspan cho biết vào năm 2002 rằng "rất khó để xác định rõ ràng một bong bóng cho đến sau khi thực tế xảy ra, tức là khi sự bùng nổ bong bóng xác nhận sự tồn tại của nó". Trước khi bong bóng bùng nổ, các nhà đầu tư lại đang cố gắng đánh giá xem tình hình hiện tại có phải là bong bóng hay không.

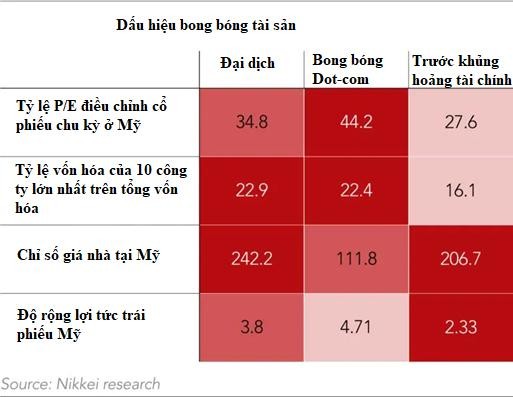

Một số chỉ số cho thấy thị trường tài sản ngày nay phát triển quá nóng hơn so với thời kỳ bong bóng tài sản trong quá khứ.

Ray Dalio, một nhà quản lý quỹ đầu cơ đã tính toán một chỉ số bong bóng xuất phát từ sáu chỉ số bao gồm cả sự tăng giá của tâm lý thị trường trong những năm qua và nó hiện đang ở mức 77%. Mặc dù rủi ro đang gia tăng, ông hy vọng rằng vẫn còn khả năng tăng giá so với thời điểm dẫn đến sự sụp đổ của Phố Wall năm 1929 và bong bóng dotcom vào những năm 1990, khi dữ liệu của ông cho thấy chỉ số này ở mức 100%.

Nikkei đã so sánh 5 chỉ số và thấy rằng 3 trong số đó cho thấy rủi ro hiện đang ở mức cao. Chỉ số Buffett, là tỷ lệ định giá thị trường chứng khoán trên tổng sản phẩm quốc nội của Mỹ đang đạt 186, vượt xa các số liệu trong thời kỳ bong bóng dotcom hoặc trước cuộc khủng hoảng tài chính vào cuối những năm 2000.

|

Dấu hiệu bong bóng tài sản (Nguồn: Nikkei Research) |

Trong khi đó, chỉ số giá nhà hiện đã vượt qua mức trước khủng hoảng tài chính. Theo Ngân hàng Thanh toán Quốc tế, giá nhà trung bình trên toàn cầu đã tăng 19% so với năm 2010. Giá nhà đặc biệt tăng mạnh ở Ấn Độ, Đức và Mỹ.

Khi nguy cơ bong bóng tài sản gia tăng, các chính phủ và ngân hàng trung ương đang phải đối mặt với những quyết định khó khăn.

Ở Ấn Độ đang ngày càng có nhiều người giao dịch bitcoin, sau đó Hạ viện đã ban hành lệnh cấm đối với tất cả các loại tiền điện tử tư nhân.

Tại Trung Quốc, giá bất động sản đang tăng ở các thành phố lớn. Kể từ tháng 1 các ngân hàng đã áp dụng các hạn chế đối với các khoản vay đối với các công ty bất động sản và các khoản thế chấp đối với cá nhân.

Trong khi đó, Mỹ tiếp tục kích thích nền kinh tế. Vào thứ bảy (6/3), Thượng viện Mỹ đã thông qua gói kích thích kinh tế tổng trị giá 1.900 tỷ USD.

Giờ đây, các nhà đầu tư lo sợ rằng điều gì đó tương tự sẽ xảy ra như năm 2013 khi Cục Dự trữ Liên bang báo hiệu việc cắt giảm mua tài sản và các chính sách nới lỏng định lượng điều này có thể gây ra sự lao dốc trên thị trường chứng khoán. Tương tự, vào cuối tháng 2 năm nay, thị trường chứng khoán toàn cầu lao dốc do lợi tức trái phiếu kho bạc kỳ hạn 10 năm của Mỹ tăng mạnh.

Mark Haefele, giám đốc đầu tư của UBS Wealth Management vào tháng 1 đã viết trong một bức thư gửi các nhà đầu tư: "Các nhà hoạch định chính sách đã chọn làm cho tài sản an toàn trở nên đắt đỏ và tài sản rủi ro tương đối hấp dẫn. Điều này có thể dẫn đến việc định giá cao hơn so với lịch sử, nhưng có lý do để tin rằng môi trường chính sách này có thể tồn tại trong nhiều năm”.

Do kích thích tài chính, Tỷ lệ nợ trên GDP của Mỹ đã tăng lên 1,29 vào năm 2020, từ mức 1,08 vào năm 2019. Tỷ lệ này ở Nhật Bản, EU và Trung Quốc cũng đang ở mức cao kỷ lục.

Nếu không có các chiến lược rút lui rõ ràng của các chính phủ và ngân hàng trung ương khỏi các chính sách tài khóa và tiền tệ hiện tại, gánh nặng đối với các thế hệ tương lai sẽ tiếp tục gia tăng.