Ảnh hưởng của thời kỳ tiền rẻ biến mất có thể chỉ là sự khởi đầu. Các khoản nợ có nguy cơ vỡ nợ chỉ riêng ở Mỹ đã tăng hơn 300% trong 12 tháng, trong khi việc phát hành trái phiếu lãi suất cao gặp nhiều thách thức hơn ở châu Âu và tỷ lệ đòn bẩy đã đạt mức cao kỷ lục theo một số công cụ tính toán.

Các căng thẳng phát sinh chủ yếu liên quan đến việc Cục Dự trữ Liên bang (Fed) và các ngân hàng trung ương trên thế giới tăng lãi suất mạnh mẽ, điều này đã làm thay đổi đáng kể cục diện cho vay, đảo lộn thị trường tín dụng và đẩy các nền kinh tế đến suy thoái, đây là một kịch bản mà thị trường vẫn chưa định giá được.

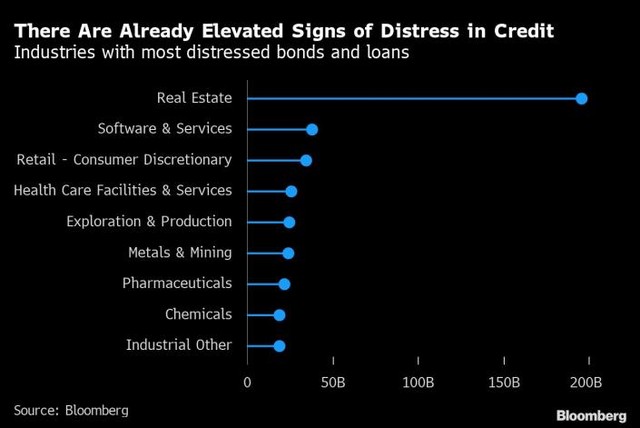

Theo dữ liệu do Bloomberg tổng hợp, gần 650 tỷ USD trái phiếu và khoản vay đang ở trong tình trạng có nguy cơ vỡ nợ trên toàn cầu. Tất cả những điều này góp phần tạo nên phép thử lớn nhất về mức độ bền vững của tín dụng doanh nghiệp kể từ cuộc khủng hoảng tài chính và có thể là nguyên nhân dẫn đến làn sóng vỡ nợ.

|

Bất động sản là lĩnh vực có nhiều trái phiếu và các khoản vay đang có nguy cơ vỡ nợ nhất trên toàn cầu |

Will Nicoll, giám đốc đầu tư của Private & Alternative Assets tại M&G cho biết: “Rất khó để biết chu kỳ vỡ nợ sẽ diễn ra như thế nào với mức lãi suất hiện tại”.

Dữ liệu do Bloomberg tổng hợp cho thấy, mặc dù các ngân hàng cho biết các mô hình tín dụng rộng hơn của họ đang tỏ ra mạnh mẽ cho đến nay, nhưng các ngân hàng đã bắt đầu dành nhiều tiền hơn để trích lập dự phòng cho các khoản thanh toán bị trễ hạn.

Theo Bloomberg, dự phòng rủi ro cho vay tại các ngân hàng quan trọng đã tăng 75% trong quý ba so với một năm trước đó, đây là một dấu hiệu rõ ràng cho thấy các ngân hàng đang chuẩn bị cho các vấn đề chậm thanh toán và vỡ nợ.

Hầu hết các nhà kinh tế đều đang dự báo nền kinh tế sẽ trải qua một sự sụt giảm vừa phải trong năm tới. Tuy nhiên, một cuộc suy thoái sâu sắc có thể gây ra các vấn đề nghiêm trọng về tín dụng vì hệ thống tài chính toàn cầu được sử dụng quá nhiều đòn bẩy.

Hiện nay, triển vọng tăng trưởng kinh tế là một mối quan tâm. Các nhà kinh tế của Citigroup cho biết rằng, các cuộc suy thoái luân phiên có thể xảy ra trên toàn cầu vào năm tới, trong đó Mỹ có khả năng rơi vào một cuộc suy thoái như vậy vào giữa năm sau.

“Nửa đầu năm 2023 sẽ gập ghềnh và đặc trưng bởi mức độ biến động cao hơn trong thời gian dài hơn”, Sue Trinh, đồng trưởng bộ phận chiến lược vĩ mô toàn cầu tại Manulife Investment cho biết.

Mike Scott, nhà quản lý danh mục đầu tư tại Man GLG cho biết, “các thị trường dường như đang mong đợi một cú hạ cánh mềm ở Mỹ, nhưng điều đó có thể không xảy ra. Thị trường cho vay có đòn bẩy cũng là thứ mà chúng tôi đang theo dõi”.

Theo chiến lược gia Matt Mish của UBS, các khoản cho vay có đòn bẩy đã chứng kiến “sự tích tụ lớn nhất của các khoản tín dụng vượt mức hoặc chất lượng thấp hơn. Nó đã không cao như vậy kể từ cuộc khủng hoảng tài chính”.

Lãi suất ở mức độ hạn chế nền kinh tế

Trong khi tốc độ tăng lãi suất đã chậm lại, Chủ tịch Fed Jerome Powell cũng đã nói rõ rằng lãi suất vẫn phải tăng cao hơn và sẽ duy trì ở mức cao trong một thời gian.

Lãi suất tài trợ qua đêm có bảo đảm (SOFR - thước đo tổng quát về chi phí vay tiền mặt qua đêm được thế chấp bằng trái phiếu Kho bạc Mỹ) đang ở mức 4,3%, tăng 8.500% kể từ đầu năm.

Và trong thế giới mới với lãi suất cao hơn và mức độ e ngại rủi ro lớn hơn này, các ngân hàng toàn cầu đã phải gánh chịu khoảng 40 tỷ USD các khoản nợ dùng để mua lại từ Twitter đến nhà sản xuất phụ tùng ô tô Tenneco.

Các ngân hàng dự kiến sẽ nhanh chóng giảm bớt trái phiếu và các khoản vay liên quan đến việc cho vay để mua lại nhưng đã không thể làm như vậy khi nhu cầu đối với các tài sản rủi ro giảm xuống khi chi phí vay tăng lên.

Mặt khác, việc tăng cường đi vay trong quá trình nới lỏng định lượng đã trở nên nhiều đến mức những người đi vay có thể nới lỏng các biện pháp để bảo vệ người cho vay (covenant - các giao ước cho vay là một điều kiện trong một khoản vay thương mại hoặc phát hành trái phiếu yêu cầu người đi vay phải đáp ứng các điều kiện nhất định hoặc điều kiện nhằm cấm người vay thực hiện một số hành động hoặc có thể hạn chế một số hoạt động trong các trường hợp khi các điều kiện khác được đáp ứng) khiến người cho vay phải đối mặt với rủi ro nhiều hơn.

Với thị trường tràn ngập tiền mặt, nhiều công ty đã chọn các khoản vay giá rẻ có ít giao ước cho vay hơn, và điều gì đó đã làm thay đổi chất lượng của bảng cân đối kế toán.

Oaktree Capital Management đã cảnh báo rằng một số công ty thậm chí còn dễ bị tổn thương hơn người ta tưởng bởi vì họ đã điều chỉnh mọi thứ, từ các yếu tố cộng hưởng đến cắt giảm chi phí khi tính toán tỷ lệ đòn bẩy. Suy thoái kinh tế có nghĩa là nhiều giả định trong số đó có thể đã không còn chính xác nữa.

Trong khi đó, chi phí đi vay cao hơn cũng có thể tác động đến thị trường nghĩa vụ cho vay thế chấp (CLO), đây là thị trường tập hợp các khoản vay và sau đó chứng khoán hóa chúng và bán cho nhà đầu tư.

Mặt khác, tại Hàn Quốc, thị trường tín dụng đã rơi vào tình trạng hỗn loạn khi nhà phát triển Legoland Korea đã không thanh toán được khoản vay. Ngoài ra, châu Á đã phải đối phó với hậu quả từ những vụ vỡ nợ kỷ lục đối với trái phiếu của các công ty bất động sản của Trung Quốc.

Bất chấp những nỗ lực của chính phủ để hỗ trợ thị trường, rủi ro lây lan có thể lan rộng hơn khi các khoản thanh toán nợ ngày càng tăng gây ra căng thẳng gia tăng đối với những người đi vay ở Đông Nam Á và Ấn Độ.

Cuộc khủng hoảng là một tín hiệu cho thấy các chính phủ và ngân hàng trung ương sẽ phải thận trọng trong các vấn đề tài chính, trong bối cảnh tâm lý thị trường rất mong manh. Anh là quốc gia đã cung cấp một ví dụ khác về việc mọi thứ có thể trở nên tồi tệ nhanh như thế nào.

Lợi suất trái phiếu chính phủ của Anh tăng vọt sau khi kế hoạch ngân sách nhỏ được thông qua vào tháng 9 và đã gây ra tổn thất lớn trên thị trường tài chính. Sự hỗn loạn này khiến Ngân hàng Anh phải can thiệp để bảo vệ sự ổn định tài chính.

Các biến thể về những vấn đề này có thể sẽ được lặp lại khi các điều kiện cho vay chặt chẽ hơn và sự thận trọng ngày càng tăng.

Marc Rowan, Giám đốc điều hành của Apollo Global Management cho biết: “Lần đầu tiên sau một thập kỷ, các nhà đầu tư không chỉ hỏi về lợi nhuận mà còn về rủi ro liên quan đến các khoản đầu tư”.