Báo cáo tài chính nhiều ngân hàng cho thấy sự sụt giảm lợi nhuận trong 9 tháng đầu năm 2023 và một trong những nguyên nhân được chỉ ra là ngân hàng thừa tiền nhưng doanh nghiệp không tiếp cận được vốn. Theo ông, trong bối cảnh hiện nay, xếp hạng tín nhiệm (XHTN) doanh nghiệp có ý nghĩa như thế nào?

Nghiên cứu, đánh giá của chúng tôi cho thấy, nhiều ngành sau đại dịch Covid-19 gặp khó khăn bởi không có đơn hàng, hoặc đơn hàng sụt giảm nên nếu cho những doanh nghiệp này vay thì họ cũng không biết dùng tiền làm gì.

Trong khi đó, Ngân hàng Nhà nước chịu sức ép phải “thúc” các thành viên trong hệ thống tăng trưởng tín dụng, nhưng tôi nghĩ, các ngân hàng cũng có lý do khi không đẩy mạnh cho doanh nghiệp vay vốn bởi khẩu vị rủi ro của họ. Nguyên tắc cơ bản nhất là tăng trưởng tín dụng dựa trên khẩu vị rủi ro, quyết định tín dụng của ngân hàng.

Tuy nhiên, trên cơ sở phân tích dữ liệu của các doanh nghiệp, chúng tôi thấy, kể cả trong lĩnh vực bất động sản, không phải doanh nghiệp nào cũng khó khăn, mà vẫn có nhiều doanh nghiệp tốt. Vấn đề ở đây là cần dựa theo đánh giá tình trạng thực tế về chất lượng tín dụng của ngành, của doanh nghiệp, từ đó thiết kế các chính sách tăng trưởng tín dụng cho vay phù hợp với chủ trương chung của Chính phủ, cơ quan quản lý nhà nước, cũng như khẩu vị rủi ro từng ngân hàng.

Nói cách khác, việc thực thi chủ trương của Chính phủ về nâng cao khả năng tiếp cận tín dụng của doanh nghiệp phải dựa trên năng lực tín dụng hiện tại và khả năng hấp thụ vốn của các ngành, nhóm doanh nghiệp. Minh chứng là kể cả trong lĩnh vực bất động sản cũng có nhiều phân khúc khác nhau như bất động sản dân cư gặp khó khăn nhưng bất động sản văn phòng thì dòng tiền vẫn ổn định. Vậy tại sao không thể cho vay lĩnh vực bất động sản văn phòng? Cần tránh đưa ra những chính sách hạn chế hoặc thắt chặt, hay mở rộng mang tính chung chung.

Khi có nhiều hơn các doanh nghiệp được XHTN sẽ tạo điều kiện để các tổ chức tín dụng áp dụng phương pháp quản trị rủi ro theo thông lệ quốc tế, cụ thể là Basel III. Các chính sách và hệ số rủi ro có thể tham chiếu kết quả XHTN độc lập theo phương pháp chuẩn hóa (Standardised Approach) bên cạnh hệ thống XHTN nội bộ (Internal Rating Based Approach) của các tổ chức tín dụng nếu được áp dụng sẽ góp phần hỗ trợ các tổ chức tín dụng và cơ quan quản lý trong việc thúc đẩy tăng trưởng tín dụng dựa trên chất lượng tín dụng, thay vì theo nhóm ngành như hiện nay.

|

Ông có cho rằng, các ngân hàng đang phải lựa chọn việc quản trị rủi ro tín dụng dẫn đến lợi nhuận thấp và ngược lại?

Nguyên tắc cơ bản trong hoạt động tín dụng và đầu tư là khẩu vị rủi ro cao thì có lợi nhuận cao và ngược lại. Các ngân hàng thương mại lựa chọn chiến lược phát triển thận trọng thường có chất lượng tín dụng tốt hơn các ngân hàng có chiến lược tập trung vào các lĩnh vực có rủi ro cao (nhưng lợi suất biên cũng cao). Ví dụ như tài chính tiêu dùng và tín dụng bất động sản, có giai đoạn đóng góp chính về lợi nhuận cho ngân hàng, nhưng cũng có giai đoạn sụt giảm trong những thời kỳ suy giảm. Đó là sự lựa chọn chiến lược kinh doanh về khẩu vị rủi ro của mỗi ngân hàng.

Theo ông, XHTN doanh nghiệp giúp quản trị rủi ro tín dụng đóng góp vào lợi nhuận các ngân hàng trong thời gian tới như thế nào?

Ngoài hệ thống chấm điểm tín dụng nội bộ, các ngân hàng hiện đều được yêu cầu phải duy trì hệ thống XHTN khi tham gia đầu tư trái phiếu. Do đó, XHTN độc lập sẽ có giá trị cao, nhất là khi ngân hàng cần thực hiện kinh doanh công cụ nợ đó, ví dụ phân phối ra thị trường. Bởi thông thường, họ không thể vừa là đơn vị tư vấn, đại lý phân phối, vừa là đơn vị XHTN công cụ nợ đó, vì vi phạm tính độc lập và khách quan trong hoạt động này.

Ngoài ra, với tín dụng doanh nghiệp và trái phiếu doanh nghiệp, kể cả ngân hàng đầu tư công cụ nợ đó và duy trì trên bảng cân đối kế toán của họ, thì XHTN có thể là kênh tham chiếu bổ sung cho ngân hàng trong việc xác định hệ số rủi ro.

Dĩ nhiên, điều này phụ thuộc vào quy định của Ngân hàng Nhà nước. Hiện nay, hệ số rủi ro chủ yếu được xác định theo ngành nghề, ví dụ bất động sản dân cư thì hệ số rủi ro là 200%, thay vì dựa theo chất lượng tín dụng hay mức độ rủi ro được tham chiếu đến XHTN độc lập trong nước. Thông tư 41/2016/TT-NHNN của Ngân hàng Nhà nước đã tham chiếu đến kết quả XHTN quốc tế, nhưng do bị áp trần xếp hạng nên việc áp dụng thực tế có giá trị thấp.

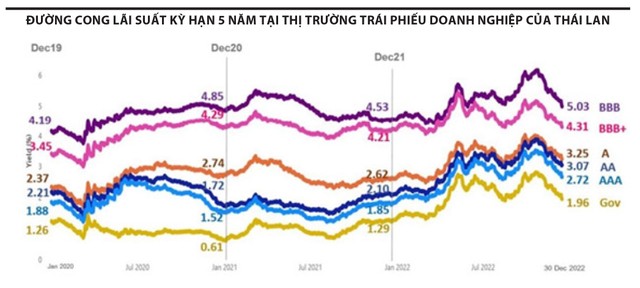

Ông có thể cho biết về việc XHTN hỗ trợ hình thành đường cong lợi suất?

Đường cong lợi suất là một đồ thị mô tả cách thức lợi suất của các khoản nợ - chẳng hạn trái phiếu - thay đổi như thế nào theo hàm số năm còn lại của chúng cho đến khi đáo hạn.

Vậy điều gì phản ánh mức lợi tức đó? Đó chính là kết quả giao dịch của các nhà đầu tư trên thị trường và họ thường sử dụng tham khảo mức XHTN, nói cách khác là chất lượng tín dụng được đo lường và chuẩn hóa theo một khung đánh giá rủi ro cụ thể.

Nguyên lý cơ bản nhất trong đầu tư công cụ nợ là lãi suất có mức độ khác nhau tùy theo mức độ rủi ro của công cụ nợ đó. Làm thế nào để xác định mức độ rủi ro, ngoài yếu tố chung là kỳ hạn của công cụ nợ? Điều này, theo thông lệ quốc tế, chính là mức độ XHTN. Dĩ nhiên, các nhà đầu tư tổ chức như trên thị trường liên ngân hàng thì họ tự thực hiện đánh giá riêng, nhưng khi thị trường nợ có tính đại chúng cao, vai trò của XHTN độc lập sẽ hỗ trợ chức năng này.

Ví dụ, với trái phiếu doanh nghiệp tại Việt Nam, một số trái phiếu của tổ chức phát hành được chúng tôi xếp hạng A đang được giao dịch ở mức lợi tức 8 - 9%, xếp hạng BBB có lợi tức 9 - 11%, xếp hạng BB có lợi tức cao hơn nhiều trên cả thị trường sơ cấp và thứ cấp. Khi mức độ bao phủ XHTN không chỉ với tổ chức phát hành, mà cả với mỗi lô trái phiếu phát hành, thì đường cong lãi suất sẽ hình thành rõ ràng hơn và có cơ sở khoa học cũng như thực tiễn để làm cơ sở so sánh, tham chiếu cho thị trường.

Việc XHTN doanh nghiệp hiện nay có gặp khó khăn gì không?

Có, khó khăn xuất phát từ nhiều phía. Trước tiên là các đơn vị XHTN phải thuyết phục được nhà đầu tư dùng kết quả XHTN của mình. Muốn thuyết phục được nhà đầu tư thì đơn vị XHTN phải uy tín, độc lập, đồng thời phải cung cấp thông tin đánh giá chuyên sâu.

Khó khăn thứ hai là về phía doanh nghiệp. Không phải doanh nghiệp nào cũng sẵn sàng XHTN do tình trạng, đặc thù và chiến lược vốn của họ. Song song với đó là câu chuyện lợi ích chưa cân đong đo đếm được giữa việc XHTN để có thể có lợi ích trong việc huy động vốn rẻ hơn, hoặc kỳ hạn dài hơn so với nỗ lực và chi phí đang phải bỏ ra.

Khó khăn thứ ba là về nguyên liệu thông tin đầu vào, cụ thể là chất lượng thông tin tài chính. Nhiều doanh nghiệp lớn có thành viên là tổ chức phát hành trái phiếu, nhưng báo cáo tài chính hợp nhất cho cả tập đoàn lại chưa có, gây khó khăn cho đơn vị XHTN trong việc đánh giá khả năng đáp ứng nghĩa vụ nợ trong tương lai. Tình trạng này thường diễn ra tại các doanh nghiệp chưa niêm yết hoặc các doanh nghiệp mà hệ thống quản trị tài chính không được tốt.

Các doanh nghiệp cần chú ý vấn đề này, bởi đây là một phần trong việc chấm điểm doanh nghiệp. Nếu không có hệ thống báo cáo tài chính tốt và quản trị công tác lập kế hoạch, giám sát thực hiện, quản trị chính sách tài chính sẽ là điểm bất lợi khi các đơn vị XHTN chấm điểm.

Theo ông, để XHTN phát triển cần yếu tố gì?

Hiện tại, chúng ta đang tập trung nhiều vào phía cung là trái phiếu để bán, còn làm thế nào phát triển cầu, tức phát triển cơ sở nhà đầu tư vẫn còn hạn chế. Muốn khơi thông, cần nhiều thành phần khác nhau tham gia vào trái phiếu hoặc công cụ nợ hơn. Tại một số quốc gia như Thái Lan, tất cả các quỹ mở huy động tiền của công chúng khi đầu tư trái phiếu buộc phải đầu tư vào trái phiếu đã được XHTN. Đương nhiên, XHTN cao không đồng nghĩa là doanh nghiệp không thể vỡ nợ và đòi hỏi một quá trình theo dõi, cập nhật, đánh giá liên tục.