Sau phiên nỗ lực phục hồi ngày 1/11, VN-Index có phiên bùng nổ theo đà ngày 8/11, thoát khỏi xu hướng giảm. Theo đó, chỉ số đạt 1.113,43 điểm, tăng gần 100 điểm so với mức thấp nhất trong phiên đầu tháng 11, cũng là mức thấp nhất kể từ cuối tháng 3 năm nay.

Tuy nhiên, từ đó đến nay, VN-Index tăng giảm đan xen và liên tục rung lắc trong phiên, đóng cửa phiên 24/11 giảm không nhiều so với phiên bùng nổ theo đà 2 tuần trước đó.

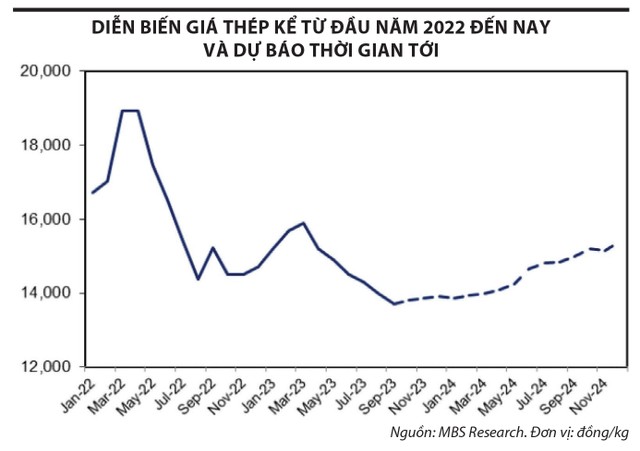

Trong bối cảnh xu hướng thị trường chưa rõ ràng, VN-Index có thể diễn biến theo các kịch bản như bước vào xu hướng tăng, xuất hiện một nhịp giảm trước khi tăng, hoặc nỗ lực phục hồi thất bại, nhà đầu tư tập trung vào một số nhóm ngành có triển vọng khả quan cũng như nhóm ngành đang hồi phục, trong đó có thép, nhằm hạn chế rủi ro. Bởi lẽ, kết quả kinh doanh quý III/2023 ấn tượng đã đưa thép vào nhóm ngành được nhà đầu tư kỳ vọng sẽ tăng trưởng trở lại.

Xác định doanh nghiệp phục hồi từ khó khăn

Thép được nhìn nhận là nhóm cổ phiếu phục hồi thành công từ khó khăn, với hai yếu tố là tăng trưởng lợi nhuận và cải thiện biên lợi nhuận.

Một trong những nhà giao dịch chứng khoán thành công nhất nước Mỹ là Mark Minervini chia sẻ trong cuốn sách “Giao dịch như một phù thủy chứng khoán” cách xác định một doanh nghiệp phục hồi thành công từ khó khăn, với 2 yếu tố chính là lợi nhuận và biên lợi nhuận.

Thứ nhất, lợi nhuận quý gần nhất bật tăng, sau giai đoạn lãi ít hoặc thua lỗ. Trong giai đoạn khó khăn, doanh nghiệp có thể ghi nhận lợi nhuận chuyển biến xấu theo quý, ví dụ tốc độ tăng trưởng thấp hơn kỳ vọng, giảm mạnh so với cùng kỳ, hoặc thua lỗ, nhưng rồi bất ngờ bùng nổ.

Lợi nhuận quý gần nhất thường tăng trưởng mạnh, ví dụ tăng 50% và quý tiếp theo tăng hơn 100% so với cùng kỳ. Tăng trưởng lợi nhuận mở rộng như vậy rất dễ xảy ra khi so sánh với cùng kỳ, thời điểm doanh nghiệp gặp khó khăn. Bởi lẽ, khi mọi thứ tốt lên, doanh nghiệp không chỉ ghi nhận lợi nhuận khả quan, mà tốc độ tăng trưởng còn đột ngột mở rộng.

|

Thứ hai, biên lợi nhuận tăng. Mục tiêu của bất cứ công ty nào cũng là kiếm được nhiều tiền nhất từ doanh số bán hàng, nghĩa là đạt được biên lợi nhuận cao nhất. Khi biên lợi nhuận tăng lên, có thể có 2 trường hợp: công ty đang có giá bán sản phẩm cao hơn, hoặc công ty đã tìm ra cách thức nâng cao năng suất và cắt giảm chi phí.

Biên lợi nhuận tăng đồng nghĩa với việc công ty kiếm được nhiều tiền hơn trên mỗi đồng doanh số. Với doanh nghiệp thép, nhà đầu tư nên chú ý tới biên lợi nhuận gộp, thể hiện khách hàng trả bao nhiêu tiền cho sản phẩm so với chi phí sản xuất. Biên lợi nhuận gộp cho biết công ty đang giữ chi phí thấp so với giá bán như thế nào và khả năng định giá bán ra sao. Sự cải thiện tốt nhất của biên lợi nhuận gộp là đến từ khả năng định giá bán nhờ nhu cầu lớn đối với sản phẩm của công ty.

|

Áp dụng vào cổ phiếu HPG, HSG

Phân tích 2 yếu tố trên áp dụng vào cổ phiếu thép HPG và HSG.

Về yếu tố thứ nhất, cả hai đều đáp ứng tiêu chí xác định một doanh nghiệp phục hồi từ khó khăn thành công.

Cụ thể, lợi nhuận ròng của HPG trong quý III/2023 đạt 2.000 tỷ đồng, đảo chiều phục hồi từ khoản lỗ gần 1.800 tỷ đồng trong quý III/2022. Sự phục hồi lợi nhuận ròng được thúc đẩy nhờ sản lượng tiêu thụ cải thiện, chi phí nguyên vật liệu đầu vào giảm và việc quản lý hàng tồn kho tốt hơn. Tính trên mức tăng trưởng của lợi nhuận dựa trên giá trị tuyệt đối, HPG có sự tăng trưởng trong quý III/2023 đạt 213%.

Với HSG, lợi nhuận ròng quý IV năm tài chính 2023 (tức quý III/2023) tăng 150% so với cùng kỳ.

|

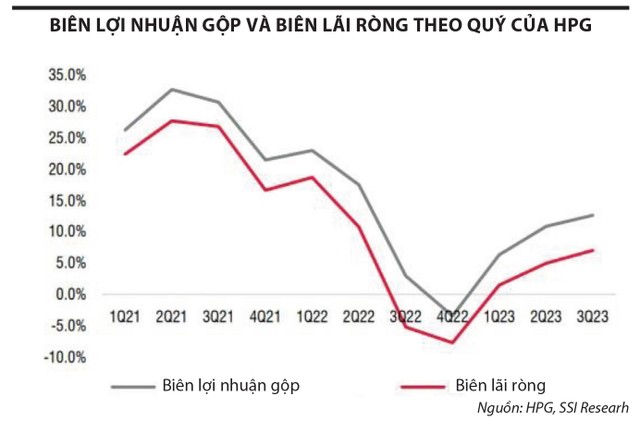

Về yếu tố thứ hai, biên lợi nhuận của HPG tạo đáy trong 2 quý cuối năm 2022, sau đó hồi phục. Đặc biệt, biên lợi nhuận quý III/2023 đạt 12,6% nhờ sản lượng tiêu thụ được cải thiện, công suất hoạt động cao hơn và giá nguyên liệu đầu vào là than cốc giảm.

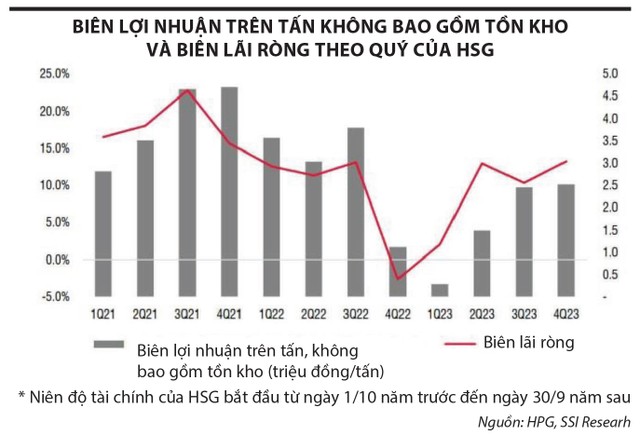

Trong khi đó, HSG có biên lợi nhuận gộp quý IV năm tài chính 2023 ở cao nhất trong 5 quý gần nhất, đạt 13,2% so với mức âm 2,6% của cùng kỳ và mức 10,3% quý liền trước, nhờ 3 yếu tố: sản lượng tiêu thụ cải thiện, hoàn nhập dự phòng hàng tồn kho 89 tỷ đồng và giá bán trung bình giảm 10% so với quý liền trước (do giá HRC đầu vào trung bình giảm).

Như vậy, thép được nhìn nhận là nhóm cổ phiếu phục hồi thành công từ khó khăn. Nhiều nhà đầu tư đã và đang lựa chọn cổ phiếu thép trong danh mục, kỳ vọng vào một chu kỳ tăng mới.