Ngân hàng nỗ lực khơi thông dòng vốn…

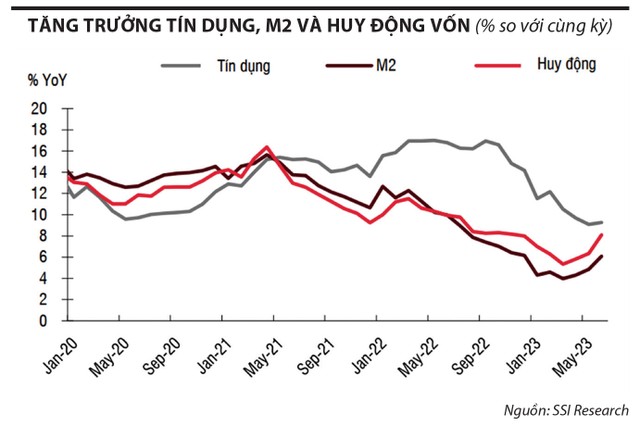

Sau 4 lần Ngân hàng Nhà nước điều chỉnh các mức lãi suất điều hành trong giai đoạn tháng 3 - 6/2023, lãi suất tiền gửi và cho vay bình quân của giao dịch phát sinh mới bằng VND tại các ngân hàng hiện giảm mạnh so với mức cao trong quý I/2023, nhưng so với cuối năm 2022 chỉ giảm khoảng 1%/năm.

Tuy nhiên, lãi suất cho vay các lĩnh vực ưu tiên đối với doanh nghiệp hiện giảm 3 - 4%/năm và đối với khách hàng cá nhân giảm 2 - 3%/năm so với cuối năm ngoái, song tín dụng chưa tăng như kỳ vọng.

Theo số liệu của Tổng cục Thống kê, tăng trưởng tín dụng nền kinh tế tính đến ngày 20/9 đạt 5,73%, trong khi mục tiêu cả năm mà ngành ngân hàng đặt ra là 14 - 15%.

Ngân hàng Nhà nước đã giao chỉ tiêu tăng trưởng tín dụng năm 2023 cho các ngân hàng với tổng mức tăng là 14%. Số liệu của cơ quan này cho thấy, đến ngày 15/9, tín dụng toàn nền kinh tế đạt gần 12,6 triệu tỷ đồng, tăng 5,56% so với cuối năm ngoái, cải thiện không đáng kể so với mức tăng 5,33% tính đến cuối tháng 8.

Mặc dù vậy, dấu hiệu tích cực là tín dụng gần đây có dấu hiệu tăng nhanh hơn, ước tính đến ngày 30/9, huy động vốn tăng khoảng 5,9%, tín dụng tăng gần 7% so với cuối năm ngoái.

VietinBank cho biết, Ngân hàng ghi nhận tín dụng tăng trưởng tích cực so với mặt bằng chung của ngành, hiện đạt gần 9%, dù vẫn cách khá xa so với hạn mức được Ngân hàng Nhà nước giao cả năm là 14%. Trước đó, tính đến cuối tháng 6/2023, tăng trưởng tín dụng của VietinBank là 6,6% so với cuối năm 2022.

|

Bà Nguyễn Thị Quỳnh Giao, Phó tổng giám đốc BIDV cho hay, tăng trưởng tín dụng của Ngân hàng tính đến ngày 26/9 đạt 7%. BIDV đã tập trung giảm lãi suất cho vay, thực hiện các biện pháp tháo gỡ khó khăn cho khách hàng theo Thông tư 02/2023/TT-NHNN và hỗ trợ khách hàng trong lĩnh vực nông nghiệp, nông thôn.

Trong 9 tháng đầu năm 2023, BIDV đã có 5 lần điều chỉnh giảm sàn lãi suất cho vay, với mức giảm từ 1,2 - 1,6%/năm và triển khai 28 gói tín dụng ưu đãi lãi suất cho khách hàng, tổng quy mô đạt 610.000 tỷ đồng, mức hỗ trợ lãi suất lên đến 2,5%/năm.

Tại VIB, tăng trưởng tín dụng đến cuối tháng 8/2023 mới đạt 3%, nhưng cải thiện đáng kể so với mức 0,9% vào cuối tháng 6. Tăng trưởng tín dụng chủ yếu đến từ khối ngân hàng bán lẻ, với các sản phẩm như cho vay mua bất động sản và vay hộ kinh doanh, trong khi cho vay mua ô tô chậm lại. Mức tăng trưởng tín dụng cả năm của ngân hàng này dự kiến đạt 10 - 12%, thấp hơn hạn mức được cấp là 14,25%.

Theo VIB, Ngân hàng chủ động tăng giảm tín dụng theo tình hình thị trường. Trong 6 tháng đầu năm, VIB duy trì tăng trưởng tín dụng thận trọng, sau đó đẩy mạnh khi kinh tế vĩ mô dần tốt lên. Lãi suất cho vay mua bất động sản trong năm đầu hiện khoảng 9,5%/năm. Để thúc đẩy tăng trưởng tín dụng, bên cạnh chính sách cho vay mua các tài sản bảo đảm thanh lý hấp dẫn, Ngân hàng sẽ nâng trần giá trị khoản vay mà các đơn vị kinh doanh có thể tự phê duyệt để thúc đẩy hoạt động bán hàng.

… nhưng quý cao điểm cuối năm cũng khó chảy mạnh

Tăng trưởng tín dụng toàn ngành ngân hàng tính đến cuối tháng 9 ước đạt gần 7%, cải thiện đáng kể so với mức 5,33% cuối tháng 8, nhưng vẫn cách xa mục tiêu năm 2023 là 14%.

Theo Phó thống đốc Ngân hàng Nhà nước Phạm Thanh Hà, cơ quan này đã cố gắng hết sức để ngành ngân hàng hạ lãi suất cho vay, cung ứng tín dụng cho nền kinh tế, nhưng vấn đề hiện nay là sức hấp thụ của nền kinh tế vẫn thấp do tổng cầu yếu, sức khoẻ doanh nghiệp suy yếu. Vì vậy, để kích cầu tín dụng, qua đó hỗ trợ kinh tế phát triển, các giải pháp của ngành ngân hàng nói riêng, nhà nước nói chung cần đồng bộ hơn nhằm thúc đẩy xuất khẩu, gia tăng đơn hàng, mở rộng thị trường, đồng thời tăng cơ chế bảo lãnh cho doanh nghiệp nhỏ và vừa khi phương án tài chính, kinh doanh của họ chưa đáp ứng được yêu cầu của ngân hàng.

TS. Trần Hùng Sơn, giảng viên Trường đại học Kinh tế Luật, Đại học Quốc gia TP.HCM nhận định, với tác động trễ của chính sách tiền tệ và độ trễ của lãi suất cho vay, mặt bằng lãi suất cho vay có thể tiếp tục giảm trong thời gian tới, góp phần tăng khả năng tiếp cận vốn của doanh nghiệp và người dân. Trong khi đó, cơ cấu tín dụng cơ bản đã tập trung vào sản xuất - kinh doanh và những lĩnh vực ưu tiên. Tín dụng đối với các lĩnh vực tiềm ẩn rủi ro đã được kiểm soát. Tuy nhiên, tăng trưởng tín dụng của ngành ngân hàng năm 2023 khó đạt mục tiêu.

TS. Nguyễn Hữu Huân, giảng viên Trường đại học Kinh tế TP.HCM cho rằng, để giải quyết bài toán “thừa” tiền của ngành ngân hàng hiện nay, hay nói cách khác, nền kinh tế hấp thụ được vốn, các giải pháp cần tập trung vào kích cầu tiêu dùng, thay vì kích cung. Bởi lẽ, sức cầu của thị trường yếu, đầu ra sản phẩm của doanh nghiệp khó khăn, khiến tín dụng tăng chậm, do nhiều doanh nghiệp chưa có nhu cầu vay vốn. Tăng trưởng tín dụng năm nay nhiều khả năng chỉ đạt 10 - 11%, nếu cao hơn cũng chỉ khoảng 12%, chứ khó có thể hoàn thành mục tiêu 14%, vì thời gian còn lại của năm 2023 chỉ còn một quý. Các ngân hàng không dễ đẩy mạnh cho vay, dù bắt đầu bước vào mùa cao điểm theo chu kỳ hàng năm.

Các chuyên gia nhìn nhận, giảm lãi suất cho vay là giải pháp mang tính giai đoạn, vì thực tế lãi suất đã giảm, nhưng vẫn khó kích cầu tín dụng tăng cao. Điều quan trọng trong lúc này là phải phục hồi nền kinh tế một cách toàn diện, khắc phục các đứt gãy. Khi các thị trường hồi phục, rủi ro suy giảm, các doanh nghiệp đẩy mạnh hoạt động sản xuất - kinh doanh, nhu cầu vốn tất yếu tăng, đồng thời nợ xấu ngành ngân hàng giảm.