Còn dư địa giảm lãi suất

Ngân hàng Nhà nước vừa nhận được kiến nghị của cử tri các tỉnh về vấn đề giảm lãi suất cho vay để hỗ trợ doanh nghiệp và người dân. Trả lời vấn đề này, cơ quan này cho hay, thực hiện chủ trương của Quốc hội, chỉ đạo của Chính phủ, Thủ tướng Chính phủ, Ngân hàng Nhà nước đã có 4 lần liên tiếp hạ các mức lãi suất điều hành, với tổng mức giảm từ 0,5 - 2%/năm, trong bối cảnh lãi suất trên thế giới tiếp tục tăng và neo ở mức cao. Qua đó, Ngân hàng Nhà nước định hướng giảm mặt bằng lãi suất cho vay của thị trường, tăng khả năng tiếp cận vốn của doanh nghiệp và người dân, góp phần thúc đẩy tăng trưởng kinh tế.

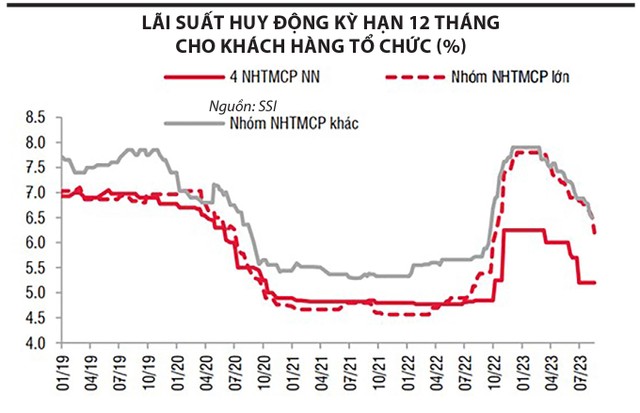

Ngày 23/8/2023, nhóm ngân hàng Big 4 (Agribank, BIDV, VietinBank, Vietcombank) đã hạ lãi suất huy động kỳ hạn 12 tháng về mức 5,8%, từ mức 6 - 6,3%/năm trước đó. Điều này sẽ kéo mặt bằng lãi suất huy động toàn thị trường xuống, giúp các ngân hàng có thêm dư địa giảm lãi suất cho vay.

|

Các ngân hàng đã chủ động điều chỉnh và triển khai các chương trình, gói tín dụng ưu đãi để giảm lãi suất cho vay, với mức giảm 0,5 - 3%/năm, tùy đối tượng khách hàng đối với các khoản vay mới; đồng thời cam kết giảm lãi suất cho vay từ 0,2 - 2,5%/năm trong 6 tháng cuối năm 2023, tùy đối tượng khách hàng và lĩnh vực. Tính đến cuối tháng 6/2023, lãi suất tiền gửi và cho vay bình quân của các giao dịch phát sinh mới bằng VND của các ngân hàng giảm khoảng 1%/năm so với cuối năm 2022.

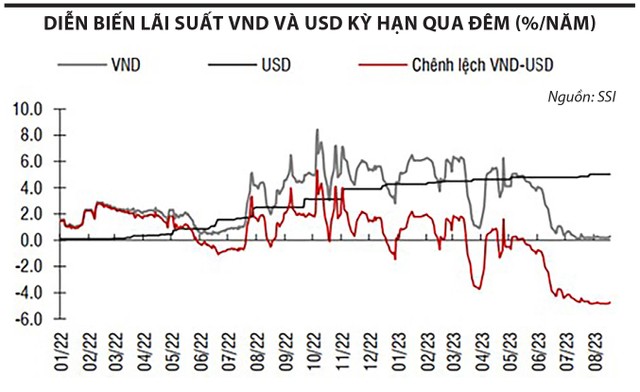

Với tác động của độ trễ chính sách và cam kết giảm lãi suất cho vay của các tổ chức tín dụng, giới phân tích tài chính cho rằng, mặt bằng lãi suất cho vay đối với nền kinh tế sẽ tiếp tục giảm trong thời gian tới. Ngân hàng Nhà nước có thể giảm lãi suất điều hành thêm 0,5%, nhưng cũng có ý kiến lo ngại vấn đề tỷ giá sẽ khiến nhà điều hành trì hoãn hạ lãi suất, chờ sau cuộc họp chính sách tháng 9/2023 của Cục Dự trữ Liên bang Mỹ (Fed) mới đưa ra quyết định.

|

Công ty Chứng khoán Yuanta Việt Nam nhận định, dư địa giảm lãi suất vẫn còn khi lạm phát 7 tháng đầu năm 2023 so với cùng kỳ là 3,1%, thấp hơn nhiều so với mục tiêu kiềm chế của Chính phủ. Yếu tố hỗ trợ tiếp theo là dự trữ ngoại hối ở mức cao và có xu hướng tăng trở lại kể từ đầu năm. Dự trữ ngoại hối đến cuối năm nay dự kiến vẫn ở mức an toàn, tạo điều kiện cho Ngân hàng Nhà nước giảm tiếp lãi suất điều hành khi xuất khẩu có dấu hiệu phục hồi, lượng FDI và kiều hối ổn định.

Ngân hàng Nhà nước chuẩn bị tổ chức hội nghị chuyên đề về lãi suất và phí đối với từng nhóm ngân hàng.

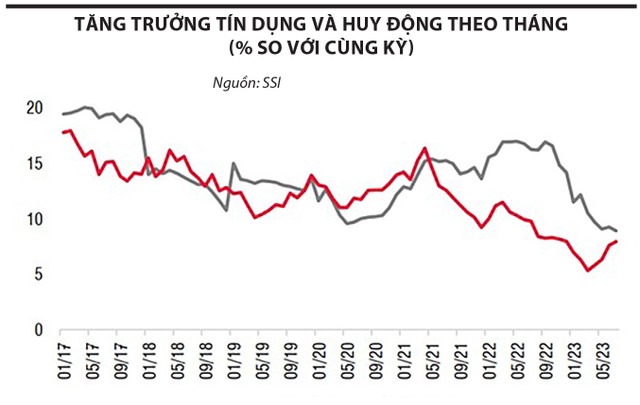

Các dự báo đưa ra từ HSBC, UOB, Standard Chartered cho thấy, Ngân hàng Nhà nước có khả năng sẽ giảm thêm 0,5%/năm lãi suất điều hành trong nửa cuối năm 2023, tạo thêm điều kiện để các ngân hàng giảm lãi suất cho vay, nhằm kích cầu tín dụng khi dư nợ toàn ngành tính đến cuối tháng 7 mới chỉ tăng 4,56%.

Trong báo cáo thị trường mới đây, Công ty Chứng khoán VNDIRECT kỳ vọng, lãi suất tiền gửi bình quân kỳ hạn 12 tháng sẽ giảm xuống 6 - 6,2%/năm và lãi suất cho vay giảm mạnh trong thời gian tới, nhờ chi phí vốn của các ngân hàng đang giảm nhanh do tác động từ 4 đợt hạ lãi suất điều hành của Ngân hàng Nhà nước và Thông tư 02/2023/TT-NHNN cho phép các ngân hàng thương mại giãn trích lập dự phòng nợ xấu.

“Lãi suất cho vay có thể giảm thêm 1 - 1,5%/năm trong những quý tới và đây sẽ là động lực chính cho sự phục hồi trong tiêu dùng tư nhân và đầu tư”, VNDIRECT nhận định.

Phó thống đốc Ngân hàng Nhà nước Đào Minh Tú chia sẻ, khi có điều kiện, Ngân hàng Nhà nước sẽ tiếp tục hạ lãi suất điều hành. Nếu không, các ngân hàng sẽ phấn đấu giảm lãi suất cho vay dựa trên giảm chi phí. Tuy nhiên, giảm lãi suất chỉ là một phần của vấn đề, chưa đủ để kéo tăng trưởng tín dụng đi lên. Vì thế, bên cạnh việc giảm lãi suất, Ngân hàng Nhà nước yêu cầu các ngân hàng phải cắt giảm các loại phí, các thủ tục... Dự kiến, trong tuần này, Ngân hàng Nhà nước sẽ tổ chức hội nghị chuyên đề về lãi suất và phí đối với từng nhóm ngân hàng, bởi vì đây là yếu tố ảnh hưởng trực tiếp đến giá đầu vào của các doanh nghiệp.

|

Cần tránh nóng vội

Dư nợ ngành ngân hàng tính đến cuối tháng 7/2023 là 12,47 triệu tỷ đồng, tăng 4,56% so với cuối năm 2022, giảm so với mức tăng 4,7% trong nửa đầu năm nay và thấp hơn nhiều so với mức tăng của cùng kỳ năm 2022 (khoảng 9,54%). Trong khi đó, định hướng tăng trưởng tín dụng năm 2023 là 14 - 15%.

Tăng trưởng tín dụng giảm cho thấy khả năng hấp thụ vốn của nền kinh tế đang ở mức thấp. Phó thống đốc Đào Minh Tú cho rằng, các ngân hàng cần tiếp tục chia sẻ với các doanh nghiệp, bởi khó khăn của kinh tế thế giới cũng như trong nước và ảnh hưởng của đại dịch Covid-19 đã bào mòn tất cả nguồn lực của doanh nghiệp, nhất là doanh nghiệp nhỏ và vừa. Song giải quyết vấn đề này sao cho có hiệu quả là thách thức lớn của ngành ngân hàng, tuy đang trong tình trạng “tồn kho” tiền, nhưng nếu hạ lãi suất nhanh và mạnh thì ngân hàng có thể thua lỗ, ảnh hưởng đến an toàn hệ thống.

Đồng quan điểm, chuyên gia kinh tế Phạm Thế Anh khuyến nghị, ngành ngân hàng có thể tiếp tục hạ lãi suất, nhưng tránh nóng vội và tránh hạ lãi suất chính sách dồn dập, cần kiểm soát tăng trưởng cung tiền quanh mức 10%, ưu tiên sử dụng các biện pháp tài khóa để kích thích kinh tế.

Trong báo cáo mới đây, các chuyên gia Ngân hàng Thế giới cho biết, từ đầu năm 2023 đến nay, Ngân hàng Nhà nước có 4 lần giảm lãi suất điều hành, nhưng tăng trưởng tín dụng vẫn ở mức thấp. Tình trạng này phản ánh hoạt động kinh tế suy yếu, nếu cắt giảm lãi suất thêm nữa cũng chưa chắc sẽ đem lại kết quả như mong muốn là thúc đẩy tăng trưởng tín dụng. Mặt khác, cắt giảm lãi suất quá nhanh sẽ làm tăng chênh lệch lãi suất với các thị trường khác trên thế giới, có khả năng gây áp lực cho tỷ giá.

Mặc dù vậy, tín dụng tăng quá chậm so với mức cân bằng để kinh tế phát triển và nhiều ngân hàng khó có thể hoàn thành kế hoạch kinh doanh năm nay trong bối cảnh tín dụng vẫn đóng góp chính vào tổng lợi nhuận. Vì thế, các ngân hàng đang cạnh tranh cho vay khách hàng tốt, với lãi suất ưu đãi. Với các khách hàng khác, ngân hàng duy trì lãi suất cho vay ở mức cao, đồng thời không hạ chuẩn cho vay vì lo ngại rủi ro nợ xấu.

Chính vì mặt bằng lãi suất cho vay còn cao, không ít doanh nghiệp đang phải chịu lãi vay 14 - 15%/năm, nên TS. Lê Xuân Nghĩa, chuyên gia kinh tế - tài chính nhìn nhận, đây một rủi ro lớn của nền kinh tế. Nhiều khả năng, cuối năm 2023, Fed sẽ dừng tăng lãi suất và năm 2024 bắt đầu giảm lãi suất. Châu Âu cũng có thể dừng tăng lãi suất từ cuối năm nay do lạm phát giảm nhanh hơn dự đoán. Đây là cơ hội để Ngân hàng Nhà nước giảm thêm lãi suất, qua đó kỳ vọng tín dụng những tháng cuối năm 2023 sẽ tăng.

|

Bà Yun Liu, Chuyên gia kinh tế phụ trách thị trường ASEAN, Khối Nghiên cứu kinh tế toàn cầu, Ngân hàng HSBC |

Trong khi dòng chảy thương mại toàn cầu chưa cho thấy sự hồi phục rõ ràng, Việt Nam khởi đầu nửa cuối năm 2023 với những dấu hiệu ổn định ở các lĩnh vực giao thương bên ngoài. Đồng thời, nhờ du lịch quốc tế vẫn đang hồi phục, ngành dịch vụ trong nước tiếp tục bù đắp cho những khó khăn thương mại. Đáng chú ý, số liệu lạm phát mang lại tín hiệu tốt. Tháng 7/2023, lạm phát toàn phần chỉ tăng 2,1% so với cùng kỳ, thấp hơn nhiều so với mức trần lạm phát 4,5% do lạm phát năng lượng tiếp tục giảm. Mặc dù các dịch vụ tăng mạnh, nhưng động lực lạm phát đã trở nên ít đáng ngại hơn đối với Ngân hàng Nhà nước.

Chúng tôi kỳ vọng, Ngân hàng Nhà nước sẽ thực hiện cắt giảm lãi suất điều hành thêm 0,5%/năm trong quý III/2023, nhưng là lần cắt giảm lãi suất cuối cùng trong chu kỳ nới lỏng tiền tệ hiện tại. Gần đây, Ngân hàng Nhà nước phát đi tín hiệu sẵn sàng thực hiện nhiều biện pháp hơn nếu điều kiện thị trường cho phép.

Dù vậy, chúng tôi vẫn thận trọng với những rủi ro lạm phát tiềm ẩn, đặc biệt là do hiện tượng El Nino đang ngày càng rõ rệt hơn. Thực tế, lạm phát lương thực đã tăng nhanh trong 2 tháng qua. Một tác động khác là các đợt tăng giá năng lượng về sau, với việc Tập đoàn Điện lực Việt Nam gần đây xin phép Chính phủ tăng giá điện một lần nữa, do gặp khó khăn về tài chính.

Nhìn chung, tình hình vẫn chưa khởi sắc hoàn toàn, nhưng thật tích cực khi thấy Việt Nam đã khởi động nửa cuối năm 2023 với nhiều dấu hiệu cải thiện trong hoạt động kinh tế.

|

TS. Trần Hùng Sơn, Giảng viên Khoa Tài chính - Ngân hàng, Trường đại học Kinh tế - Luật TP.HCM |

Nếu theo đuổi chính sách lãi suất thấp thì phải sẵn sàng chịu sự mất giá của tiền đồng, tức áp lực tỷ giá sẽ tăng, nhất là giai đoạn cuối năm. Hướng giải quyết tốt nhất được đề xuất trước bối cảnh thị trường hiện nay là với những chương trình được Chính phủ ưu tiên như vay mua nhà ở xã hội, vay đầu tư đối với bất động sản công nghiệp, hy vọng tín dụng sẽ tăng. Thực tế chung hiện nay, dù có giảm thêm lãi suất cho vay thì cầu tín dụng cũng khó tăng mạnh.

Tôi cho rằng, cầu tín dụng trong những tháng còn lại của năm nay sẽ không cải thiện nhiều so với nửa đầu năm, kể cả trong mùa kinh doanh cuối năm mà như các năm trước là cao điểm cho vay. Bởi lẽ, nhiều doanh nghiệp tốt chưa có nhu cầu vay, vì vay vốn không biết làm gì khi cầu tiêu dùng yếu, thị trường bị thu hẹp, đơn hàng ít. Còn doanh nghiệp yếu, ngân hàng không dám cho vay, vì lo ngại rủi ro nợ xấu gia tăng và thực tế nợ xấu ngành ngân hàng đã tăng trong nửa đầu năm 2023. Cho dù các ngân hàng được tái cơ cấu, giãn, hoãn nợ theo Thông tư 02/2023/TT-NHNN, nhưng với tình hình thị trường khó khăn hiện nay, không ít khách hàng, trong đó có doanh nghiệp giảm khả năng trả nợ, thậm chí mất khả năng trả nợ. Do đó, dù tín dụng tăng chậm kéo dài, nhưng ngân hàng không thể hạ chuẩn cho vay.

Trong khi đó, nếu giảm lãi suất quá nhanh sẽ thu hẹp chênh lệch giữa lãi suất trong nước và quốc tế, nhất là lãi suất USD của Mỹ, thì áp lực lên tỷ giá là khó tránh khỏi. Bởi thực tế, Việt Nam đã ngược dòng với các nước trên thế giới vẫn đang trong quá trình thắt chặt tiền tệ để kiểm soát lạm phát thì chúng ta lại giảm lãi suất.

|

Ông Đinh Đức Quang, Giám đốc điều hành Khối Kinh doanh tiền tệ, Ngân hàng UOB Việt Nam |

Chênh lệnh lãi suất (giữa USD và VND) có thể tác động đến tỷ giá ngoại tệ, nhưng tỷ giá biến động nhiều hay ít còn tùy thuộc vào một loạt thông số vĩ mô, các cân đối lớn của nền kinh tế, từ cán cân thương mại và thu hút đầu tư cũng như các hoạt động vãng lai khác.

Tiềm năng tăng trưởng trong ngắn hạn và dài hạn từ những thị trường như chứng khoán, mua bán - sáp nhập mang yếu tố quyết định lên dòng vốn gián tiếp, hơn là những biến động tỷ giá trong mức vài phần trăm một năm. Hiện tại, lãi suất USD cao hơn lãi suất VND đối với các kỳ hạn rất ngắn trên thị trường liên ngân hàng và điều này tác động đến xu hướng quản lý nguồn vốn tại các tổ chức tín dụng cho mục tiêu ngắn hạn. Tuy nhiên, nhìn tổng thể mặt bằng lãi suất tiết kiệm thì lãi suất VND vẫn vượt trội với lợi tức trên 6%/năm so với 0% khi cá nhân, doanh nghiệp nắm giữ ngoại tệ là USD ở trong nước.

Báo cáo vĩ mô từ bộ phận nghiên cứu của chúng tôi dự báo, cơ quan quản lý có thể cắt giảm thêm lãi suất điều hành trong những tháng cuối năm 2023 trên cơ sở lạm phát đang tăng chậm và thấp hơn mức mục tiêu. Mặt bằng lãi suất thấp hơn cũng có thể hỗ trợ cắt giảm chi phí vay của cá nhân, doanh nghiệp; thúc đẩy tiêu dùng nội địa và nắm bắt các cơ hội phục hồi nhu cầu từ bên ngoài.

|

TS. Nguyễn Hữu Huân, Giảng viên Trường đại học Kinh tế TP.HCM |

Việc giảm lãi suất “quá liều” sẽ gây ra tác dụng phụ, tạo áp lực lên tỷ giá và rủi ro dòng vốn ngoại đảo chiều. Vì vậy, sau 4 lần giảm lãi suất điều hành, khả năng Ngân hàng Nhà nước sẽ phải cân nhắc việc nới lỏng thêm tiền tệ. Thực tế, tỷ giá tăng trong thời gian gần đây, ngoài các yếu tố mùa vụ cuối năm, chênh lệch giữa lãi suất trong nước và Mỹ không còn nhiều, thì việc giảm lãi suất cũng gây áp lực lên tỷ giá.

Hiện Fed và nhiều ngân hàng trung ương lớn khác trên thế giới vẫn đang theo đuổi chính sách thắt chặt tiền tệ để kiểm soát lạm phát. Trong khi đó, thời gian qua, Việt Nam có động thái ngược lại. Việt Nam là nền kinh tế đầu tiên trong ASEAN hạ lãi suất nhằm kích thích nền kinh tế. Điều này làm gia tăng rủi ro đảo chiều của cán cân tài khoản vốn. Ngoài ra, hoạt động xuất khẩu suy yếu đang ảnh hưởng tới nguồn thu ngoại tệ, trong khi tỷ giá thường tăng vào cuối năm. Vì thế, Việt Nam nên tập trung vào chính sách tài khóa, vì còn nhiều dư địa hơn so với chính sách tiền tệ.

Tôi muốn nhắc lại rằng, khi kê đơn thuốc thì liều lượng phải phù hợp, bởi uống thuốc quá liều sẽ gây tác dụng phụ. Tác dụng phụ của việc hạ lãi suất là áp lực lạm phát và tỷ giá có thể quay trở lại. Thứ hai là chính sách tiền tệ dường như đã bão hòa, nếu có giảm thêm lãi suất thì cũng không hỗ trợ nhiều đến tăng trưởng kinh tế.