Noel Dixon, chiến lược gia vĩ mô toàn cầu của State Street cho biết: “Năm 2022 sẽ là một năm khó khăn hơn đối với hàng hóa vì các ngân hàng trung ương toàn cầu đang thắt chặt chính sách”.

“Các ngân hàng trung ương phản ứng với lạm phát do chi phí đẩy mà họ không thể kiểm soát có khả năng dẫn đến một sai lầm chính sách và tác động tiêu cực đến nhu cầu”, ông cho biết.

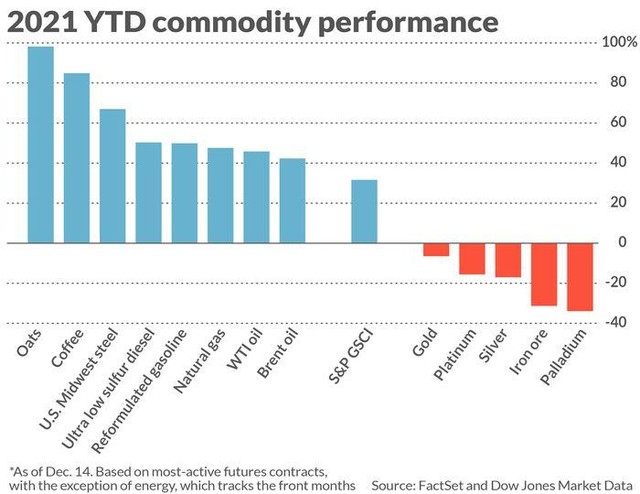

Nhìn chung, hàng hóa hoạt động rất tốt trong năm nay. Chỉ số hàng hóa S&P GSCI đã tăng hơn 32% tính đến ngày 14/12, mức tăng lớn nhất trong 12 năm.

|

Mức tăng/giảm của các hàng hóa trong năm nay |

Hakan Kaya, Giám đốc danh mục đầu tư cấp cao tại Neuberger Berman cho biết, hàng hóa “một lần nữa chứng minh giá trị của chúng” trong năm nay và nhu cầu “dường như đang tăng lên đối với hầu hết các thị trường hàng hóa, trong khi nguồn cung bị hạn chế về cơ cấu”.

“Nhìn chung, đối với các hàng hóa có mức tăng lớn nhất trong năm nay chủ yếu do hàng tồn kho thấp và chi tiêu vốn giảm dẫn đến lo ngại nguồn cung không đủ”, Eliot Geller, đối tác tại CoreCoodity Management cho biết.

Điều này dẫn đến giá cả cao hơn và nhiều yếu tố làm thúc đẩy “lạm phát, thị trường vật chất hạn chế về nguồn cung, chi tiêu cơ sở hạ tầng thâm dụng hàng hóa, chi phí sản xuất tăng và quá trình chuyển đổi đang diễn ra sang nền kinh tế ít carbon hơn dự kiến sẽ tăng tốc vào năm 2022”, ông cho biết.

Tuy nhiên, chỉ số S&P GSCI Precious Metals đã giảm gần 7%, bất chấp xu hướng tăng của các chỉ số phụ S&P GSCI khác trong năm nay.

“Khi các ngân hàng trung ương toàn cầu bắt đầu thắt chặt chính sách đã khiến vàng hoạt động kém hiệu quả khi lãi suất thực tăng lên. Tính đến ngày 14/12, giá vàng tương lai giao dịch thấp hơn 6% trong năm nay, trong khi bạc đã mất 17%”, chiến lược gia Noel Dixon cho biết.

Geetesh Bhardwaj, Giám đốc nghiên cứu của SummerHaven Investment Management cho biết, hiệu suất của vàng vào năm 2022 sẽ phụ thuộc phần lớn vào cách biến thể omicron ảnh hưởng đến nền kinh tế và thương mại toàn cầu.

“Với việc lạm phát tiếp tục duy trì ở mức cao hơn dự kiến của Fed, bất kỳ sự mất niềm tin nào vào triển vọng tăng trưởng đều có thể rất khả quan đối với vàng”, ông cho biết.

Mới đây, Cục Dự trữ Liên bang (Fed) cho biết sẽ loại bỏ chương trình kích thích mua trái phiếu sớm hơn so với kế hoạch trước đó và đề xuất ba đợt tăng lãi suất trong năm tới để chống lạm phát cao.

Trong khi đó, Taylor McKenna, nhà phân tích tại Kopernik Global Investors chỉ ra rằng, sự sụt giảm của vàng trong năm nay đến bất chấp lạm phát cao nhất trong nhiều thập kỷ và thị trường đã không thấy các mỏ vàng lớn mới được xây dựng trong nhiều năm.

“Mặc dù các hàng hóa ngoại trừ kim loại quý đang hoạt động tốt, nhưng các công ty khai thác vẫn xa lánh thị trường”, ông cho biết.

Thị trường năng lượng

Trên thị trường năng lượng, hợp đồng tương lai khí tự nhiên giảm gần 40% trong quý IV, nhưng vẫn tăng 49% trong năm nay nhờ nhu cầu khí tự nhiên hóa lỏng mạnh từ châu Âu và châu Á, trong khi dòng chảy khí đốt từ Nga sang Liên minh châu Âu bị hạn chế và hạn chế sản xuất của Mỹ.

Trong khi đó, dầu mỏ đã trở lại mạnh mẽ từ đợt giảm giá sâu vào tháng 4/2020. Giá dầu thô WTI đang tăng khoảng 47% trong năm nay, nhưng nhu cầu không chắc chắn cộng với sự lan rộng của các biến thể delta và omicron là lý do chính khiến OPEC+ đã quyết định giữ nguyên quyết định tăng sản lượng vào cuộc họp vào tháng 12.

Chiến lược gia Dixon cho biết, State Street "trung lập" về triển vọng giá dầu khi thị trường đối phó với "sự kết hợp của tăng trưởng chậm hơn và nguồn cung thấp hơn do các nhà sản xuất đá phiến từ chối tăng sản lượng do quy định và nhu cầu xung quanh không chắc chắn”.

Tuy nhiên, giá dầu vẫn có nhiều tiềm năng tăng giá hơn vì những hạn chế về nguồn cung từ các nhà sản xuất đá phiến có thể trở nên “trầm trọng hơn” khi Covid-19 làm gia tăng sự không chắc chắn về nhu cầu cùng với những câu hỏi xung quanh công suất sản xuất dầu dự phòng của OPEC+.

“Cơ quan Năng lượng Quốc tế ước tính 5,1 triệu thùng mỗi ngày trong công suất đầu ra dự phòng của OPEC+ vào cuối năm 2022, nhưng con số này có thể là quá mạnh”, chiến lược gia Dixon cho biết.

Hàng hóa nổi bật

Trong số các hàng hóa nông nghiệp, yến mạch có mức tăng lớn nhất khoảng 96% trong năm nay trong khi cà phê thương mại cao hơn 85%. Giá tương đối cao đối với các loại ngũ cốc khác khiến nông dân Mỹ trồng ít yến mạch hơn và các vùng trọng điểm như Bắc Dakota và Canada Prairies trải qua thời tiết rất khô hạn. Đối với cà phê, đợt sương giá tồi tệ nhất từng thấy trong nhiều thập kỷ đã tàn phá mùa màng của Brazil và ảnh hưởng tới năng suất trong một thời gian dài.

Trong khi đó, mối liên hệ giữa giá thép tăng và giá quặng sắt giảm là “khó hiểu”. Các mức thuế kế thừa do chính quyền Trump áp đặt đối với thép nhập khẩu và nhu cầu bị dồn nén có thể là nguyên nhân dẫn đến giá thép cao hơn.

Tuy nhiên, suy đoán có khả năng đằng sau sự sụt giảm của năm nay đối với quặng sắt do lo ngại về căng thẳng giữa Trung Quốc và Úc, nước xuất khẩu quặng sắt lớn nhất. Một cuộc khủng hoảng tài chính tại tập đoàn bất động sản Evergrande cũng làm dấy lên những lo lắng về nền kinh tế và nhu cầu nguyên liệu thô có khả năng suy giảm.

State Street “trung lập” về triển vọng quặng sắt trước những tin tức gần đây rằng Trung Quốc sẽ tăng cường hỗ trợ kinh tế tài khóa, nhưng “điều này có thể không được định giá. Mặc dù vậy, bất kỳ hỗ trợ nào từ yếu tố đó sẽ bị giới hạn trong phạm vi”, chiến lược gia Dixon cho biết.

Trong khi một số khó khăn đối với hàng hóa trong năm tới bao gồm cú sốc nhu cầu nếu các hạn chế tiêu dùng hoặc kinh doanh được áp đặt trở lại do sự lan rộng của biến thể omicron và nếu tăng trưởng kinh tế của Trung Quốc chậm lại hơn nữa, SummerHaven vẫn lạc quan về hàng hóa trong dài hạn, vì “công nghệ năng lượng chuyển đổi, đầu tư cơ sở hạ tầng và chính sách khí hậu sẽ thúc đẩy thị trường hàng hóa”.

Nhưng “rủi ro thực sự” đối với hàng hóa sẽ là nhu cầu. Chiến lược gia Hakan Kaya cho rằng việc Fed cắt giảm mua tài sản và lãi suất tăng không có khả năng “khiến chúng ta lái xe, ăn uống hoặc tiêu thụ ít hơn” và một đột biến khác của Covid-19 “với tỷ lệ lây truyền và nhập viện nhiều hơn có thể không triệt tiêu nhu cầu, nhưng chắc chắn có khả năng trì hoãn nhu cầu”.