Lãi suất liên ngân hàng tăng

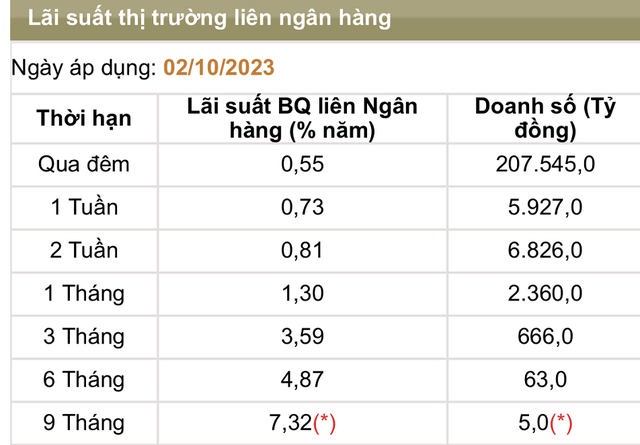

Số liệu mới nhất được Ngân hàng Nhà nước công bố, lãi suất bình quân liên ngân hàng tại kỳ hạn qua đêm (kỳ hạn chính chiếm khoảng 80 - 90% giá trị giao dịch) trong phiên 2/10 đã tăng lên 0,55% từ mức 0,19% ghi nhận vào phiên trước đó (29/9).

So với phiên giao dịch cuối tháng 9/2023, lãi suất qua đêm liên ngân hàng đã tăng lên gấp gần 3 lần. Đây cũng là mức lãi suất cao nhất kể từ đầu tháng 7/2023.

Lãi suất các kỳ hạn chủ chốt khác cũng có xu hướng tăng như: kỳ hạn 1 tuần tăng từ 0,4% lên 0,73%; kỳ hạn 2 tuần tăng từ 0,65% lên 0,81%; kỳ hạn 1 tháng tăng từ 1,3% lên 1,52%.

|

Nguồn: Ngân hàng Nhà nước |

Trước đó, lãi suất liên ngân hàng đã liên tục giảm sâu kể từ đầu tháng 5/2023, xuống ngang mức thấp kỷ lục ghi nhận vào giai đoạn nửa cuối năm 2020 trong bối cảnh thanh khoản hệ thống dư thừa do tăng trưởng tín dụng ở mức thấp.

Tuy nhiên, lãi suất liên ngân hàng duy trì ở mức thấp kỷ lục trong khoảng 3 tháng qua đã gây ra sức ép lên tỷ giá, nhất là khi đồng bạc xanh liên tục tăng giá trên thị trường quốc tế.

Sức ép tỷ giá chưa giảm

Thực tế, tỷ giá USD/VND tại các ngân hàng đã tăng mạnh thời gian gần đây, tương đương tăng 3 -3,3%.

Ngày 4/10, Ngân hàng Nhà nước niêm yết tỷ giá trung tâm 24.085 đồng/USD, tăng 20 đồng so với hôm qua. Tỷ giá niêm yết tại các ngân hàng thương mại tiếp tục tăng trong ngày 4/10.

Cụ thể, Vietcombank tăng 70 đồng ở cả hai chiều giao dịch so với sáng qua, mua - bán ở mức 24.190 - 24.560 VND/USD. BIDV cũng tăng 60 đồng ở cả hai chiều giao dịch, trong khi VietinBank tăng giá mua 45 đồng và tăng giá bán 5 đồng.

Ngân hàng Eximbank mua vào 24.150 đồng và bán ra 24.550 đồng, tăng 30 đồng ở chiều mua vào và tăng 40 đồng ở chiều bán ra so với hôm qua.

USD trên thị trường thế giới vẫn xu hướng tăng trong giỏ thanh toán quốc tế. Chỉ số Dollar-Index – đo lường sức mạnh USD lên mức 107.09 điểm.

Trước diễn biến này, Ngân hàng Nhà nước đã mở lại kênh hút tiền qua tín phiếu sau hơn 6 tháng tạm ngưng. Liên tục trong 9 phiên giao dịch vừa qua, Nhà điều hành đã chào thầu thành công tổng cộng gần 110.600 tỷ đồng tín phiếu, qua đó hút khỏi hệ thống ngân hàng lượng tiền đồng tương ứng. Các đợt tín phiếu này đều có kỳ hạn 28 ngày và được chào bán theo phương thức đấu thầu lãi suất.

Riêng trong phiên giao dịch 3/10, Ngân hàng Nhà nước tiếp tục chào bán tín phiếu 28 ngày theo cơ chế đấu thầu lãi suất. Kết quả, 6/7 thành viên tham gia đều trúng thầu với tổng khối lượng 10.000 tỷ đồng, lãi suất trúng thầu 1,18% cao hơn 2 phiên trước đó và là mức cao nhất kể từ đầu đợt phát hành.

Giới phân tích đánh giá, động thái phát hành tín phiếu của Ngân hàng Nhà nước nhằm điều chỉnh thanh khoản trong hệ thống trong ngắn hạn, và từ đó kỳ vọng sẽ đẩy mặt bằng lãi suất liên ngân hàng VND, giúp làm giảm mức chênh lệch lãi suất giữa đồng USD và VND.

Phó Thống đốc Ngân hàng Nhà nước ông Phạm Thanh Hà cho biết, Ngân hàng Nhà nước đang theo dõi sát thị trường ngoại tệ, đang điều hành để ổn định tỷ giá trong bối cảnh USD tăng giá mạnh thời gian gần đây.

Mấy ngày gần đây Ngân hàng Nhà nước đã phải điều tiết tín phiếu ngắn hạn để giảm bớt thanh khoản dư thừa trên hệ thống, song vẫn cố gắng để không tác động lớn tới mặt bằng lãi suất.

Tuy nhiên, ông Hà cũng nêu thế khó của nhà điều hành khi lãi suất và tỷ giá có mối quan hệ chặt chẽ với nhau. USD tăng giá mạnh thời gian gần đây, hiện NHNN đang theo dõi sát thị trường ngoại tệ, đang điều hành để ổn định tỷ giá.

Phó thống đốc NHNN khẳng định, cơ quan này đã cố gắng hết sức để cung ứng tín dụng cho nền kinh tế, hạ lãi suất, nhưng vấn đề hiện nay là sức hấp thụ của nền kinh tế yếu do tổng cầu yếu, sức khoẻ doanh nghiệp yếu.

Vì vậy, cần giải pháp đồng bộ hơn để thúc đẩy xuất khẩu, tăng đơn hàng, mở rộng thị trường và cần tăng cơ chế bảo lãnh cho doanh nghiệp nhỏ và vừa khi phương án tài chính, kinh doanh của các doanh nghiệp chưa đáp ứng được yêu cầu của ngân hàng.