Nở rộ thu giữ và bán tài sản bảo đảm để thu hồi nợ

Ngày 9/11, VietinBank - Chi nhánh Hội An thông báo bán đấu giá tài sản bảo đảm là bất động sản của nhiều khách hàng tại phường Cẩm Phô, TP. Hội An, tỉnh Quảng Nam, để thu hồi nợ.

Trong đó, tài sản bảo đảm của Công Ty TNHH Thương mại và Dịch vụ du lịch Hoàng Hùng Phát là quyền sử dụng đất và công trình khách sạn Le Pavillon Hoi An Central Luxury Hotel & Spa hình thành trong tương lai có giá khởi điểm hơn 92 tỷ đồng; tài sản bảo đảm của Công ty TNHH Dịch vụ du lịch Hoàng Liên Phát là quyền sử dụng đất và tài sản gắn liền với đất có giá khởi điểm hơn 97,4 tỷ đồng; tài sản bảo đảm của Công ty TNHH Sea Front One là quyền sử dụng đất và khách sạn có giá khởi điểm hơn 36,5 tỷ đồng…

Trước đó, ngày 8/11, LPBank - Chi nhánh Phú Yên thông báo thu giữ tài sản bảo đảm là bất động sản tại xã Xuân Hải, huyện Sông Cầu, tỉnh Phú Yên của ông Nguyễn Văn Đồng và bà Phan Thị Thiết. Lý do là hai khách hàng này không hoàn thành nghĩa vụ trả nợ vay, nên Ngân hàng thực hiện thu giữ tài sản bảo đảm để xử lý, thu hồi nợ vay.

Ngày 7/11, LPBank - Chi nhánh Hải Phòng thông báo thu giữ tài sản bảo đảm là quyền sử dụng đất và tài sản gắn liền với đất tại xã Đại Hợp, huyện Kiến Thụy, TP. Hải Phòng của khách hàng Phạm Văn Hiếu và Nguyễn Thị Hoài, do không hoàn thành nghĩa vụ trả nợ vay.

|

Nợ xấu tiếp tục tăng

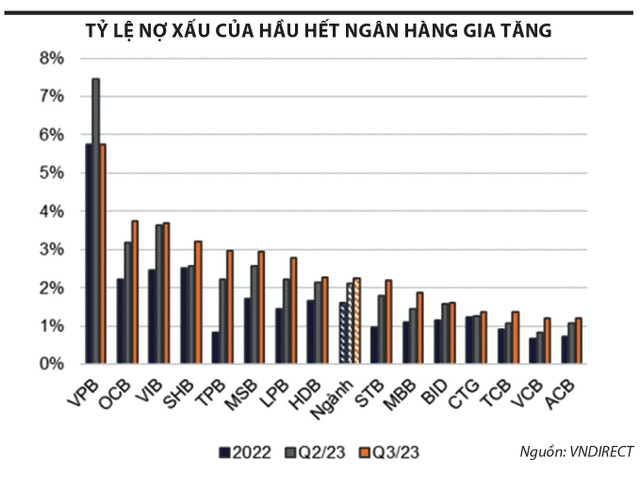

Thời gian gần đây, website của nhiều ngân hàng liên tục đăng tải thông tin thu giữ tài sản bảo đảm và bán đấu giá tài sản bảo đảm. Điều này không khó để giải thích, khi báo cáo tài chính quý III/2023 của các ngân hàng cho thấy, nợ xấu tiếp tục tăng, dù tốc độ chậm hơn trước.

Ông Vũ Mạnh Hùng, chuyên viên phân tích của Công ty Chứng khoán VNDIRECT cho biết, tỷ lệ nợ xấu của Top 25 ngân hàng niêm yết lớn nhất duy trì xu hướng tăng, lên 2,24% vào cuối quý III/2023, mức cao nhất kể từ năm 2017.

“Nợ xấu tăng do bối cảnh kinh tế không thuận lợi, cũng như thị trường bất động sản trì trệ dẫn đến hình thành nợ xấu trong các khoản cho vay mua nhà”, giám đốc ngân hàng bán lẻ của một ngân hàng thương mại cổ phần chia sẻ.

Báo cáo tình hình kinh tế - xã hội 10 tháng năm 2023 của Tổng cục Thống kê cho thấy, cả nước có 1.067 doanh nghiệp bất động sản giải thể, tăng 9,5% so với cùng kỳ. Trong khi đó, số doanh nghiệp bất động sản thành lập mới là 3.850, giảm 50,2% so với cùng kỳ.

Theo báo cáo của Bộ Kế hoạch và Đầu tư, vốn FDI vào thị trường bất động sản trong 10 tháng đầu năm 2023 đứng thứ hai, với tổng vốn đầu tư gần 2,14 tỷ USD, chiếm hơn 8,3% tổng vốn đầu tư đăng ký, nhưng giảm 44,8% so với cùng kỳ.

Dữ liệu từ Bộ phận Nghiên cứu thị trường, BHS Group về thực trạng ngành môi giới tại 2 thị trường lớn là Hà Nội và TP.HCM có các con số đáng lưu ý: tỷ lệ sàn giao dịch đóng cửa hoặc tạm dừng hoạt động lên đến gần 50%; tỷ lệ hoạt động cầm chừng do không trả lương cho nhân viên bán hàng, hoặc khi bán được hàng mới có lương là 30%; chỉ khoảng 20% có hoạt động thực tế.

|

Với thực trạng đó của ngành bất động sản, dễ hiểu vì sao nhiều ngân hàng tập trung vào mảng cho vay bán lẻ ghi nhận sự suy giảm chất lượng tài sản như VPBank, HDBank, TPBank…, đây là các tổ chức tín dụng sở hữu danh mục cho vay mua nhà, mua ô tô, thẻ tín dụng ở mức cao.

“Mức nợ xấu cao tại VPBank và HDBank một phần là do chất lượng tài sản tại các công ty tài chính tiêu dùng bị suy giảm, do suy thoái kinh tế đã ảnh hưởng đến khách hàng có thu nhập thấp và trung bình”, chuyên gia phân tích của Công ty Chứng khoán Vietcap nhận định.

Sử dụng bộ đệm dự phòng nhằm giảm áp lực

Báo cáo tài chính của các ngân hàng cho biết, số liệu liên quan đến dư nợ cho vay cơ cấu lại theo Thông tư 02/2023/TT-NHNN tính đến hết quý III/2023 nhìn chung ở mức thấp.

Chẳng hạn, tỷ lệ dư nợ cho vay cơ cấu lại theo Thông tư 02/2023/TT-NHNN trên tổng dư nợ của ACB, VIB và TPBank tính đến hết quý III/2023 dao động từ 0,4 - 0,9%, còn tỷ lệ này tại VPBank là 2,8%.

Chuyên gia phân tích của Chứng khoán Vietcap dự báo: “Dư nợ cho vay cơ cấu lại sẽ gia tăng trong thời gian tới, nhưng mức đỉnh sẽ thấp hơn đáng kể so với dư nợ cho vay được cơ cấu lại trong giai đoạn dịch Covid-19. Nguyên nhân có thể bởi nhu cầu cơ cấu lại khoản vay thấp và chỉ có số lượng nhỏ khách hàng đáp ứng được yêu cầu cơ cấu lại khoản vay”.

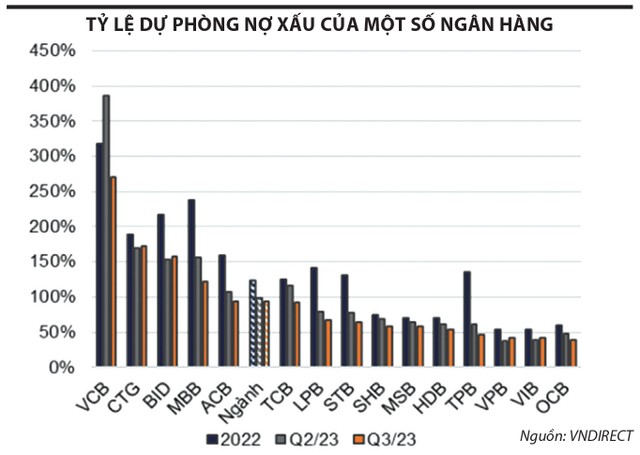

Trong diễn biến có liên quan, ông Vũ Mạnh Hùng cho hay, tỷ lệ bao phủ nợ xấu (LLR) tính đến cuối quý III/2023 của 25 ngân hàng niêm yết bình quân là 94%, giảm nhẹ so với mức 98% cuối quý II và tương đương thời điểm cuối năm 2020. Tỷ lệ LLR ở mức cao cho thấy, ngành ngân hàng có bộ đệm dự phòng tốt trong những năm qua. Nói cách khác, các ngân hàng thương mại có thể sử dụng bộ đệm dự phòng để giảm bớt áp lực dự phòng trong bối cảnh biên lãi ròng (NIM) giảm mạnh.

Một tín hiệu tích cực khác là sự hình thành nợ xấu đang chậm lại, khi tổng nợ nhóm 2 giảm còn 2,3% vào cuối quý III/2023, từ mức 2,5% cuối quý II.

“Tuy nhiên, trong bối cảnh hoạt động kinh tế còn đang khó khăn, chúng tôi cho rằng, chi phí dự phòng sẽ tiếp tục bào mòn lợi nhuận của các ngân hàng trong những quý tới”, ông Hùng nói.

Trước áp lực nợ xấu, một số ngân hàng tích cực trích lập dự phòng rủi ro. Chẳng hạn, chi phí dự phòng rủi ro tín dụng 9 tháng đầu năm 2023 của Techcombank là 2.286,7 tỷ đồng, tăng gần 84% so với cùng kỳ. Dự phòng rủi ro cho vay khách hàng tính đến cuối tháng 9 là 6.017 tỷ đồng, tương đương tỷ lệ bao phủ nợ xấu đạt 93%.

Tương tự, MBank dành 1.447,4 tỷ đồng để dự phòng rủi ro tín dụng trong quý III/2023, tăng hơn 50% so với cùng kỳ. Lũy kế 9 tháng đầu năm, chi phí dự phòng rủi ro tín dụng của MB đạt 4.499,8 tỷ đồng.

Mức dự phòng rủi ro tín dụng trong 9 tháng đầu năm 2023 của TPBank là gần 2.000 tỷ đồng, tăng 14% so với cùng kỳ. Trong đó, tính riêng quý III, Ngân hàng trích lập 1.293 tỷ đồng, gấp 4 lần cùng kỳ.

Tính đến cuối tháng 9/2023, chi phí dự phòng rủi ro tín dụng của ABBank tăng hơn 99% so với cùng kỳ, đạt gần 1.051 tỷ đồng.

Bà Trần Thị Khánh Hiền, Giám đốc Khối Nghiên cứu, Công ty Chứng khoán MB nhận định, chi phí trích lập dự phòng của các ngân hàng thương mại vẫn sẽ tăng trong quý IV/2023, bởi các ngân hàng đang nỗ lực xóa nợ xấu và kéo giảm tỷ lệ nợ xấu xuống dưới 3% vào cuối năm 2023. Điều này sẽ tiếp tục gây áp lực lên lợi nhuận của các ngân hàng.

Xung quanh vấn đề xử lý nợ xấu, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết, trong chỉ đạo điều hành, cơ quan quản lý luôn chỉ đạo các tổ chức tín dụng phải thực hiện nghiêm các quy định, đồng thời tăng cường trích lập dự phòng rủi ro để chủ động trong trường hợp nợ xấu.