Lãnh đạo các ngân hàng thừa nhận “tiền đang thừa trong ngân hàng và thừa hàng chục nghìn tỷ đồng là phí phạm” nhưng các ngân hàng vẫn thận trọng trong cho vay. Điều này phần nào thể hiện qua việc tín dụng tăng trưởng âm trong các tháng đầu năm. Ông lý giải thế nào về điều này?

Chúng ta cần tách biệt giữa vấn đề ngân hàng ngại cho vay, dù thanh khoản dư thừa và lãi suất huy động đầu vào đã về vùng rất thấp với việc tín dụng tăng trưởng âm những tháng đầu năm 2024.

|

Ông Trần Ngọc Báu, CEO WiGroup |

Vấn đề thứ nhất, ngân hàng ngại cho vay dù thanh khoản dư thừa là câu chuyện không chỉ ở năm nay, mà của cả những năm trước đó, khi nền kinh tế có nhiều dấu hiệu bất ổn từ sau đại dịch và kinh tế toàn cầu suy yếu. Bối cảnh này phần lớn do sức cầu vẫn phục hồi chậm nên doanh nghiệp tốt không có nhu cầu vay mở rộng kinh doanh, vì sản xuất nhiều hơn không biết bán cho ai. Những doanh nghiệp vừa và nhỏ, doanh nghiệp có rủi ro cao hơn thì khát vốn nhưng phía ngân hàng lại e ngại cho vay. Đây cũng là điều dễ hiểu nhìn từ phía người cho vay, bởi có thể phần nhiều trong số nhu cầu vay đó đến từ mong muốn tái cấu trúc khoản vay cũ, hoặc cầm cự hoạt động, ẩn chứa nhiều rủi ro.

Ngoài ra, thị trường bất động sản, khu vực chiếm trọng số lớn trong tín dụng của hệ thống ngân hàng vẫn đang ngụp lặn trong khó khăn. Bản thân đơn vị phát triển dự án thì khó vay thêm, phía khách hàng mua nhà cũng chưa sẵn sàng để đẩy mạnh nhu cầu vay mua nhà.

Như vậy, tín dụng tăng trưởng chậm không phải do cung - cầu không có, mà do lệch pha trong kỳ vọng của phía cung và phía cầu, vấn đề của niềm tin trong thị trường chưa phục hồi. Bất cứ một nền kinh tế nào đang trong giai đoạn hồi phục hậu suy thoái đều gặp vấn đề “bẫy thanh khoản” tương tự, chứ không riêng Việt Nam.

Vấn đề thứ hai là tín dụng hai tháng đầu năm tăng trưởng âm thì đây cũng là vấn đề không quá lạ lẫm ở Việt Nam. Do đặc thù cơ chế quản lý theo room tín dụng, nên các ngân hàng cố gắng đẩy tín dụng trên sổ sách để lấy số cho không gian tăng trưởng tín dụng năm sau. Ngoài ra, quý I cũng là quý Tết và đặc thù năm nay thì tháng 2 là tháng Tết nên mức độ ảnh hưởng của số liệu mùa vụ cũng mạnh hơn. Như vậy, chủ yếu việc tín dụng tăng trưởng âm là do sổ sách và mùa vụ. Cá nhân tôi cho rằng, từ tháng 3 trở đi, tín dụng sẽ bắt đầu tăng trưởng dương trở lại.

|

Đối diện khó khăn, gần như tất cả các loại hình doanh nghiệp đều tập trung sự quan tâm vào hệ thống ngân hàng với những yêu cầu rất cụ thể: hạ lãi suất cho vay, nâng hạn mức tín dụng, cơ cấu lại khoản nợ, giãn, hoãn nợ… Ông nhìn nhận ra sao về thực tế này?

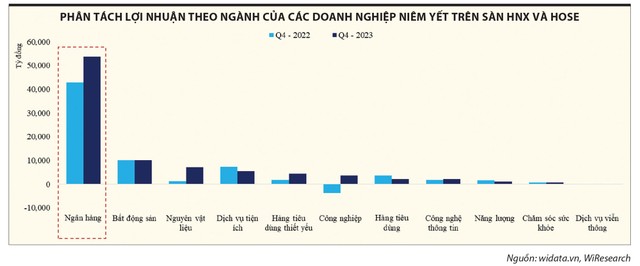

Ngân hàng là một doanh nghiệp và nếu là ngân hàng tư nhân thì lợi ích của cổ đông là điều ngân hàng phải ưu tiên hướng đến, góc nhìn này hoàn toàn phù hợp. Tuy nhiên, ngành ngân hàng lại đang sở hữu những doanh nghiệp có quy mô quá lớn so với nền kinh tế và tăng trưởng lợi nhuận ngành ngân hàng gần như miễn nhiễm với những khó khăn chung của nền kinh tế, điều này lại cần phải suy xét thật kỹ. Ngoài ra, với vai trò là trung gian tài chính thì việc đơn vị trung gian chiếm giữ quá nhiều lợi nhuận trong chuỗi cũng sẽ không công bằng với cả người gửi tiền với người đi vay.

Để thay đổi được tình trạng này thì chúng ta bắt buộc phải giảm bớt tầm quan trọng của tín dụng ngân hàng trong nền kinh tế, thông qua việc phát triển các kênh dẫn vốn khác. Không nên để tín dụng ngân hàng gần như là kênh dẫn vốn duy nhất của toàn bộ nền kinh tế như hiện nay. Nếu cứ để tình trạng này thì rủi ro phát sinh từ hệ thống ngân hàng sẽ quá lớn để nền kinh tế và cơ quan quản lý có thể kiểm soát tốt được.

Trước mắt, cần phát triển lành mạnh thị trường cổ phiếu và trái phiếu doanh nghiệp, điều này có thể giúp các doanh nghiệp tiếp cận thêm một nguồn vốn trung và dài hạn phục vụ đầu tư phát triển. Tiếp theo, cần cải cách khung pháp lý, cơ chế quản lý, sản phẩm để đưa thị trường chứng khoán Việt Nam tiếp cận tốt hơn với nguồn vốn quốc tế, đặc biệt những nguồn vốn có tính chất dài hạn và ổn định.

Về dài hạn, nên có một bức tranh rõ ràng về cấu trúc vốn trong nền kinh tế để phát triển đồng bộ các kênh dẫn vốn, tránh tập trung về một kênh mà cần phân bổ có tỷ trọng. Kênh dẫn vốn nào cũng có ưu và nhược điểm.

|

Quan hệ tín dụng luôn dựa trên cơ sở niềm tin |

Trong cuộc họp với Thủ tướng Chính phủ vào trung tuần tháng 3, một lãnh đạo ngân hàng đã phải “xin đề nghị các doanh nghiệp, đặc biệt là các doanh nghiệp nhỏ và vừa… củng cố niềm tin giữa người đi vay và người cho vay”. Ông có nhận định gì?

Quan hệ tín dụng luôn dựa trên cơ sở niềm tin và nó sẽ bị ảnh hưởng rất nhiều trong những giai đoạn kinh tế khó khăn. Trong mối quan hệ này, đứng ở phía người cho vay thì việc đề nghị người đi vay cần minh bạch hơn là điều hoàn toàn hợp lý. Rõ ràng, việc lãnh đạo ngân hàng cho rằng “thà cho vay thiếu sót nhưng thu hồi được còn hơn cho vay đúng nhưng không thu hồi đủ nợ” cũng là hậu quả nhãn tiền của sự thiếu niềm tin. Họ thà cho vay không đủ hồ sơ nhưng có mối quan hệ, còn hơn cho vay đủ hồ sơ nhưng không tin vào hồ sơ đó.

Nhưng xét trên góc độ tổng thể thì tôi không hoàn toàn đồng quan điểm, vì việc kiểm tra và đánh giá chất lượng thông tin khách hàng cung cấp là nghiệp vụ của ngân hàng thương mại khi cho vay. Ngoài ra, ngân hàng cũng sẽ quyết định lãi suất cho vay cao hay thấp dựa vào rủi ro tín dụng của doanh nghiệp. Chính vì thế, niềm tin trong câu chuyện tín dụng thì khởi nguồn phải là năng lực của những người tham gia, phía ngân hàng cũng cần có những cơ chế quản trị hiệu quả để giải quyết vấn đề này, chứ không chỉ đổ dồn về phía doanh nghiệp.

Ở bất cứ một nền kinh tế nào cũng luôn có vùng trũng về thông tin và vùng trũng này sẽ càng lớn nếu thị trường chưa phát triển đủ về quy mô, chất lượng và pháp lý. Thực tế, trong bối cảnh mù mờ thông tin như hiện tại thì chính ngân hàng lại có cơ hội kinh doanh tốt, chứ không phải chỉ có thách thức. Điển hình là ngân hàng vẫn là ngành có lợi nhuận lớn nhất, tăng trưởng bình quân gần như cao nhất so với các ngành nghề khác.

Theo ông, khi nào ngân hàng có thể giải ngân cho vay mạnh mẽ hơn?

Ngân hàng chỉ cho vay mạnh mẽ trở lại khi ba vấn đề sau được khơi thông: Thứ nhất, đầu ra cho sản xuất - kinh doanh tăng trưởng tốt trở lại. Thứ hai, thị trường bất động sản phục hồi rõ nét hơn. Thứ ba, rủi ro nợ xấu giảm bớt. Hiện tại, cả ba vấn đề này đang có dấu hiệu khơi thông rõ nét, đặc biệt về lãi suất và nợ xấu.

Tổng thể thì các yếu tố chưa đồng bộ và còn một số vướng mắc mà có thể phải từ năm 2025, chúng ta mới có thể kỳ vọng một giai đoạn tín dụng tăng trưởng tích cực và đúng chất hơn. Ngoài ra thì ẩn số về sức khoẻ nền kinh tế của Trung Quốc, Mỹ, EU và những rủi ro biến động địa chính trị có thể kéo dài hơn nếu như có những chuyển biến tiêu cực bất ngờ từ hai khu vực này.