Cả hai sự kiện này đều đặt ra yêu cầu phải có phản ứng pháp lý phù hợp. Những bài học kinh nghiệm thu được sau cuộc khủng hoảng tài chính toàn cầu đã được thảo luận rộng rãi và kết quả là sự ra đời của Basel III. Còn ở sự kiện thứ hai, làm thế nào để điều chỉnh Fintech vẫn đang là chủ đề tranh luận sôi nổi về chính sách và học thuật. Cho đến nay, chưa có một quốc gia nào tuyên bố đã ban hành đầy đủ hành lang pháp lý cho hoạt động của Fintech.

Thực trạng phát triển tài chính kỹ thuật số tại Việt Nam

Cuộc cách mạng công nghệ 4.0 và công nghệ số đã đưa đến những thay đổi lớn trên lĩnh vực tài chính - ngân hàng trên thế giới theo ba xu hướng chính: các ngân hàng truyền thống đã áp dụng công nghệ số để tiến hành số hóa các quy trình hoạt động và quản trị của ngân hàng mình; các công ty Fintech và Bigtech cung cấp các sản phẩm dịch vụ tài chính số; sự ra đời của các ngân hàng số (digital bank), bao gồm Internet Banking và Mobile Banking (khách hàng có thể thực hiện mọi giao dịch trên website và ứng dụng di động của ngân hàng)…

Tại Việt Nam, nhiều ngành, nhiều địa phương đã tích cực triển khai việc ứng dụng công nghệ mới để chuyển đổi số. Ngành ngân hàng, với sự chủ động của Ngân hàng Nhà nước đang đi đầu trong thực hiện chuyển đổi số. Về mặt nghiệp vụ, cho đến nay, doanh thu trên kênh số đạt trên 30%, đã số hóa hoàn toàn dịch vụ thanh toán. Việc giải ngân vốn vay đã đạt 70% số hóa, nhiều ngân hàng đã cho phép khách hàng thực hiện toàn bộ các nghiệp vụ trên kênh số. Về mặt công nghệ, nhiều ngân hàng đã triển khai ứng dụng công nghệ số như Big Data (Dữ liệu lớn), AI (Trí tuệ Nhân tạo), API (giao diện lập trình ứng dụng)…

Các công ty Fintech của Việt Nam đã có những bước phát triển nhanh chóng trong thời gian qua. Tính đến cuối năm 2022, ước tính trên thị trường có khoảng 260 công ty Fintech. Nhiều công ty chuyên về công nghệ cung cấp các loại dịch vụ liên quan đến tiền tệ, tài chính và ngân hàng. Theo số liệu của Ngân hàng Nhà nước năm 2020, 72% công ty Fintech đã hợp tác, liên kết với các ngân hàng và các tổ chức tín dụng trong việc cung cấp các giải pháp kỹ thuật số để cải tiến hoạt động thanh toán, tín dụng, đầu tư. Khoảng 14% số công ty Fintech phát triển các loại sản phẩm dịch vụ tài chính mới và 14% công ty cung cấp các sản phẩm dịch vụ cạnh tranh trực tiếp với các tổ chức tín dụng.

Có thể nói, tiềm năng của thị trường Fintech Việt Nam là rất lớn. Tuy nhiên, do môi trường pháp lý chưa rõ ràng, đầy đủ, niềm tin của người tiêu dùng và của thị trường còn ở mức độ khiêm tốn, hoạt động của các Fintech hiện nay còn rất hạn chế, thậm chí có những hoạt động của Fintech còn đối mặt với rủi ro. So với các nước trong khu vực, các sản phẩm như gọi vốn cộng đồng, tư vấn tài chính, tư vấn quản lý tài sản, quản trị dữ liệu, tiền số… vẫn chưa có mặt chính thức ở Việt Nam.

Hiện tại, Việt Nam chưa có ngân hàng số một cách đúng nghĩa và cũng chưa có định hướng cho việc cấp phép thành lập ngân hàng số ở Việt Nam trong tương lai.

|

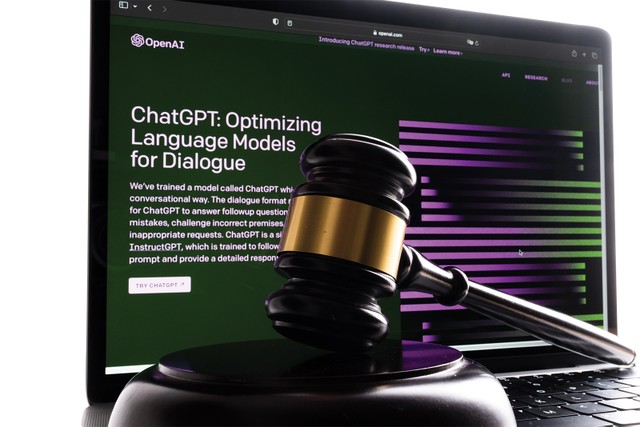

Tạo hành lang pháp lý ổn định cho lĩnh vực thay đổi vũ bão như công nghệ là rất khó |

Khó khăn, thách thức đối với tài chính kỹ thuật số ở Việt Nam

Việc chuyển đổi số trong lĩnh vực tài chính - ngân hàng hiện có nhiều khó khăn, thách thức.

Thứ nhất, khó khăn về nguồn nhân lực. Để phục vụ cho công tác chuyển đổi số, các tổ chức tham gia thị trường tài chính - ngân hàng phải có đội ngũ cán bộ có kiến thức về công nghệ thông tin, đồng thời phải giỏi về nghiệp vụ tài chính - ngân hàng. Đây là một thách thức lớn không chỉ đối với Việt Nam mà với tất cả các nước.

Thứ hai, chi phí đầu tư và vận hành lớn. Chi phí cho việc xây dựng cơ sở dữ liệu, xây dựng phần cứng và phần mềm, xây dựng lại các quy trình; chi phí đào tạo, tập huấn, thử nghiệm đảm bảo vận hành liên tục, không có rủi ro; phải đảm bảo kế thừa, kết nối, tích hợp giữa đầu tư mới với các hoạt động đầu tư trước đây.

Thứ ba, khó khăn về công tác bảo mật thông tin khách hàng trong giao dịch công nghệ số.

Thứ tư, khó khăn về mặt pháp lý, đây là vấn đề đáng quan tâm nhất. Các quy định chưa rõ ràng, thiếu tính đồng bộ, trong khi số hóa các quy trình vẫn có quy định về thủ tục yêu cầu giao dịch trực tiếp; xác định danh tính khách hàng thông qua nền tảng số chưa cụ thể; chưa có nguồn thông tin đảm bảo thông qua kho dữ liệu dân cư để xác định danh tính người tiêu dùng. Các quy định về hợp đồng điện tử, chữ ký số, tài sản số chưa bắt kịp quá trình chuyển đổi số. Các quy định về tố tụng, sở hữu trí tuệ, hình sự chưa rõ ràng.

Chính phủ, Quốc hội có những chiến lược, nghị quyết thể hiện quyết tâm chuyển đổi số tại Việt Nam, Ngân hàng Nhà nước, Bộ Tài chính và bộ, ngành liên quan đều đã có những kế hoạch thực hiện chủ trương này, nhưng vấn đề pháp lý, thể chế vẫn là một thách thức lớn cho công tác chuyển đổi số trong lĩnh vực tài chính - ngân hàng.

Về nguyên tắc, khi ban hành quy định pháp lý điều chỉnh hoạt động cho một tổ chức trên thị trường tài chính - ngân hàng phải đảm bảo ba yếu tố: đảm bảo tính chắc chắn về pháp lý, tức là phải định nghĩa rõ ràng sản phẩm gì được đưa ra thị trường và quy định rõ ràng về điều kiện để thực hiện cung cấp sản phẩm đó; đảm bảo nguyên tắc bình đẳng giữa các bên tham gia thị trường; đảm bảo tính tương xứng giữa những yêu cầu về quy định pháp lý với mức độ rủi ro.

Tuy nhiên, đối với lĩnh vực chuyển đổi số thì tốc độ phát triển và sự biến động, linh hoạt, sự thay đổi từ không trọng yếu trở thành trọng yếu là rất nhanh; sự phức tạp và yêu cầu chuyên môn rất cao cả về lĩnh vực tài chính ngân hàng và công nghệ thông tin, công nghệ số, các thuật toán cũng như khả năng xác định đầy đủ ngay về mức độ rủi ro là vô cùng khó. Đây chính là khó khăn, trở ngại chính trong việc ban hành các quy định pháp lý cho hoạt động chuyển đổi số nói chung và hoạt động của các Fintech nói riêng trên thị trường tài chính - ngân hàng. Đây cũng là khó khăn cho cả các nước phát triển. Ở những nước này, để phục vụ cho việc ban hành các văn bản quy phạm pháp luật, cơ quan chủ trì phải tổ chức các cuộc đối thoại cởi mở với sự tham gia tích cực của tất cả các bên liên quan, từ các cơ quan quản lý, đại diện các công ty Fintech và cả các chuyên gia và giới học thuật. Trong khi chưa có quy định cụ thể, chưa thể xác định rõ mức độ rủi ro, các cơ quan quản lý các nước này tiến hành cơ chế thử nghiệm có kiểm soát (Sandbox).

|

Phổ cập công nghệ tài chính đến toàn dân, nhất là thế hệ trẻ là một phần quan trọng của chuyển đổi số |

Cần bổ sung quy định ngân hàng số trong Luật Các tổ chức tín dụng

Trên thị trường tài chính - ngân hàng, có 3 luật chính điều chỉnh hoạt động của các tổ chức tham gia thị trường, đó là Luật Các tổ chức tín dụng, Luật Kinh doanh bảo hiểm và Luật Chứng khoán. Luật Kinh doanh bảo hiểm sửa đổi và Luật Chứng khoán sửa đổi đã được Quốc hội thông qua trong nhiệm kỳ này, việc sửa đổi tiếp 2 luật này hiện chưa thấy trong chương trình xây dựng pháp luật thời gian tới. Vì vậy, việc bổ sung những nội dung liên quan đến chuyển đổi số trên lĩnh vực tài chính - ngân hàng tại Luật Các tổ chức tín dụng là rất quan trọng, cần thiết.

Trong dự thảo Luật Các tổ chức tín dụng sửa đổi, được Quốc hội xem xét cho ý kiến tại kỳ họp thứ 5 và thông qua tại kỳ họp thứ 6 Quốc hội khóa XV, Chính phủ đã kịp thời bổ sung một số nội dung hỗ trợ cho việc chuyển đổi số trong lĩnh vực tài chính - ngân hàng, bao gồm bổ sung nguyên tắc tổ chức tín dụng được thực hiện hoạt động kinh doanh bằng phương tiện điện tử theo quy định của Ngân hàng Nhà nước về các hoạt động ngân hàng, hoạt động kinh doanh khác của tổ chức tín dụng và quy định của pháp luật về giao dịch điện tử; bổ sung quy định điều chỉnh hoạt động cấp tín dụng bằng phương tiện điện tử, quy định về xét duyệt cấp tín dụng, quy định về lưu trữ hồ sơ tín dụng; bổ sung quy định giao Chính phủ quy định về cơ chế thử nghiệm có kiểm soát hoạt động công nghệ tài chính trong lĩnh vực ngân hàng; bổ sung hoạt động dịch vụ ngân quỹ, “giao đại lý” trong lĩnh vực thanh toán. Đây là những quy định mới rất cần thiết và hợp lý. Trên cơ sở những nội dung quy định mang tính nguyên tắc này, Chính phủ và Ngân hàng Nhà nước sẽ tiếp tục ban hành các văn bản hướng dẫn, đó là hành lang pháp lý cần thiết cho các ngân hàng thương mại, các tổ chức tín dụng triển khai các hoạt động chuyển đổi số trong hoạt động của mình.

Trong khi chưa có quy định cụ thể, chưa thể xác định rõ mức độ rủi ro, cơ quan quản lý các nước phát triển cũng phải tiến hành cơ chế thử nghiệm có kiểm soát (Sandbox) với các công nghệ tài chính mới.

Tuy nhiên, dự thảo Luật còn có một số vấn đề sau. Thứ nhất, như báo cáo thẩm định của Bộ Tư pháp đã nêu, dự thảo Luật mới chỉ quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được thực hiện các hoạt động kinh doanh bằng phương tiện điện tử theo quy định của Ngân hàng Nhà nước về các hoạt động ngân hàng, hoạt động kinh doanh khác của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài và quy định của pháp luật về giao dịch điện tử. Dự thảo Luật chưa có uy định cho phép công ty Fintech được tham gia vào việc cung cấp các dịch vụ tài chính - ngân hàng. Trong khi đó, thời gian qua, các công ty Fintech đã cung cấp nhiều sản phẩm, dịch vụ, mô hình mới trong hoạt động ngân hàng mà thực tế ở nhiều quốc gia đã được thị trường đón nhận và sử dụng rộng rãi như cho vay, gọi vốn, thanh toán, bảo hiểm, đầu tư, quản lý tài chính cá nhân... Việc dự thảo Luật chỉ quy định chung chung và giao Chính phủ và Ngân hàng Nhà nước quy định cụ thể, có thể dẫn đến trường hợp xuất hiện các chủ thể không phải là tổ chức tín dụng như các công ty Fintech có thể không thuộc đối tượng điều chỉnh của dự thảo Luật, không có cơ sở để Chính phủ và Ngân hàng Nhà nước quy định chi tiết.

Theo xu hướng phát triển của công nghệ, ngân hàng số ngày càng phát triển mạnh mẽ vì loại hình ngân hàng này mang đến những lợi ích rất lớn cho người dùng như giao dịch tiện lợi, tiết kiệm thời gian và công sức, tiết kiệm chi phí và bảo mật dữ liệu an toàn. Ngân hàng số không thay thế cho các ngân hàng truyền thống nhưng ngân hàng số sẽ hỗ trợ tích cực cho chiến lược tài chính toàn diện và xóa đói giảm nghèo của các quốc gia.

Để hoàn chỉnh hơn nữa thể chế hỗ trợ cho việc chuyển đổi số trong lĩnh vực tài chính ngân hàng của Việt Nam, đề nghị Ban soạn thảo bổ sung những quy định về nguyên tắc chung tại dự thảo Luật để có cơ sở giao Chính phủ, Ngân hàng Nhà nước quy định cụ thể về cơ chế thử nghiệm có kiểm soát việc ứng dụng công nghệ và triển khai các sản phẩm, dịch vụ, mô hình kinh doanh mới trong hoạt động tài chính - ngân hàng có sự tham gia của các công ty Fintech. Cần bổ sung quy định về khái niệm ngân hàng số và nguyên tắc chung để Chính phủ, Ngân hàng Nhà nước quy định cụ thể việc cấp phép thành lập và hoạt động của ngân hàng số tại Việt Nam.