Nguồn vốn: Bài toán dễ giải

Sổ tiết kiệm sắp đáo hạn, chị Nhung Nguyễn ở phố Hoàng Ngân, Hà Nội gọi điện thoại cho nhân viên TPBank để tìm hiểu về lãi suất thì được thông báo, lãi suất huy động tiếp tục giảm từ ngày 3/6/2023. Với sản phẩm “Tiết kiệm đắc lộc” kỳ hạn 6 tháng, lãi suất giảm còn 6,8%/năm so với mức chị đang hưởng là 9%/năm. Nếu gửi tiết kiệm điện tử, lãi suất là 7,4%/năm, riêng khách VIP là 7,6%/năm.

“Lãi suất giảm mạnh, nhưng nếu không gửi tiết kiệm tiếp thì cũng không biết làm gì với khoản tiền nhàn rỗi để mang lại lợi ích mà vẫn an toàn”, chị Nhung Nguyễn chia sẻ.

Suy nghĩ của chị Nhung Nguyễn khá tương đồng với nhiều người khi các lĩnh vực đầu tư khác như trái phiếu doanh nghiệp, bất động sản… vẫn được đánh giá có rủi ro cao.

“Tuần qua, sắc xanh bao phủ nhiều cổ phiếu bất động sản, ngân hàng, chứng khoán, công nghiệp, nhưng vẫn cần phải thận trọng. Tôi vẫn giữ tỷ trọng cổ phiếu ở mức thấp và duy trì phần lớn nguồn vốn tại ngân hàng”, nhà đầu tư Hoài Phương ở phố Láng Hạ, Hà Nội cho biết.

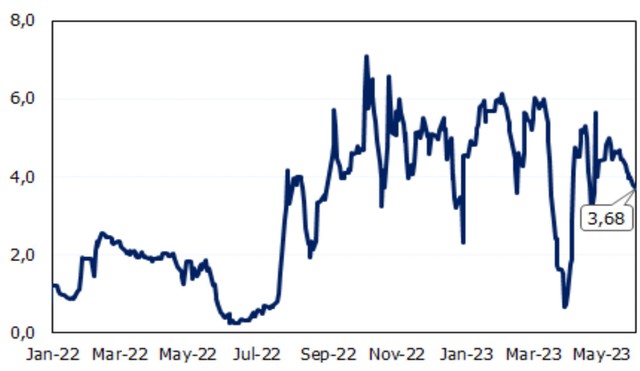

Diễn biến trên thị trường ngân hàng cho thấy, thanh khoản toàn hệ thống tiếp tục ổn định và hoạt động trên kênh thị trường mở khá trầm lắng. Trong tuần từ 29/5 - 2/6/2023, mặt bằng lãi suất liên ngân hàng dao động trong biên độ hẹp, 3,8 - 4%/năm ở kỳ hạn qua đêm và 4,3 - 4,7%/năm ở các kỳ hạn dưới 1 tháng.

Ông Trần Minh Bình, Chủ tịch Hội đồng quản trị VietinBank cho hay, 5 tháng đầu năm 2023, dư nợ tín dụng của Ngân hàng đạt 1,34 triệu tỷ đồng, tăng 6%; nguồn vốn đạt 1,29 triệu tỷ đồng, tăng 3,6% so với cuối năm 2022.

|

Lãi suất qua đêm liên ngân hàng có xu hướng ổn định. |

Theo ông Bình, những năm trước, nguồn vốn là bài toán rất khó, nhưng năm nay rất dễ, bởi trong quá trình tái cấu trúc hệ thống ngân hàng, nguồn vốn của các ngân hàng thương mại có yếu tố nhà nước thuận lợi hơn rất nhiều.

“VietinBank không cần huy động vốn nhiều, mà huy động đủ để phục vụ các mục tiêu của Ngân hàng, tỷ lệ 3,6% là phù hợp”, ông Bình nói.

Số liệu từ Ngân hàng Nhà nước cho thấy, tăng trưởng tín dụng toàn ngành ngân hàng tính đến cuối tháng 5/2023 là 3,17% so với cuối năm 2022, thấp hơn nhiều so với mức tăng 8,12% của cùng kỳ năm ngoái và chỉ cao hơn chưa tới 1% so với tăng trưởng huy động vốn. Trong đó, tăng trưởng tín dụng chỉ đạt khoảng 35% hạn mức phân bổ đầu năm 2023 đối với các ngân hàng thương mại nhà nước và 50% đối với các ngân hàng thương mại cổ phần.

“Cân đối huy động vốn - tín dụng tiếp tục được mở rộng khi hoạt động tín dụng vẫn khá chậm chạp trong bối cảnh kinh tế suy yếu”, một lãnh đạo cao cấp BIDV nói.

Tương tự, một chuyên gia kinh tế của Ngân hàng Thế giới nhận xét: “Tín dụng chững lại bất chấp việc nới lỏng chính sách và cắt giảm lãi suất cho vay của Ngân hàng Nhà nước và thanh khoản thị trường dồi dào có thể phản ánh khả năng hấp thụ yếu của nền kinh tế”.

Tin tốt và tin xấu

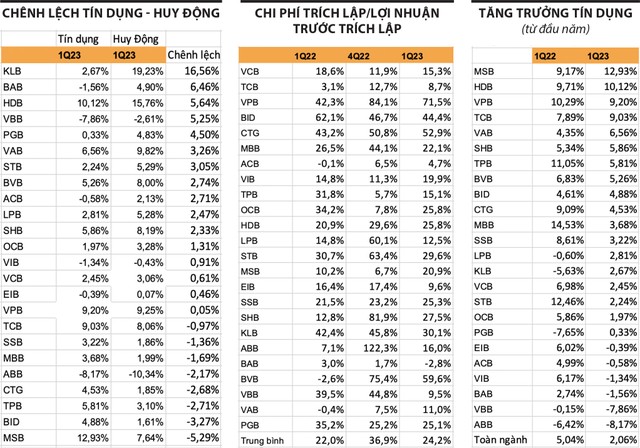

Cùng với tăng trưởng tín dụng toàn ngành thấp, báo cáo tài chính quý I/2023 của các ngân hàng cho thấy, một số ngân hàng ghi nhận tăng trưởng âm trong quý đầu năm nay như ACB, VIB, ABB (toàn ngành tăng 2,06%). Bên cạnh đó, xuất hiện chênh lệch giữa tăng trưởng huy động và tín dụng khá lớn tại KLB (huy động tăng 19,23%, tín dụng tăng 2,67%), HDB (huy động tăng 15,76%, tín dụng tăng 10,12%)…

Trao đổi với phóng viên Báo Đầu tư Chứng khoán TS. Lê Xuân Nghĩa, chuyên gia kinh tế cho biết: “Tin tốt khi cầu tín dụng thấp, huy động vốn tăng, đó là thanh khoản các ngân hàng đang được cải thiện, nhưng tin xấu là nợ xấu sẽ gia tăng. Theo đó, các ngân hàng phải tập trung vào dự phòng rủi ro khi chất lượng tài sản có xu hướng đi xuống trong bối cảnh triển vọng kinh tế không khả quan”.

Tất nhiên, có những ngoại lệ như khẳng định của Chủ tịch Hội đồng quản trị VietinBank: “Ngân hàng không tăng trưởng bằng mọi giá nên tỷ lệ nợ xấu kiểm soát dưới 1,8% và đây là tỷ lệ thật”.

Tính đến cuối quý I/2023, tỷ lệ nợ xấu của các ngân hàng niêm yết/đăng ký giao dịch bình quân là 2,2%, tăng so với với cuối năm 2022 cũng như so với cùng kỳ. Tỷ lệ này tại VPB lần lượt là 6,24%, 5,73%, 4,83%; tại VBB là 4,31%, 3,65%, 4,34%; tại ABB là 4,03%, 2,88%, 2,32%; tại VIB là 3,64%, 2,45%, 2,39%...

|

TS. Cấn Văn Lực, chuyên gia kinh tế trưởng BIDV cho hay: “Hoạt động kinh doanh khó khăn dẫn tới nghĩa vụ trả nợ của doanh nghiệp, hộ gia đình tăng, khiến nợ xấu đã và đang tăng lên”.

Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng chia sẻ, theo báo cáo của các tổ chức tín dụng, tỷ lệ nợ xấu nội bảng được kiểm soát ở mức dưới 3%. Tuy nhiên, qua rà soát, đánh giá, Ngân hàng Nhà nước nhận thấy có một số khoản chưa phải là nợ xấu theo quy định của pháp luật hiện hành nhưng có nguy cơ chuyển nợ xấu (như các khoản nợ được cơ cấu lại và giữ nguyên nhóm nợ, đầu tư vào trái phiếu doanh nghiệp với mục đích cơ cấu lại nợ, các khoản phải thu khó đòi, lãi dự thu phải thoái...).

“Do đó, cần ghi nhận những khoản này để có giải pháp quản lý, xử lý nhằm ngăn ngừa nguy cơ chuyển nợ xấu trong tương lai. Trên nguyên tắc đó, Ngân hàng Nhà nước xác định, tổng nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và nợ tiềm ẩn thành nợ xấu của hệ thống các tổ chức tín dụng đến cuối tháng 2/2023 ước tính chiếm 5% tổng dư nợ”, Thống đốc nói.

TS. Cấn Văn Lực cho rằng, đây là điều đã được dự báo trước từ nửa cuối năm 2022, đặc biệt khi chính sách cho phép cơ cấu lại nợ, giữ nguyên nhóm nợ, miễn giảm lãi suất cho khách hàng do dịch Covid-19 hết hiệu lực từ ngày 30/6/2022 (Thông tư 14/2021/TT-NHNN).

Theo đó, các ngân hàng phải tăng cường trích lập dự phòng và điều này dẫn đến tỷ lệ chi phí trích lập dự phòng trung bình vào quý I/2023 là 24,2%, cao hơn so với mức 22% của cùng kỳ. Tỷ lệ này tại TCB lần lượt là 8,7% và 3,1%, tại VPB là 71,5% và 42,3%, tại ABB là 16% và 7,1%, tại ACB là 4,7% và âm 0,1%...

Lãnh đạo nhiều ngân hàng chia sẻ, trong bối cảnh bất định như hiện nay, phải chủ động cứu mình, một trong những hướng đi quan trọng là tập trung giảm áp lực tài chính, thậm chí phải tính đến phương án sẽ không hoàn thành mục tiêu lợi nhuận năm nay.