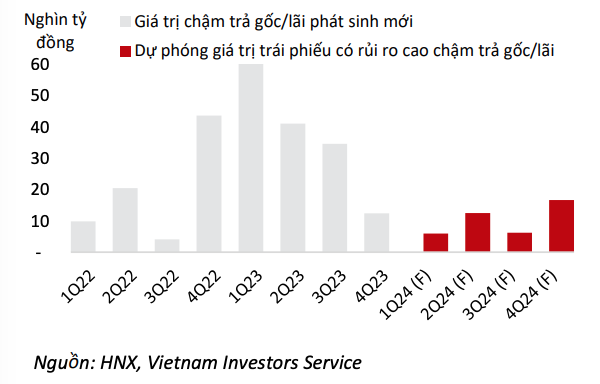

Báo cáo của VIS Rating cho biết, giá trị trái phiếu có rủi ro cao sẽ chậm trả gốc/lãi trong năm 2024 là 40.000 tỷ đồng, chiếm 19% lượng trái phiếu đáo hạn trong năm 2024, con số này thấp hơn đáng kể so với 147.000 tỷ đồng trái phiếu chậm trả gốc/lãi phát sinh trong năm 2023.

Xu hướng giảm này là do dòng tiền từ hoạt động kinh doanh cải thiện và khả năng tiếp cận các nguồn tài chính mới tăng lên, đặc biệt là đối với nhóm ngành có tỷ lệ chậm trả cao như Bất động sản, Xây dựng và Năng lượng nhờ vào các chính sách hỗ trợ và môi trường lãi suất thấp.

|

| Triển vọng tín dụng cải thiện giúp giá trị trái phiếu rủi ro cao chậm trả gốc/lãi trong năm 2024 giảm mạnh |

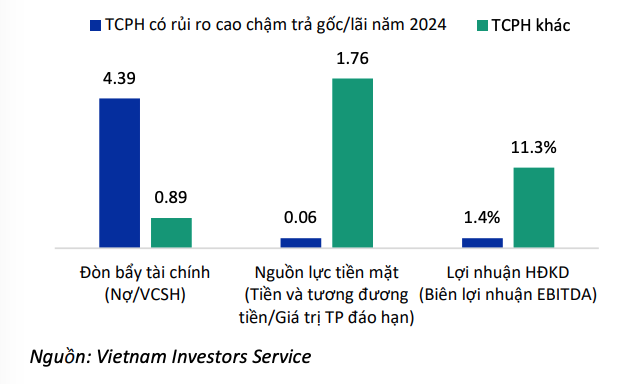

Khoảng 40.000 tỷ đồng trái phiếu có rủi ro cao đến từ 35 tổ chức phát hành, phần lớn là các doanh nghiệp bất động sản và xây dựng. Nhìn chung, các doanh nghiệp này có khả năng trả nợ ở mức rất yếu, thể hiện bởi tỷ lệ nợ/vốn chủ sở hữu ở mức rất cao, nguồn lực tiền mặt/giá trị trái phiếu đáo hạn thiếu hụt, biên lợi nhuận trước thuế, khấu hao và lãi vay (EBITDA) ở mức thấp so với các tổ chức phát hành khác.

“Ngoài ra, chúng tôi cũng xác định được có 17 trong 35 tổ chức phát hành có rủi ro cao (chiếm khoảng 61% giá trị trái phiếu rủi ro chậm trả gốc/lãi) là các SPEs (công ty phục vụ mục đích đặc biệt) được thành lập chỉ cho mục đích huy động vốn, trong khi hầu như không có doanh thu và dòng tiền từ hoạt động kinh doanh. Những SPEs này có liên quan đến 6 nhóm công ty lớn, trong đó có 3 nhóm đã gặp tình trạng chậm trả gốc/lãi ở các đối với các trái phiếu khác”, VIS Rating cho biết.

|

| Các tổ chức phát hành có rủi ro cao trong năm 2024 đều có tình hình tài chính yếu kém hơn rất nhiều so với các tổ chức phát hành khác |

Từ tháng 1/2024, những quy định còn lại của Nghị định 65 đã có hiệu lực, bao gồm đăng ký giao dịch bắt buộc, quy định chặt chẽ hơn đối với nhà đầu tư chuyên nghiệp, và xếp hạng tín nhiệm bắt buộc.

VIS Rating kỳ vọng những quy định này sẽ giúp hình thành kỷ luật chặt chẽ hơn giữa tổ chức phát hành, tổ chức cung cấp dịch vụ và nhà đầu tư trái phiếu doanh nghiệp, giúp nâng cao chất lượng trái phiếu doanh nghiệp mới phát hành.

Dưới các quy định của Nghị định 65, các tổ chức phát hành trái phiếu riêng lẻ sẽ cần công bố thông tin kịp thời hơn về tình hình sử dụng vốn từ trái phiếu phát hành, tình hình thanh toán gốc lãi trái phiếu, tình hình tài chính của tổ chức phát hành. Điều này sẽ giúp tăng cường minh bạch trên thị trường trái phiếu riêng lẻ, đặc biệt là tăng cường trách nhiệm về tính pháp lý của các công bố thông tin của tổ chức phát hành tới nhà đầu tư, mục đích sử dụng vốn, và nghĩa vụ thanh toán của tổ chức phát hành.

Gần 40% tổ chức phát hành riêng lẻ đã thực hiện đăng ký giao dịch trên Tổng công ty Lưu ký và Bù trừ chứng khoán Việt Nam (VSD) tới tháng 12/2023. Việc đăng ký giao dịch này sẽ giúp các công bố thông tin từ tổ chức phát hành được quản lý và thông tin nhà đầu tư trái phiếu doanh nghiệp được lưu ký tập trung dưới sự giám sát của cơ quan nhà nước, hỗ trợ giải quyết các tranh chấp pháp lý nếu có sau này giữa trái chủ và tổ chức phát hành.

Nhìn chung, nhà đầu tư cá nhân sẽ được bảo vệ tốt hơn khi tham gia đầu tư trái phiếu phát hành ra công chúng với những điều kiện và quy trình phát hành trái phiếu chặt chẽ hơn, còn nhà đầu tư cá nhân chuyên nghiệp và nhà đầu tư tổ chức sẽ có thêm nhiều thông tin để đánh giá về tổ chức phát hành.

“Đồng thời, chúng tôi kỳ vọng việc tăng cường minh bạch trên thị trường trái phiếu sẽ giúp thu hút thêm đa dạng hơn các nhà đầu tư tổ chức vào thị trường trái phiếu doanh nghiệp Việt Nam”, VIS Rating cho biết.