Lãi suất cho vay được các ngân hàng điều chỉnh giảm, nhưng tín dụng vẫn khó tăng. Ông có nhận xét gì về tình trạng này?

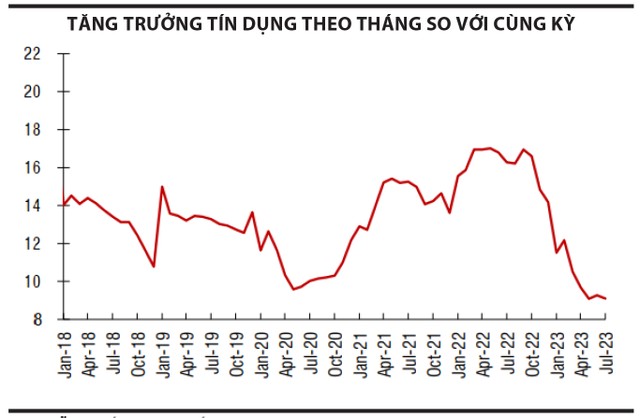

Thực tế hiện nay cho thấy, với những doanh nghiệp tốt, ngân hàng sẵn sàng cho vay vốn thì doanh nghiệp lại không muốn vay, vì họ không biết vay để làm gì khi kinh tế đang khó khăn, thị trường thu hẹp, sức tiêu thụ của người tiêu dùng giảm. Ngược lại, có những doanh nghiệp cần vốn thì lại không đáp ứng được điều kiện tín dụng như thiếu tài sản bảo đảm, vướng nợ xấu… Theo đó, các ngân hàng hạn chế cho vay để phòng ngừa lựa chọn bất lợi. Chính vì thế, cung - cầu vốn trên thị trường chưa gặp nhau, dẫn đến tín dụng khó tăng, thậm chí giảm. Cụ thể, tăng trưởng tín dụng toàn ngành ngân hàng nửa đầu năm 2023 là 4,7% so với mục tiêu toàn ngành đưa ra cho cả năm là 14 - 15% và tính đến cuối tháng 7, mức tăng giảm còn 4,3%.

Theo ông, nếu lãi suất điều hành giảm thêm thì mặt bằng lãi suất sẽ ra sao?

Tôi cho rằng, lãi suất điều hành của Việt Nam không có quá nhiều ý nghĩa đối với thị trường. Từ trước đến nay, lãi suất điều hành không phải là một công cụ mạnh để có thể tác động lên thị trường, mà Ngân hàng Nhà nước có thể tác động lên 4 ngân hàng thương mại có vốn nhà nước (Vietcombank, VietinBank, BIDV, Agribank) trong việc giảm lãi suất cho vay. Khi 4 ngân hàng này giảm lãi suất sẽ có tác động đến toàn hệ thống và mặt bằng lãi suất được điều chỉnh giảm dần, bởi các ngân hàng đó có lợi thế trong việc huy động vốn.

Trong thời gian qua (từ giữa tháng 3 đến giữa tháng 6/2023), Ngân hàng Nhà nước đã có 4 lần giảm lãi suất điều hành. Nếu lúc này mà giảm thêm lãi suất điều hành thì tác động đối với thị trường dự kiến sẽ không lớn.

|

Trường hợp ngành ngân hàng giảm mạnh lãi suất nhằm thúc đẩy tăng trưởng tín dụng, qua đó kích thích kinh tế thì liệu có “tác dụng phụ” gì hay không?

Hiện tại, dù có giảm thêm lãi suất cho vay thì cầu tín dụng cũng khó tăng mạnh. Nếu theo đuổi chính sách lãi suất thấp thì rất có thể phải đánh đổi với việc mất giá của tiền đồng, tức áp lực tỷ giá sẽ tăng, nhất là trong “mùa vụ” cuối năm. Hướng giải quyết tốt nhất được đề xuất trước bối cảnh thị trường hiện nay là đẩy mạnh cho vay với những chương trình được Chính phủ ưu tiên như vay mua nhà ở xã hội, hoặc vay đầu tư đối với bất động sản công nghiệp…, từ đó thúc đẩy tăng trưởng tín dụng.

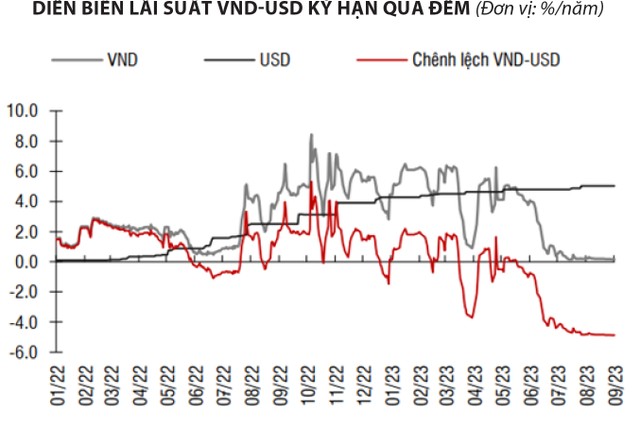

Thực tế, các nước trên thế giới vẫn đang trong quá trình thắt chặt tiền tệ để kiểm soát lạm phát thì Việt Nam lại giảm lãi suất. Nếu chúng ta giảm lãi suất quá nhanh, làm gia tăng mức chênh lệch giữa lãi suất trong nước và quốc tế, nhất là với lãi suất USD của Mỹ, thì áp lực lên tỷ giá là khó tránh.

|

Tăng trưởng dư nợ của ngành ngân hàng cho thấy dấu hiệu chậm lại trong tháng 7, ông có nhận định như thế nào về cầu tín dụng trong những tháng cuối năm 2023?

Tôi cho rằng, cầu tín dụng trong những tháng còn lại của năm nay sẽ không cải thiện nhiều so với việc tăng trưởng chậm trong nửa đầu năm, kể cả trong mùa kinh doanh cuối năm như các năm trước là cao điểm cho vay. Lý do là bởi hai khía cạnh chính như tôi đã đề cập là doanh nghiệp tốt chưa muốn vay, vì vay vốn không biết làm gì khi thị trường đầu ra thu hẹp, đơn hàng ít ỏi. Thị trường cả trong nước và quốc tế đều bị thu hẹp do cầu tiêu dùng yếu nên doanh nghiệp không biết vay tiền để làm gì khi mà hoạt động sản xuất - kinh doanh co lại. Còn doanh nghiệp yếu, ngân hàng không dám cho vay, vì lo ngại rủi ro nợ xấu gia tăng và thực tế nợ xấu đã tăng trong nửa đầu năm 2023.

Cho dù các ngân hàng được tái cơ cấu, giãn, hoãn nợ theo Thông tư 02/2023/TT-NHNN, nhưng với tình hình thị trường khó khăn hiện nay, không ít khách hàng và doanh nghiệp suy giảm khả năng trả nợ, thậm chí mất khả năng trả nợ. Vì thế, dù tín dụng tăng chậm, nhưng ngân hàng không thể hạ chuẩn cho vay. Trong khi đó, sức khỏe các doanh nghiệp hiện tại nhìn chung rất yếu, chỉ tính riêng số lượng doanh nghiệp rời khỏi thị trường trong nửa đầu năm 2023 (khoảng 100.000 doanh nghiệp) cũng có thể thấy tình trạng đó.

|

Nếu Việt Nam theo đuổi chính sách lãi suất thấp thì áp lực tỷ giá từ nay đến cuối năm liệu có lớn?

Hiện lãi suất USD của Mỹ đã được nâng lên mức cao. Do đó, kể cả khi ngân hàng trung ương nước này dừng lộ trình tăng lãi suất thì chênh lệch giữa lãi suất VND và USD vẫn còn lớn, nếu Việt Nam tiếp tục giảm lãi suất. Kỳ vọng Cục Dự trữ liên bang Mỹ (Fed) giảm lãi suất trong ngắn hạn là rất khó. Vấn đề quan trọng hiện nay là Fed sẽ giữ mức lãi suất cao như hiện nay trong bao lâu. Ngân hàng Trung ương Mỹ vẫn trong thời kỳ thắt chặt tiền tệ và đeo đuổi mục tiêu kiểm soát lạm phát ở mức 2%. Trong khi đó, lạm phát tháng 7/2023 của Mỹ là 3,2%, tuy có giảm so với dự báo của các chuyên gia kinh tế, song vẫn cao hơn so với mục tiêu.

Với thực tế thị trường hiện nay, theo tôi, nếu giảm thêm lãi suất cũng khó có thể kích cầu tín dụng tăng trưởng mạnh, kể cả trong mùa kinh doanh cao điểm cuối năm. Ngược lại, giảm lãi suất quá liều sẽ tạo áp lực lên tỷ giá. Nếu muốn ổn định tỷ giá thì khả năng phải buông mục tiêu giảm lãi suất. Chúng ta chỉ có thể chọn một trong hai mục tiêu trên.

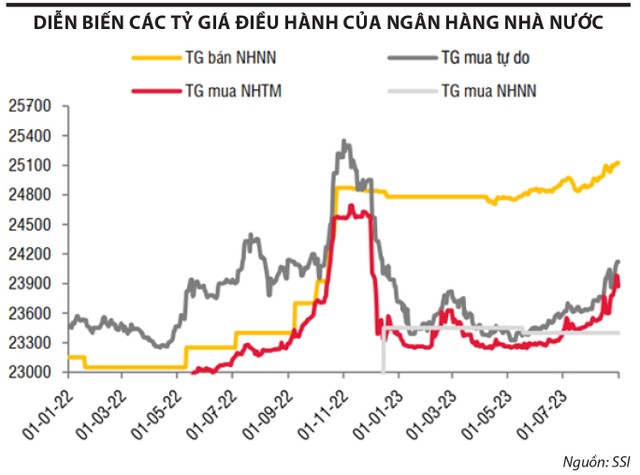

Theo Công ty Chứng khoán SSI, tỷ giá liên ngân hàng gần đây vượt ngưỡng 24.000 đồng/USD, có thời điểm vượt mức 24.100 đồng/USD. Còn tỷ giá niêm yết và tỷ giá tự do đã vượt mốc 24.200.

SSI cho rằng, biến động của VND nghiêng nhiều về yếu tố mùa vụ và việc Việt Nam duy trì chính sách tiền tệ phân kỳ với các ngân hàng trung ương lớn trên thế giới là yếu tố tạo ra áp lực đối với tỷ giá trong quý III/2023. Điểm tích cực là vị thế của Ngân hàng Nhà nước gia tăng nhờ lượng dự trữ ngoại hối được bổ sung, cũng như nguồn cung ngoại tệ tích cực (FDI giải ngân 8 tháng đầu năm 2023 đạt 13,1 tỷ USD, tăng 1,5% so với cùng kỳ năm ngoái, hay cán cân thương mại ước đạt thặng dư kỷ lục ở mức 20,6 tỷ USD).